Лизинг как инновационное направление деятельности банков

Плотникова, Т. Л. Лизинг как инновационное направление деятельности банков / Т. Л. Плотникова. — Текст : непосредственный // Молодой ученый. — 2017. — № 44 (178). — С. 83-85. — URL: https://moluch.ru/archive/178/45650/ (дата обращения: 26.06.2023).

Внедрение банков на рынок лизинговых услуг обусловлен, по меньшей мере, двумя факторами: во-первых, лизинг является капиталоёмким видом бизнеса, банки должны эффективно размещать свои денежные ресурсы, во-вторых, лизинг по своей природе тесно связан с кредитованием и служит альтернативой. Привлекательность лизинговой операции для коммерческих банков объясняется тем, что данная банковская операция подкреплена реальным материальным обеспечением. Кроме того, развитие лизингового бизнеса дает банкам возможность расширить круг своих операций, повысить качество обслуживания клиентов и тем самым увеличить их число, укрепить традиционные связи и установить новые взаимовыгодные партнерские отношения с клиентурой [1].

В условиях обострения конкуренции на рынке банковских услуг проведение коммерческими банками лизинговых операций может стать эффективным способом расширения сферы банковского влияния. Коммерческие банки, вкладывающие средства в приобретение имущества, тем самым, вносят свой вклад в оформление стратегии и тактики обновления основных фондов, определять направления развития лизинга, контролировать ситуацию на лизинговом рынке [2].

Косвенное участие банка (лизингового подразделения или дочерней лизинговой компании) может включать в себя:

1) Проектирование лизинговых операций;

2) Разработку механизмов привлечения средств для финансирования лизинговых проектов;

3) Организацию финансирования лизинговых сделок;

4) Установления агентских отношений со страховыми компаниями о страховании имущества, передаваемого в лизинг;

5) Аудит лизингополучателя, оценка имущества, достоверность учета и анализ финансового состояния для реализации лизингового проекта.

6) Переговоры с поставщиками (в интересах лизингополучателя) и выработка предпочтительных условий приобретения оборудования (сокращение аванса, расчеты, дополнительные скидки), а также заключение агентских договоров;

7) Разработка лизингового договора и дополнительных соглашений;

8) Контроль поступлений лизинговых платежей.

Стоит отметить, что большинство лизинговых компаний на рынке лизинга России создано банками. Для банков наличие дочерних лизинговых компаний — это дополнительная возможность выхода на новый уровень в деловых отношениях со своими клиентами. Для оптимизации деятельности, можно получить дополнительную выгоду от лизинга.

Банковский лизинг характеризуется весьма высокой зависимостью условий лизинга от требований «материнского банка». Лизинговая компания, финансируемая ресурсами «материнского банка», хорошо знает его требования к клиентам и лизинговым сделкам, но при этом ограничена в принятии решений о финансировании лизинговых проектов требованиями основного (зачастую единственного) кредитора. В свою очередь, лизингополучателю в ряде случаев проще получить одобрение в лизинговой компании, организованной банком, в котором у него открыт расчётный счёт. В этом случае лизинговая компания не запрашивать некоторые документы, что упрощает процесс одобрения заявки на лизинг и сокращает время принятие решения лизинговой компанией [3].

Финансируя лизинговые сделки, банк приобретает новый источник доходов в виде комиссионных выплат. Банк финансирует покупку, вместо того, чтобы выдавать предприятию ссуду на приобретение указанных средств. Банка самостоятельно их покупает и сдает в аренду: автомобили, технику, оборудование, недвижимость, сохраняя за собой право собственности. Кроме того, банки, за счет развития лизингового бизнеса, могут экономить средства за счет относительной простоты учета лизинговых операций и лизинговых платежей по сравнению с операциями долгосрочного кредитования. При этом банк получает арендную плату (процент от лизинговых платежей), а не ссудный процент. Вместе с тем лизинг относится к числу банковских операций с весьма высокой степенью риска. Риск банка возрастает при оперативном лизинге, когда возникает необходимость возместить высокую остаточную стоимость объекта лизинга при отсутствии спроса на него после окончания срока лизингового договора. Если рассматривать банковские риски, то экономическим интересам банка в большей степени отвечает финансовый лизинг [4, с. 176].

Для предприятий лизинг является специфической формой финансирования капиталовложений. Лизинг обеспечивает возможность предприятиям получить необходимое оборудование без значительных единовременных затрат. Промышленным предприятиям ощутимую выгоду при определенных условиях приносят повышенный уровень амортизации, высокая рентабельность оборудования и сохранение ликвидности.

Стоимость лизинга складывается из регулярных (ежемесячных, квартальных) платежей, основными компонентами которых являются амортизация и процент за кредит. В лизинговые платежи могут включаться также затраты по услугам, предоставляемым арендодателем, которые предусмотрены договором лизинга. Сумма лизинговых платежей обеспечивает лизингодателю покрытие расходов и финансирование покупки оборудования, а также получение прибыли.

Следует отметить, что с экономической точки зрения, лизинг представляет собой сложную операцию, как один из способов финансирования инвестиций и активизации сбыта, основанный на сохранении права собственности на товары за лизингодателем на весь срок договора.

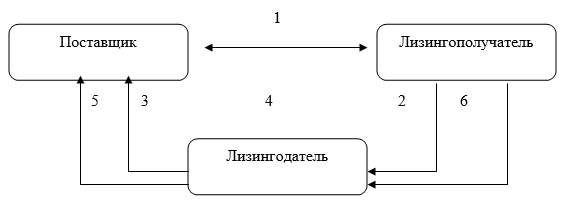

Классическому лизингу свойственен трехсторонний характер взаимоотношений. Первой стороной является собственник имущества (лизингодатель), второй — пользователь имущества (лизингополучатель) и третьей — продавец имущества. (Рис. 1).

Компания, желающая арендовать оборудование с последующим выкупом (лизингополучателя), выбирает продавца необходимого оборудования (поставщик) (1). Подает заявку в лизинговую компанию (лизингодатель), в случае одобрения, заключается договор (2). Лизинговая компания договаривается с поставщиком о покупке оборудования на основе договора поставки (3) с поставкой его лизингополучателю (4). Стоимость товара выплачивается поставщику, и лизинговая компания становится владельцем оборудования (5). Лизингополучатель вносит арендные платежи на протяжении всего периода использования оборудования (6).

Рис. 1. Схема организации лизинговых отношений

Все стороны, участвующие в операции, получают выгоды. Поставщик продает товар и получает его стоимость. Лизингополучатель получает возможность эксплуатировать оборудование, не затрачивая крупных сумм на инвестирование и не замораживая капитал на длительные сроки.

‒ он обеспечивает финансирование инвестиционной операции в полном объеме и не требует немедленного осуществления платежей, что позволяет приобретать дорогостоящие активы без отвлечения значительных объемов средств из хозяйственной деятельности;

‒ формально, предприятию проще получить активы по лизингу, чем ссуду на их приобретение, так как предмет лизинга при достаточной ликвидности может одновременно выступать в качестве залога;

‒ это более гибкий источник, чем ссуда, так как предоставляет возможность обеим сторонам выработать удобную схему выплат (например, есть возможность составить индивидуальный график платежей, отражающий сезонность бизнеса и т. д.);

‒ он допускает различные формы и виды обеспечения;

‒ он снижает риски, связанные с владением активами;

‒ лизинговые платежи относятся на издержки производства (себестоимость) лизингополучателя в полном объеме и, соответственно, снижают налогооблагаемую прибыль;

‒ полученные активы, как правило, не числятся у лизингополучателя на балансе, что освобождает его от уплаты налога на это имущество;

‒ он обеспечивает возможность получения квалифицированного сервисного и технического обслуживания.

Можно сделать вывод о том, что приобретение основных средств в лизинг по сравнению со всеми другими схемами приобретения основных средств (кредит, приобретение из собственных средств) экономит финансовые средства лизингополучателя.

Для банков, финансирующих лизинговые компании, кроме повышения конкурентоспособности существует и ряд других:

‒ получение чистого дохода в виде части лизинговой маржи и рисковой премии;

‒ снижение риска неплатежей лизингополучателя за счет гарантий и возможности изъятия объекта лизинга из эксплуатации;

‒ повышение степени защиты лизинговой операции за счет юридического владения предметом лизинга;

‒ повышение своей конкурентоспособности;

‒ расширение сферы предоставляемых услуг за счет выполнения наиболее сложных лизинговых операций;

‒ повышение оборачиваемости кредитно-инвестиционного портфеля и, как следствие, увеличение объема прибыли и размера дохода;

‒ ликвидность деятельности в течение лизингового периода и по его окончании, возможность демонтажа оборудования и его продажи по приемлемой цене.

- Батаева Н. А. перспективы лизинга как эффективного инструмента инвестирования в инновационную деятельность Ярославской области // Ярославский педагогический вестник. 2010. Т. 1. № 4.

- Лизинг как перспективный источник финансирования инноваций [Электронный ресурс]. — Режим доступа: http://www.libsib.ru.

- Шевченко И. В., Литвинский К. О., Александрова Е. Н. Состояние и перспективы развития лизинга в России // Дайджест — финансы. 2002. -№ 11.

- Иванов А. Н. Банковские услуги: зарубежный и отечественный опыт. — М.: Финансы и статистика, 2002. — 176 с.

Основные термины (генерируются автоматически): лизинговая компания, банк, лизинг, операция, платеж, лизинговая операция, лизинговый бизнес, лизинговый договор, необходимое оборудование, полный объем.

Похожие статьи

Анализ эффективности лизинговых операций | Статья в журнале.

Показатель рентабельности лизинга необходим для оценки прибыльности лизингового

ЛПд — сумма лизинговых платежей и иных затрат на приобретение оборудования.

Анализ риска активных операций коммерческого банка (на примере ПАО «НИКО-БАНК»).

Лизинговые операции: понятие и оценка эффективности

Ключевые слова: лизинг, эффективность лизинга, лизингодатель, лизингополучатель. Лизинг − это вид инвестиционной деятельности, при котором лизингодатель (лизинговая компания) приобретает у поставщика оборудование (предмет лизинга).

Сущность лизинга в современной экономике и его классификация

лизинг, оперативный лизинг, имущество, лизинговая компания, финансовый лизинг, собственность, Россия, лизинговый договор, лизинговое имущество, финансовая аренда.

Лизинг как форма кредитования организации | Статья в журнале.

Ключевые слова: лизинг, вид лизинга, лизинговая компания, лизинговая сделка. Лизинг является одной из форм кредитования, благодаря которой производится передача объекта собственности в длительную аренду с вариантами последующего права выкупа или возврата.

Налоговые преимущества лизинговой сделки для предприятий.

РФ, Российская Федерация, НДС, лизинговый платеж, налог, лизинговая сделка, договор лизинга, недвижимое имущество, полный объем, авансовый платеж.

Преимущества и перспективы развития лизинга в современных.

лизинг, RAEX, программа, лизинговая компания, особое внимание, оперативный лизинг, оборудование, необходимое оборудование, льготный лизинг, компания, Россия.

Понятие, сущность и виды лизинга | Статья в сборнике.

Рис. 2. Схемы лизинга. Лизинг с полной окупаемостью называют финансовым лизингом. Его суть заключается в том, что лизинговая компания покупает имущество для

В зависимости от заключенных лизинговых сделок лизинг разделают на срочный и возобновляемый.

Виды авиационного лизинга и его особенности в РФ

Ключевые слова:гражданская авиация, авиационный лизинг, лизинговый платеж, воздушные суда.

Но авиакомпания не подписывает контракт на покупку самолета, а этим занимается лизинговая компания или банк.

Финансовый лизинг, состояние, проблемы и перспективы

лизинг, предпринимательская деятельность, лизинговая сделка, имущество, операция, платеж, отношение, кредитная задолженность, налогооблагаемая прибыль, научно-технический прогресс.

- Как издать спецвыпуск?

- Правила оформления статей

- Оплата и скидки

Отличие лизинга от кредита

Отличие лизинга от кредита

Многие люди, нуждающиеся в покупке автомобиля, задаются ответом на вопрос «Что выгоднее: кредит или лизинг?». На первый взгляд, оба инструмента похожи, но на практике лизинг существенно отличается от кредита и имеет свои особенности.

Чем лизинг отличается от кредита – преимущества и недостатки

- первоначальный взнос (аванс) – сумма, которую вы готовы заплатить за предстоящую аренду, чтобы снизить стоимость владения, а значит, минимизировать ежемесячную нагрузку на предприятие;

- срок лизинга – как правило, продолжительность действия договора лизинга варьируется в диапазоне 12-60 месяцев;

- общий размер выплат по лизинговой сделке – этот параметр важен, чтобы определить реальную стоимость предмета лизинга;

- общее удорожание имущества за период лизинга – важный параметр будущей сделки, определяющий целесообразность финансирования в конкретной лизинговой компании;

- среднее удорожание за год – высчитывается исходя из общего удорожания и нужно для определения ставки кредитования;

- вид графика платежей – еще один ключевой критерий лизинга как инструмента: только в нем можно выбрать удобный для вашего бизнеса график, исходя из особенностей отрасли и сезонности спроса.

Преимущества лизинга

1. Большая лояльность к клиенту

В отличие от кредита, пакет документов в лизинге зависит от запрашиваемой суммы финансирования. Например, для оформления заявки по экспресс-программе СМАРТ в Газпромбанк Автолизинге, которая позволяет привлечь до 6 млн рублей на покупку одного автомобиля, клиенту достаточно двух документов — паспорта генерального директора и ИНН организации. Это быстро, удобно и просто. Также для получения имущества в лизинг не нужно долго ждать: в той же экспресс-программе на рассмотрение заявки уходит менее двух часов, а договор заключается за сутки. Заемщику для получения результата по кредитной заявке потребуется в несколько раз больше времени.

При принятии решения лизинговая компания менее скована, чем банк, ведь предмет лизинга находится в её владении до окончания действия договора. Это значит, что лизинговая компания, профинансировав сделку, ничем не рискует. Банки же, напротив, прицельно оценивают риски по жестким стандартам и требуют залог. В отличие от них, лизингодатель принимает решение, опираясь на фактическое состояние бизнеса клиента и точечно работая с каждым клиентом. С другой стороны, высокая кредитная нагрузка на предприятие зачастую уже не позволяет ему обратиться за кредитом. Поэтому лизинг (аренда) оказывается единственно возможным решением.

2. Индивидуальный и гибкий график платежей

Лизинговая компания может составить индивидуальный график платежей специально под каждого клиента. За счет этого лизингополучатель вносит лизинговые платежи в комфортные ему даты. Если же у клиента изменилась ситуация, график всегда можно изменить или скорректировать дополнительным соглашением. Заемщик, взявший кредит, вынужден вносить платежи по заранее заданному, шаблонному графику без учета его пожеланий.

Индивидуальный график особенно актуален для клиентов, чей бизнес сопряжен с сезонностью – бизнесу сложнее обслуживать договор лизинга в периоды низкого спроса на продукцию или услуги. В отличие от банков, которые не могут позволить себе подстроиться под каждого клиента и составляют шаблонные графики, лизинговые компании учитывают сезонность бизнеса и корректируют график в соответствии с ней.

Клиент, в зависимости от своего бизнеса, может выбрать наиболее удобный для него график выплат:

- Оплата равными частями / аннуитетные платежи – доля процентов в платежах в начале пользования договором лизинга больше, чем в конце. Сумма платежа при этом не меняется.

- Убывающие платежи – чем ближе конец срока действия договора лизинга, тем существенней уменьшается сумма ежемесячного платежа и размер уплачиваемых процентов. Это подходит клиентам, которые хотят выкупить имущество и собрать сумму для выкупного платежа.

- Ступенчатые выплаты – похожи на убывающие, только в данном случае нагрузка снижается ступенчато.

- Индивидуальные дегрессии – тип убывающих платежей, которые составляют под потребности каждого клиента. За счет этого суммы платежей отличаются в зависимости от периода договора.

- Сезонный график – график, при котором выплаты адаптируются под особенности бизнеса клиента, учитывая пики и падения его доходности.

3. Сниженные / отсутствующие требования по дополнительному обеспечению

При оформлении кредита банки требуют от заемщиков ликвидное обеспечение в качестве имущественного залога. Например, недвижимость, землю, ценные бумаги. В случае с автокредитованием обеспечительной мерой является кредитуемый автомобиль, который находится в залоге у банка до полного погашения займа. Если же клиент заключает договор лизинга, то риски лизинговой компании обеспечит сам предмет лизинга, который останется у нее в собственности до конца действия договора. Поэтому для большинства лизинговых сделок от клиента не требуют дополнительного обеспечения.

Это дает возможность клиентам взять транспорт в лизинг, ничем не обеспечивая платежи. Например, при лизинге бизнесу не нужно иметь собственное автохозяйство, которое банки затребовали бы в качестве залога.

4. Свобода предмета лизинга от претензий кредиторов

Предмет лизинга остается на балансе лизинговой компании вплоть до истечения срока договора лизинга. Это обеспечивает клиенту защиту от ареста имущества или его изъятия кредиторами в случае экономических споров. Вне зависимости от ситуации, лизингополучатель может беспрепятственно пользоваться имуществом и получать прибыль от его использования. Это является бесспорным плюсом лизинга для юридических лиц и индивидуальных предпринимателей.

5. Ускоренная амортизация имущества

Возможность применить механизм ускоренной амортизации (с коэффициентом до 3) позволяет уменьшить налог на имущество. Этот метод актуален, если есть потребность максимально быстро списать стоимость объекта. Ускоренная амортизация способствует списанию трат, связанных с покупкой предмета лизинга с учетом нагрузки на внеоборотные активы. Механизм ускоренной амортизации подходит лизингополучателям, которые являются плательщиками НДС. Он обеспечивает:

- снижение налога на собственность по предмету лизинга;

- снижение налога на прибыль во время действия лизингового договора;

- возможность выкупить предмет лизинга по окончании договора по минимальной остаточной стоимости.

За счет ускоренной амортизации имущества клиент может воспользоваться вышеперечисленными преимуществами и оптимизировать свою налоговую нагрузку.

6. Отнесение лизинговых платежей на затраты

Получая кредит в банке, клиент должен учитывать, что источником погашения суммы кредита частично является начисляемая амортизация. Это значит, что недостающие выплаты необходимо производить за счет других источников. В отличие от кредита, лизинговые платежи в полном объеме относятся на затраты, что позволяет уменьшить налог на прибыль.

7. Дополнительные услуги в лизинге: включение их стоимости в договор

Лизинговая компания должна оплачивать налог на имущество, которое отпускает в лизинг, ведь оно по-прежнему остается у нее на балансе. То же самое справедливо, если автомобиль, взятый в лизинг, зарегистрирован в ГИБДД на лизингодателя – компания платит транспортный налог. Эти выплаты можно равномерно включить в общие лизинговые платежи, что позволяет разбить разовую и довольно большую сумму выплат на весь срок договора лизинга. Такая возможность обеспечивает снижение нагрузки на бюджет лизингополучателя и сохраняет оборотные средства.

Впрочем, это далеко не полный список допуслуг. В общие лизинговые платежи можно включить расходы на:

- страховку;

- автопомощь на дорогах;

- юридическое сопровождение;

- шиномонтаж и хранение сезонной резины.

Сами по себе отдельно все они обходятся немало, однако разбить их стоимость на несколько лет – решение, которое может оказаться вполне резонным. Так у клиента появляется возможность разово вносить единый платеж, который учитывает все расходы, избавляет клиента от необходимости осуществлять несколько периодических платежей в разные инстанции и компании. Например, эта форма оплаты удобна для лизингополучателей, которые являются плательщиками НДС – в этом случае налоговые начисления будут представлены к зачету, и клиент получит возможность возместить сумму дополнительного платежа в счет предстоящих выплат.

Остались вопросы?

Получите консультацию и персональный расчет по приобретению легкового автомобиля в лизинг

8. Получение лучших условий на приобретение

В некоторых случаях приобрести автомобиль в лизинг выгоднее, чем даже купить его в салоне за наличные. Лизинговая компания – оптовый клиент для поставщиков техники, сделки с которыми заключаются на значительные суммы. Поэтому поставщики стремятся предложить лизинговой компании лучшие условия, продавая имущество со скидкой. Это отражается на конечном клиенте – лизингополучателе, который таким образом может приобрести в лизинг автомобиль с нулевым удорожанием.

Кроме того, клиент может взять в лизинг б/у автомобиль – транспортные средства, бывшие в эксплуатации, уже стали полноценным предметом лизинга. Это уравнивает возможности клиента при выборе между лизингом и кредитом.

Наконец, можно взять автомобиль в лизинг, используя программу трейд-ин. Для клиента обязателен авансовый платеж, который составляет от 0% до 49% от суммы имущества. Это может стать проблемой для бизнеса, средства которого не выходят из оборота, особенно если речь идет о приобретении нескольких автомобилей. В этом случае аванс можно перекрыть уже имеющимся у клиента автомобилем. Нужно просто оценить его в автосалоне и засчитать средства (или их часть) от его продажи в качестве аванса к договору лизинга.

9. Возврат НДС

Сделка лизинга подлежит обложению НДС, который клиент может вернуть в качестве вычета на общих основаниях. Наиболее часто встречается классический возврат/перезачет НДС: если исходящий НДС больше входящего, лизингодатель осуществил переплату в бюджет, которую вправе вернуть.

Это серьезная экономия для клиента. Учитывая, что лизинговое финансирование, как правило, осуществляется в крупных размерах, возврат НДС ощутимо снизит налоговую нагрузку.

10. Экспертиза сотрудников

При заключении договора лизинга сотрудники лизинговой компании берут на себя все вопросы, связанные с реализацией сделки. Они договариваются с поставщиками на лучшие условия, оформляют автостраховку, ставят автомобиль на учет и контролируют весь процесс. Большой опыт, экспертные знания и деловые связи сотрудников помогают лизингополучателю не заботиться об организационных деталях.

Вместе с тем особенности лизинга, как и любого другого финансового инструмента, для кого-то могут оказаться и недостатками. При выборе способа привлечения финансирования стоит иметь их в виду.

Недостатки лизинга

1. Собственник имущества – лизинговая компания

Лизингополучатель может использовать предмет лизинга согласно условиям лизингового договора. Клиент в лизинге пользуется имуществом, но не распоряжается им. Любые действия в отношении предмета лизинга должны быть согласованы с лизингодателем.

Например, клиент не может перекрасить автомобиль, изменить место его эксплуатации или поменять запчасти без подтверждения со стороны лизинговой компании. Также исключена возможность использовать автомобиль в качестве залога для получения кредита, потому что клиент не является собственником имущества.

Если лизингополучатель нарушил условия эксплуатации, лизинговая компания имеет право изъять предмет лизинга или наложить штрафы и пени.

2. Предмет лизинга может стать кредитным залогом

На такое действие имеет право только фактический собственник имущества – лизинговая компания. При этом денежные средства могут быть получены под любые цели. В случае, если лизинговая компания окажется не в состоянии удовлетворить требования кредиторов, они вправе обратиться в суд и изъять лизинговое имущество.

Это обстоятельство может осложнить пользование имуществом, даже несмотря на то, что у клиента на руках – лизинговый договор и формальное право пользования. Данный минус лизинга обусловлен вопросами к надежности самой лизинговой компании, поэтому очень важно на этапе подготовки к сделке финансовой аренды тщательно изучить текущее состояние дел лизингодателя. Для снижения рисков стоит рассмотреть компании с именем, которые находятся в периметре финансового холдинга или крупного банка.

3. Лизинговые платежи облагаются НДС

Как мы уже говорили выше, платежи по лизингу в полной мере облагаются НДС. Это невыгодно, если лизингополучатель не является плательщиком НДС – налог увеличивает общие затраты по договору лизинга. Например, клиент использует упрощенную систему налогообложения (УСН) или является физическим лицом – в этом случае кредит, вероятней всего, действительно будет оптимальнее лизинга.

Лизинг – это удобный и эффективный инструмент финансирования, благодаря которому бизнес может получить в пользование необходимое имущество. Он имеет свои особенности, плюсы и минусы, которые для каждого клиента могут иметь разное значение.

Поделиться в соц. сетях

Источник https://moluch.ru/archive/178/45650/

Источник https://autogpbl.ru/about-leasing/teoriya-lizinga/otlichie-lizinga-ot-kredita/