Цель кредита — какие бывают

Цель кредита имеет очень важное значение при подаче заявления на получение займа в кредитном учреждении. Так банковская организация может определить, на какие именно нужды заемщику будут предоставлены денежные средства. Это дает возможность оценить рентабельность и рискованность предоставления средств конкретному лицу. Именно поэтому большинство заемщиков с большим вниманием относятся к вопросу о том, что же написать в строке заявления «Цели кредита». Несколько полезных советов даст Brobank.

16.06.23 45098 0 Поделиться

Автор Бробанк.ру Евгений Никитин

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде nikitin@brobank.ru Открыть профиль

Особенности целевых кредитов

Главной особенность целевых кредитов является то, что они выдаются банком строго под определенное назначение. Кредитная организация в любой момент имеет право проверить, были ли выданные денежные средства потрачены указанным образом. В случае, если средства были использованы не на выбранные цели, банк может применить к заемщику штрафные санкции и отказать в выдаче кредита в момент следующего обращения.

Целевые кредиты обладают рядом преимуществ по сравнению с нецелевыми:

- Более низкие процентные ставки;

- Большие суммы кредита;

- Увеличенный срок кредитования.

Обусловлены эти преимущества тем, что при целевой выдаче средств банковские организации несут значительно меньшие риски, чем при нецелевом кредитовании. Одобряя выдачу кредита на конкретную цель, банк уже учитывает возможные риски.

Различают две категории целевых кредитов:

- Потребительские кредиты – выдаваемые физическим лицам;

- Кредиты для коммерческой деятельности, получателями которых являются юридические лица – крупные компании или частные предприниматели.

Рассмотрим подробнее, на какие цели могут быть использованы потребительские и коммерческие кредиты.

Какие бывают цели потребительских кредитов

Потребительские кредиты нацелены на удовлетворение личных потребностей конкретного заемщика. Это могут быть, например, займы на покупку квартиры, ремонт или образование. К наиболее распространенным целям потребительских кредитов относятся:

- приобретение жилья на первичном либо вторичном рынке недвижимости;

- покупка транспортного средства;

- получение высшего образования;

- погашение кредитных обязательств перед другими организациями;

- оплата медицинских услуг;

- покупка бытовой техники.

Зачастую целевые кредиты не выдаются наличными потребителю, а оформляются прямо в торговых точках продавцов – автосалонах, магазинах бытовой техники и т.д.

- выбор объекта кредитования;

- подача заявления на получения займа;

- составление и подписание кредитного договора с указанием точной информации об объекте, на приобретение которого предоставляется кредит;

- перечисление денежных средств со счета банка напрямую на счет продавца объекта кредитования.

Основными целями получения кредитов наличными являются:

- отдых и оздоровление;

- ремонт жилого помещения.

Цели получения кредитов для юридических лиц

- покупку более современной техники и оборудования для предприятия;

- покупку товаров и материалов для производства;

- обновление основных фондов;

- выдачу заработной платы рабочим;

- открытие бизнеса;

- строительство предприятия.

Цели получения коммерческих кредитов могут быть абсолютно разными – для банка главное, чтобы денежные средства пошли на развитие бизнеса и совершенствование производства, а заемщик смог вернуть кредит и проценты по нему в срок.

Что написать в графе: «Цель кредита»

Цель кредита для банка – один из определяющих факторов, который напрямую повлияет на решение организации о возможности выдачи кредита заемщику. Главное, что нужно запомнить, — цель должна быть установлена предельно четко и правдиво, а также аргументирована платежеспособностью клиента. Писать ложь в графе «Цель кредита» не стоит, ведь банковская организация имеет все полномочия проверить, на какие нужды в действительности были потрачены выданные средства.

Существуют некоторые цели кредитования, которые банки считают слишком рискованными и финансируют довольно редко. К таковым относятся:

- Покупка драгоценных металлов, дорогостоящих изделий и предметов роскоши. Банки зачастую не рассматривают такие заявки всерьез, считая, что риск невозврата денежных средств слишком высок. Поэтому, скорее всего, в выдаче кредита на данные цели будет отказано.

- Лечение и операция. Кредитные организации предполагают, что проблемы со здоровьем заемщика могут повлечь за собой его нетрудоспособность, а это грозит потерей доходов и невозвратом займа.

- Открытие бизнеса. Новое дело неопытного предпринимателя может оказаться неприбыльным и нерентабельным, а поэтому выдача кредита на подобные цели является довольно рискованным делом для финансовой организации.

- Погашение займов в других финансовых организациях. Наличие непогашенной задолженности в других учреждениях – прямой признак финансовой несостоятельности клиента.

В случае, если Вы понимаете, что, указав правдивую цель, Вы рискуете получить отказ от банка, оформите заявку на получение нецелевого кредита.

- оплата туристической путевки;

- оплата обучения;

- ремонт жилья;

- покупка автомобиля;

- покупка бытовой техники.

Оформляя заявку на получение целевого кредита, помните, что цель, на которую Вы планируете израсходовать полученный займ, является важным критерием для банковского учреждения и прямым образом влияет на его решение о выдаче денежных средств. Поэтому продумайте, как изложить цель Вашего займа так, чтобы банк не счел ее слишком рискованной и сомнительной. Помните – всегда аргументируйте свои цели Вашей платежеспособностью и «чистой» кредитной историей.

Какие бывают кредиты для бизнеса и как правильно выбрать займ под нужды компании

Привлечение заемных средств помогает бизнесу развиваться в несколько раз быстрее. На них можно открыть новую точку продаж, закупить оборудование или даже выплатить зарплаты. Рассказываем, какие бывают кредиты и помогаем подобрать идеальный вариант под ваши цели.

Чем бизнес-кредит отличается от потребительского

Бизнес-кредит – это заем, который выдается не на физическое лицо, а на компанию или ИП. В отличие от физлиц, предприниматели отвечают перед банком своим имуществом, поэтому взять кредит и не платить не получится. Тратить кредитные деньги можно только на задачи бизнеса – тут бывают исключения, но все они должны быть прописаны в договоре.

Юридические лица и индивидуальные предприниматели берут кредиты для:

- открытия или развития бизнеса;

- закрытия кассовых разрывов;

- пополнения оборотного капитала;

- пополнения основного капитала.

Срок кредитования может быть разным – тут займы для бизнеса не отличаются от потребительских.

- Краткосрочные – со сроком погашения до года.

- Среднесрочный – на 1-2 года.

- Долгосрочный – срок кредитования больше 2 лет.

А теперь давайте разберем разные виды кредитов для бизнеса, а потом выясним, как определить, какой заем подойдет именно вам.

Овердрафт

Овердрафт англ. overdraft, перерасход– это возможность воспользоваться большей суммой, чем есть на счету. Проще говоря – уйти в минус. Этот вид займа краткосрочный – обычно вернуть деньги нужно в пределах 60 дней.

Пользоваться овердрафтом можно, когда собственные средства на счету закончились – если вы в плюсе, то взять заем не получится. Закрывается овердрафт автоматически, когда на счет поступают деньги.

Овердрафт – удобный вариант для срочных трат, например, когда нужно выплатить зарплату или заплатить аренду, а собственных средств нет. Если деньги зависли в дебиторке, а закрыть кассовый разрыв нужно, можно воспользоваться деньгами из овердрафта и погасить долг, когда клиент внесет платеж.

Максимальная сумма овердрафта зависит от оборота по счету – банк может установить лимит от 15% до 150%.

Adesk поможет предсказать кассовый разрыв

Нехватка денег не обрушится, как снег на голову, если вести учет финансов в Adesk. Используйте платежный календарь для фиксации будущих трат, чтобы заранее знать и нехватке денег и вовремя принимать меры.

Оборотный кредит

Оборотный кредит – это краткосрочный заем для бизнеса на срок до одного года, который помогает пополнить оборотный капитал компании.

Такой вид кредита подойдет для:

- закупки и последующей перепродажи товара;

- закупки материалов для производства;

- оплаты услуг подрядчиков;

- запуска рекламных кампаний с целью увеличения объема продаж.

Суть оборотного кредита заключается в том, чтобы ненадолго перехватить деньги у банка, увеличить прибыль и вернуть долг, оставшись в плюсе. Правда сработает такой план только в случае, если доход от оборачиваемости будет выше, чем ставка по кредиту.

Брать оборотный кредит имеет смысл на цели, которые быстро окупятся. Например, если перед Новым годом закупить большую партию елок, деньги вернутся быстро. А вот новое помещение – не лучшее вложение, так как быстрой прибыли тут не будет.

Кредитная линия

Кредитная линия – это своего рода кредитная карта для бизнеса, когда проценты платятся не за всю сумму, а только за израсходованную часть денег. Этот вариант кредитования подойдет, когда запланированы какие-то траты, но нет понимания по датам и точной сумме.

Лимит кредитной линии устанавливается банком в индивидуальном порядке с учетом оборота по счету: это может быть и 400-500 тысяч, и несколько миллионов. Срок пользования кредитной линией также индивидуальный и зависит от суммы займа.

Кредитные линии бывают двух видов:

- Возобновляемые. После погашения задолженности можно снова пользоваться деньгами в пределах лимитов и срока действия договора.

- Невозобновляемые. Воспользоваться одобренной суммой можно только один раз – когда вы вернете деньги на счет, кредитная линия закроется.

Кредитная линия уместна, когда нужно инвестировать деньги в бизнес поэтапно, например, открыть новую точку продаж и постепенно готовить ее к открытию: делать ремонт, закупать оборудование, завозить продукты.

Инвестиционный кредит

Инвестиционный кредит – это заем на развитие бизнеса, который покрывает недостаток основного капитала. Деньги берутся для покупки нового оборудования, расширения площадей, открытия новых торговых точек.

В отличие от оборотного кредита, инвестиционный относится к среднесрочным или долгосрочным займам – срок возврата может доходить до 10 лет. Больше в этом случае и сумма кредитования, правда для одобрения заявки будьте готовы предоставить пакет документов: отчетность, бизнес-план, выписки со счетов. Чем больше сумма, тем тщательнее банк будет изучать компанию.

Инвестиционный кредит уместен для долгосрочных проектов с долгой окупаемостью – для закрытия кассовых разрывов или разовой закупки товара он не подойдет. Учитывайте, что за досрочное погашение такого займа некоторые банки берут комиссию, поэтому для быстрого оборота в бизнесе и получения прибыли в короткие сроки – это не лучший вариант.

Целевой кредит

Целевой кредит – это заем для бизнеса, который выдается под конкретную цель: приобретение недвижимости, оборудования, транспорта.

Ставка по целевому кредиту обычно ниже, однако объект покупки при этом может стать залогом. Например, вы берете заем на новый станок – он и станет залоговым имуществом банка, пока вы не закроете задолженность по кредиту.

Лизинг

Лизинг англ. leasing, сдача в аренду – это аренда оборудования или транспорта с правом последующего выкупа. В этом случае банк или лизинговая компания приобретает нужный товар и сдает его клиенту в долгосрочную аренду. Заемщик ежемесячно вносит платежи, тем самым закрывая основную часть займа и проценты по нему. Когда срок договора заканчивается, и вся сумма внесена, лизинговый товар передается в собственность клиента.

Оформить в лизинг можно не любой товар. Приоритет отдается рентабельным и востребованным оборудованию или транспорту, которые можно быстро продать, если заемщик перестанет платить.

Предприниматель, который приобретает товар в лизинг, может оформить налоговый вычет по НДС. Для этого компания должна работать на ОСНО.

Коммерческая ипотека

Коммерческая ипотека – это один из вариантов целевого кредита, когда заем для бизнеса выдается под покупку недвижимости. При этом объект недвижимости передается в залог банку до момента, пока долг не будет выплачен полностью.

Коммерческая ипотека выдается сроком до 30 лет. Максимальная сумма может достигать 150 млн.

Что такое кредит с государственной поддержкой

Кредит с господдержкой для бизнеса – это льготный заем для конкретных категорий заемщиков и на определенных условиях.

Например, в 2019 году был запущен национальный проект №1764 для поддержки малого и среднего бизнеса, по которому около сотни банков выдают займы для бизнеса по льготной ставке.

Кредиты для бизнеса с господдержкой бывают разными – оборотными, инвестиционными, целевыми. Сумма и срок кредитования зависит от выбранного банка и вида кредита. К примеру, в МСП Банке можно взять кредит до 500 млн рублей, а в Альф-Банке оформить льготный заем до 150 млн. И там, и там максимальный срок кредита 10 лет.

Кроме долгосрочных государственных проектов есть и краткосрочные – их запускают в зависимости от текущей обстановки в стране и мире. Например, в 2022 году государство запустило программу льготного оборотного и инвестиционного кредитования. До 30 декабря 2022 можно было подать заявку на оборотный кредит на срок до года или на инвестиционный до 3 лет. Предельные ставки были установлены на уровне 15% годовых для малого бизнеса и 13,5% для среднего.

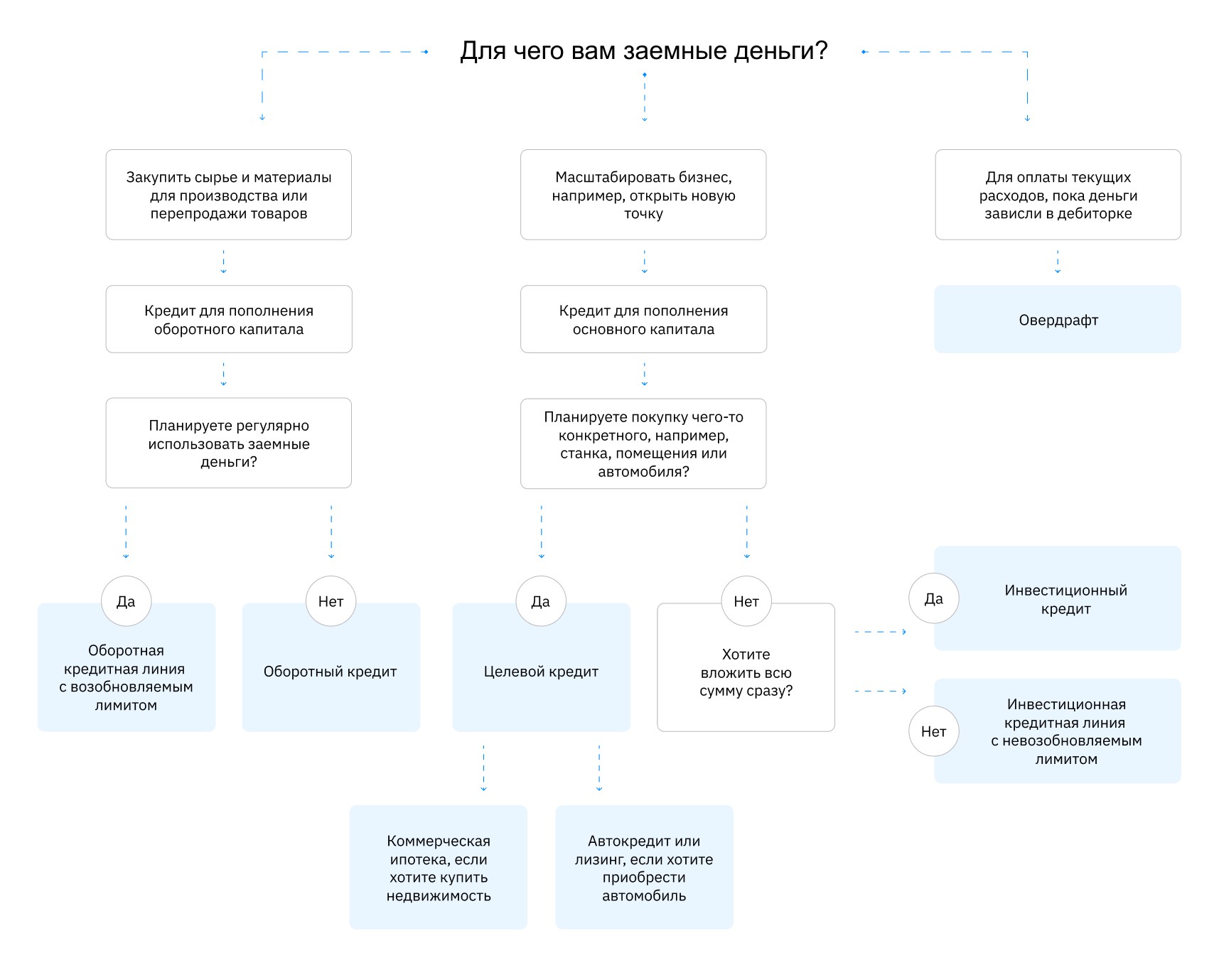

Какой кредит выбрать для бизнеса

Частично мы уже затронули тему выбора кредита в каждом из пунктов, но чтобы вам было проще – составили схему. Он поможет выбрать подходящий вид займа исходя из цели.

Заключение

Кредит для бизнеса – это эффективный инструмент, который поможет быстрее раскрутить компанию, масштабироваться или заткнуть образовавшийся кассовый разрыв. Но чтобы заем был на пользу, учитывайте цель кредитования и всегда соотносите потенциальную прибыль с процентной ставкой. Это поможет вам не попасть в долговую яму, выбраться из которой очень непросто.

Источник https://brobank.ru/tsel-kredita/

Источник https://adesk.ru/blog/kakie-byvaiut-kredity-dlia-biznesa-i-kak-pravilno-vybrat-zaim-pod-nuzhdy-kompanii/