Пассивные операции банка

Банковские операции – ограниченный перечень видов хозяйственной деятельности, которыми может заниматься отдельное банковское учреждение, чтобы получать прибыль.

Перечень банковских операций регулирует законодательство, а также отдельные лицензии, которые Центральный Банк выдает для каждого кредитного учреждения отдельно.

Круг сделок, которыми занимается любой из банков, достаточно обширен, но теоретически их можно разделить на четыре группы:

- пассивные банковские операции;

- активные операции;

- банковские услуги;

- собственные операции банков.

На первых двух группах операций банки зарабатывают основную часть прибыли. Банковские услуги – второй по важности источник доходов. Собственные операции банков имеют подчиненное значение.

Пассивные банковские операции

Пассивные операции – это мобилизация средств для финансирования активных операций. Название связано с тем, что результаты этих операций отражаются в пассиве баланса банка, а также считается, что для привлечения денег не надо предпринимать активных действий, хотя на практике трудозатраты одинаковы.

К пассивным операциям банка относятся:

- Формирование собственного капитала финансового учреждения;

- Прием вкладов (депозитов); К данным операциям относятся все срочные и бессрочные вклады клиентов банка, кроме сберегательных. Дополнительно сюда же можно отнести: средства на счетах предприятий и учреждений, счета заработной платы, которые не используются в полной мере, вклады до востребования.

- Открытие и ведение счетов клиентов. В том числе и корреспондентских счетов других банков, а также осуществление платежных расчетных операций по поручению друг друга, консультации по управлению инвестиционным портфелем, операции с ценными бумагами по поручению другого учреждения. Всё это позволяет существенно снизить издержки и быть более конкурентоспособными для инвесторов.

- Получение межбанковских кредитов, в том числе валютных от иностранных резидентов;

- Эмиссия ценных бумаг (облигаций, векселей, депозитных и сберегательных сертификатов);

- Другие способы, которые базируются на заемных средствах.

Обычным соотношением между собственным и заемным капиталом можно считать уровень от 1:10 до 1:100.

Активные банковские операции

Активные операции банка — это деятельность по размещению привлеченных и собственных средств банковского учреждения в целях получения дохода, обеспечения своей ликвидности и создания условий для проведения других банковских операций.

К ним относятся:

1) кредитные (учетно-ссудные) операции;

2) фондовые – операции с ценными бумагами.

3) кассовые, акцептные операции,

4) сделки с иностранной валютой, недвижимостью.

5) инвестиционные операции,

6) операции по формированию имущества банка,

7) комиссионно-посреднические (факторинг, лизинг, форфэтинг и пр.).

Виды активных операций

Активные банковские операции многообразны по форме, назначению, экономическому содержанию, ликвидности, степени доходности и риска.

1) Кредитные операции

Несмотря на свой высокий риск, именно кредитование организаций и частных лиц является для банков главным источником доходов.

2) Форфейтинговые операции

Разновидность ссудных операций, которые подразумевают покупку векселей и других финансовых документов.

Форфетирование представляет собой форму кредитования экспорта путем покупки обязательств и других долговых требований по внешнеторговым операциям, погашение которых происходит на определенный период в будущем.

Суть форфетирования: если у поставщика отсутствует возможность предоставить плательщику на длительный период коммерческий кредит, то он обращается в банк с предложением купить предполагаемые долговые требования в отношении покупателя.

После оценки банком своих рисков по данной операции поставщику выплачивается сумма стоимости поставки за вычетом издержек.

3) Факторинговые операции

Покупка банком или специализированной компанией денежных требований поставщика к покупателю и их инкассация за определенное вознаграждение.

4) Инвестиционные операции

Вторая по рентабельности группа активных банковских операций, в процессе которых банки вкладывают собственные и заимствованные ресурсы в ценные бумаги с целью получения по ним дохода.

Вложение средств происходит путем:

- Прямых инвестиций.

- Портфельного инвестирования, когда ценными бумагами различных эмитентов управляют как единым целым.

- Лизинговых операций.

- Вложения средств в банковские здания, оборудование, нематериальные активы для осуществления банковской деятельности.

Читать статью ФИНАНСОВЫЕ УСЛУГИ КОММЕРЧЕСКИХ БАНКОВ

5) Операции с ценными бумагами

Этот вид активных банковских операций можно условно разделить на две большие группы:

1) Учетно-ссудные операции – учет векселей, выдача ссуд под залог векселей и товарных документов, ипотечные кредиты, ссуды под ценные бумаги.

2) Инвестиционные – куда входят также арбитражные операции банков за собственный счет, преследующие цель получения дохода за счет курсовых разниц.

Особенности активных банковских операций

Активные операции являются вторичными по отношению к пассивным, так как размеры и сроки первых непосредственно зависят от аналогичных параметров вторых. Банк может разместить только те ресурсы, которые привлек в результате пассивных операций, так как основная масса пассивных операций осуществляется за счет заемных средств. Поэтому активные операции должны быть так налажены, чтобы сроки возврата денег в банк соответствовали срокам их возвращения клиентам.

Следует выделить некоторые аспекты активных банковских операций:

1) Сделки по размещению финансовых ресурсов совершаются банками от своего имени, а не от имени тех лиц, чьи временно свободные деньги стали пассивами банка.

2) Активные операции совершаются банками за свой счет. Расходы по вовлечению аккумулированных ресурсов в оборот относятся к тем затратам, которые должны быть покрыты доходами, с учетом начисленных процентов владельцам банковских счетов.

3) Банк распоряжается имеющимися финансовыми ресурсами на свой риск. Убытки от неблагоприятных экономических последствий локализуются в банке. Владельцы банковских счетов не имеют отношения к банковским рискам.

4) По своей экономической сущности активные банковские операции неоднородны: капитал может сохранить свою денежную форму, но быть подробленным. Или денежная форма может видоизмениться на натуральную, или конвертироваться.

Роль банковских операций

Современное банковское учреждение выполняет в среднем до 100 видов услуг и сделок, которые взаимосвязаны между собой, особенно зависимы друг от друга активные и пассивные операции. Причиной тому – происхождение капитала. Преимущественно банки оперируют чужими средствами, поэтому масштабы активных и пассивных операций во многом зависят от конкурентоспособности учреждения, его положения на рынке, количества клиентов.

Также все виды банковских операций взаимосвязаны по причине потребностей клиентов, особенно крупных. Так, корпоративный заёмщик предпочитает параллельно открыть текущий счет, делать инвестиции в ценные бумаги, предоставить свое имущество на доверительное управление вместе с использованием кредитных карт и доступом к платёжным терминалам для получения или взноса денег в нерабочие часы.

Это стимулирует менеджмент банка вводить новые формы обслуживания, предоставлять сопутствующие, дополняющие, в том числе и бесплатные услуги.

Ссылки

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

Пассивные операции банка

Пассивные операции – это операции по привлечению средств в банки, формированию их ресурсов.

В условиях рыночной экономики особую важность приобретают процесс формирования банковских пассивов, оптимизация их структуры и в связи с этим качество управления всеми источниками денежных средств, образующих ресурсный потенциал коммерческого банка.

К пассивным операциям банка относят:

Все пассивные операции банка, связанные с привлечением средств, в зависимости от их экономического содержания подразделяются следующим образом:

Что является примером активных операций банка? Предоставление потребительских ссуд населению. Поддержание ликвидности банка

Банки — это довольно распространенные в нашей стране финансовые учреждения. В чем заключается их деятельность конкретно, представляет далеко не каждый. В статье мы разберем, что является примером операций банка, активных и пассивных. Рассмотрим классификацию, характерные черты, функции банковских операций и иные важные вопросы.

Определение

Операции банков — это ограниченный список видов хоздеятельности, которыми может заниматься данное учреждение в целях получения прибыли.

Список данных видов деятельности регулируется законодательством. Право ими заниматься предоставляют лицензии, которые выдает Центробанк РФ.

Круг деятельности коммерческих банков довольно обширен. Но в рамках теории все операции можно разделить на четыре группы:

- Активные.

- Пассивные.

- Услуги.

- Собственные операции кредитного учреждения.

Именно банковские операции, активные и пассивные, составляют основу прибыли этой организации. Вторым по важности источником доходов являются банковские специальные услуги. Собственные операции имеют в этой иерархии подчиненное положение.

Основные операции

Перечислим основоопределяющие операции, производимые банками:

- Привлечение денежного капитала физических и юрлиц во вклады — на конкретный срок и до востребования.

- Кредитование граждан, компаний, предприятий, предпринимателей.

- Открытие и дальнейшее ведение банковских счетов.

- Осуществление расчетов по поручениям юридических, физических лиц, банков-корреспондентов.

- Инкассация денежной массы, векселей, расчетных, платежных документов.

- Расчетно-кассовое обслуживание физических и юрлиц.

- Покупка и продажа валюты в наличной и безналичной форме.

- Привлечение и дальнейшее размещение во вкладах драгметаллов.

- Выдача гарантий банков.

- Переводы денежных накоплений физлиц без открытия при этом банковского счета.

Назначение

Проведение и активных, и пассивных банковских операций преследует конкретные цели:

- Обеспечение банка ресурсами для проведения и развития его деятельности.

- Формирование дополнительных источников денежных средств для производительного и экономического использования.

- Увеличение доходов юридических и физических лиц, получающих по вкладам банковские проценты.

- Рост собственного банковского капитала.

- Создание резервных фондов страхования операций банковского учреждения.

Что такое активы?

Важно различать эти два несколько схожих термина. Активы банка — это не синоним активных операций.

Что это? Активы банка — некие объекты собственности, что принадлежат банку. Им можно вынести денежную оценку. Основными источниками для формирования активов выступают собственный банковский капитал и денежные средства, размещенные вкладчиками, эмиссия облигаций и межбанковские кредиты.

А вот увеличение активов происходит как раз-таки за счет проведения учреждением активных операций — инвестиционных, кредитования, деятельности по размещению как своих, так и привлеченных денежных средств. В первую очередь активы характеризует получение прибыли. Получили свое название от того, что отображаются в активе бухгалтерского баланса организации.

В данную категорию входят:

- Ссуды.

- Кассовая наличность.

- Инвестиции.

- Недвижимость.

- Ценные бумаги и проч.

Пассивная группа

Пассивные банковские операции — все, что связано с мобилизацией денежных средств для активных. Почему такое название? Все операции из этой группы отображаются в пассиве баланса банка. Также распространено мнение, что для привлечения банком финансов организации не нужно совершать активной деятельности. Но на практике затраты труда, финансов и времени что на пассивную, что на активную категории одинаковы.

Примеров пассивных операций банка является следующее:

- Формирование собственного капитала.

- Прием депозитов (вкладов). Это и срочные, и бессрочные вклады, помимо сберегательных. Также в эту группу можно включить средства на счетах компаний, учреждений и предприятий, счета для начисления заработных плат, до востребования.

- Открытие и ведение клиентских счетов. Также это ведение корреспондентских счетов других банков, проведение расчетных платежных операций (в отношении другого банка), консультаций по управлению инвестиционными портфелями, операции с ценными бумагами по доверенности от другого учреждения.

- Получение межбанковских кредитов. В их числе — валютные (от заграничных резидентов).

- Выпуск целого ряда ценных бумаг: акций, векселей, облигаций, сберегательных и депозитных сертификатов.

- Иные способы получения прибыли, базирующиеся на заемных средствах.

Активная группа

Активные банковские операции — это вся деятельность по размещению как своих, так и привлеченных средств банка в целях получения им прибыли и обеспечения собственной ликвидности. Деятельность для гарантирования возможности производить такие операции и в будущем.

Примером активных операций банка является:

- Кредитные (иное название — учетно-ссудные).

- Фондовые операции, проводимые с ценными бумагами.

- Акцептные и кассовые операции.

- Проведение сделок с иностранной валютой.

- Инвестиционная деятельность.

- Проведение операций по формированию собственного имущества банка.

- Комиссионно-посреднические услуги. К ним относится лизинг, факторинг, форфейтинг.

Увидев, что является примером активных операций банка, вы убедились, что они многообразны по форме, ликвидности, экономическому содержанию, степени рискованности и уровню дохода. Познакомимся с некоторыми подкатегориями отдельно.

Кредитная деятельность

Первым примером активных банковских операций являются именно кредитные. Их характеризует высокая степень риска. Но на сегодняшний день для многих банков они являются основным источником доходов.

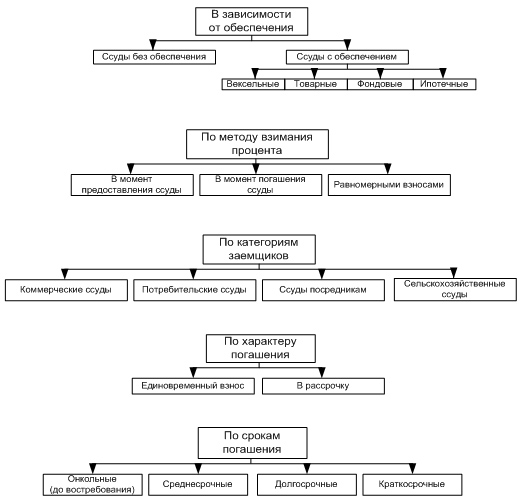

Учетно-ссудные операции дополнительно градируется на подкатегории. Рассмотрим самые распространенные классификации.

- Ссуды без обеспечения.

- Ссуды с обеспечением: вексельные, ипотечные, товарные или фондовые.

По способу взимания процентов за кредит с заемщика:

- В момент предоставления ссуды.

- В момент погашения.

- Равномерными взносами по степени возвращения займа.

По категории кредиторов:

- Коммерческие займы.

- Потребительские кредиты.

- Ссуды посредникам.

- Кредиты на развитие сельскохозяйственной деятельности.

По характеру погашения займа:

- Рассрочка.

- Внесение единовременного взноса.

В зависимости от сроков погашения кредита:

- До востребования.

- Среднесрочные займы.

- Краткосрочные кредиты.

- Долгосрочные ссуды.

Итак, предоставление потребительских ссуд населению — это яркий пример именно активной банковской деятельности. Переходим к новой категории.

Форфейтинг

Форфейтинговая деятельность представляет собой ссудные операции, направленные на приобретение векселей и иных финансовых инструментов. Форфетирование вообще является формой кредитования экспорта в виде покупки долговых обязательств и требований по ряду внешнеторговых операций, погашение которых запланировано на определенное время в будущем.

Суть форфетирования в следующем: если у поставщика нет возможности предоставить плательщику на длительное время кредит, то он обращается в банк с предложением приобрести долговые требования по отношению к собственному покупателю.

Банковские специалисты первым делом просчитывают риски по приобретению данных обязательств. Затем поставщику выплачивается стоимость поставки с учетом всех определенных издержек.

Лизинг

Лизингом называется приобретение банком какого-либо имущества для последующей сдачи его в аренду. Им могут выступать автомобили, компьютерное оборудование, иная техника. Сравнительно новая форма финансирования, которая оборачивается преимуществами как для лизингодателя, так и для лизингополучателя.

Факторинговые операции

Не так распространены, как предоставление кредитов населению и организациям. Так называется покупка банковской (или иной специализированной) организацией денежных требований продавца к покупателю, а также их инкассация за вознаграждение.

Таким образом, факторинг — это передача организацией управления собственной дебиторской задолженностью банку. Последний также берет на себя обязательство финансировать при помощи кредитов по мере необходимости все экономические обязательства заказчика. Это универсальный способ обслуживания клиентов. Включает в себя бухгалтерское, рекламное, страховое, юридическое, кредитное, сбытовое и информационное обслуживание. Именно благодаря ему значительно увеличивается оборачиваемость средств в расчетах.

Инвестиционная деятельность

После кредитования это вторая по рентабельности категория активных банковских операций. Способствует поддержанию ликвидности банков. Тут они вкладывают как собственные, так и заимствованные финансы в ценные бумаги для получения дохода от данной деятельности.

Здесь вложение средств, приобретение ценных бумаг происходит несколькими путями:

- Прямые инвестиции.

- Портфельное инвестирование. Тут ценными бумагами различных эмитентов управляют, как единым целым.

- Лизинговые операция.

- Вложение капитала в банковские здания, нематериальные активы, оборудование.

Операции с ценными бумагами

Все активные банковские операции в данном сегменте можно разделить на две категории:

- Учетно-ссудные. Тут имеется в виду учет векселей, выдача кредитов под залог в форме векселей и товарной документации, предоставление ипотечных кредитов, ссуд по ценные бумаги.

- Инвестиционные. В группу входят арбитражные операции банка, проводимые им за свой счет. Цель — получение прибыли за счет курсовых разниц.

Мультиплицированное расширение денежных предложений

Чтобы разобраться с термином в подзаголовке, введем понятие «обязательные банковские резервы». Так называется часть активов организации, которая хранится в форме наличных в банковских сейфах или в форме депозитов на счетах ЦБ.

Такие резервы составляют лишь строго определенный процент банковских вкладов. Он устанавливается ЦБ и является обязательным для всех финансовых и кредитных институтов. Коммерческий банк может создавать банковские деньги или выдавать ссуды лишь в том случае, когда у него есть избыточные свободные ресурсы (превышающие установленную ЦБ сумму). В данном процессе выделяются два шага:

- Центральным банком принимается решение об ограничении некими рамками официальных резервов.

- Банковской системой избыточные резервы трансформируются в большее количество собственно банковских денег.

А вот размер этого увеличения как раз-таки определяется «мультипликатором денежного предложения». Он рассчитывается, как величина, обратная нормам резервных требований.

И если банковская система получает определенные суммы избыточных резервов (к примеру, за счет вкладов), она может повысить предложение денег на величину, которая равна произведению избыточных резервов на данный мультипликатор.

Процесс может развиваться и в обратном направлении. Тогда дефицит в резервах поведет за собой разрушение депозитов. А также сокращение банковских денег.

Особенности активной категории

Вы теперь знаете, что является активными и пассивными операциями банков. Отметим, что первая категория является вторичной по отношению к последней. Ведь сроки и размеры активных операций зависят от аналогичных параметров пассивных.

Банк может размещать только те финансовые ресурсы, которые были получены им в результате совершения пассивных операций. А большая масса последних проводится, в свою очередь, за счет заемных средств. Активные операции налаживаются таким образом, чтобы сроки возвращения денег в банк не задерживали возвращение размещенных средств клиентам.

Анализ активных операций банка позволяет выделить их ключевые особенности:

- Сделки по размещению финансов совершаются тут банком от собственного имени, а не от имени тех организаций, граждан, предпринимателей, чьи временно незадействованные деньги оказались пассивами банка.

- Активные операции совершаются банковскими организациями за собственный счет. Расходы по вовлечению аккумулированных финансов в оборот относятся тут к тем убытками, которые покрываются доходами с учетом начисляемых процентов банковских счетов.

- Банк распоряжается имеющимися у него финансами фактически на свой страх и риск. Последствия экономически невыгодных решений локализуются в данной организации. Владельцы счетов не имеют какого-либо отношения к банковским рискам.

- По экономической сущности операции данной категории не являются однородными. Где-то капитал сохраняет свою денежную форму, где-то — выступает подробленным. Также денежная форма может обратиться в натуральное выражение или конвертироваться.

Банковские услуги

Помимо активных и пассивных операций, банк имеет право оказывать населению и организациям следующие услуги:

- Выдача поручительства за третье лицо.

- Доверительное управление денежным капиталом/имуществом.

- Приобретение от третьих лиц права требования по исполнению конкретных обязательств в денежном виде.

- Операции с драгметаллами и драгоценными камнями.

- Предоставление в аренду специализированных сейфов для хранения ценностей и документов.

- Информационные и консультативные услуги.

Теперь вы знаете, что является примером активных операций банка, какая его деятельность характеризуется иными категориями. Не исключено, что в будущем эти списки будут расширяться.

Источник https://tukcom.ru/lizing/passivnye-operacii-banka/

Источник https://fin-az.ru/451370a-chto-yavlyaetsya-primerom-aktivnyih-operatsiy-banka-predostavlenie-potrebitelskih-ssud-naseleniyu-podderjanie-likvidnosti-banka