Как оптимизировать процесс продажи дебетовой карты в цифровом канале

Банковский рынок испытывал не лучшие времена в 2020 году: пандемия сократила число контактов и вынудила перенести коммуникации в цифровые каналы, поэтому вопросы конверсии и оптимизации онлайн-продаж стали особенно актуальны для банков. Чтобы понять, как ключевые игроки адаптировали свои процессы к новым реалиям, в конце декабря мы запустили сразу два исследования процессов онлайн-продаж банковских продуктов для новых клиентов — дебетовых карт и кредитов наличными*. И, как показывают предварительные результаты, в CJM большинства банков все еще сохраняются барьеры для новых клиентов.

Читайте нас в Telegram

Рассказываем об инсайтах для развития цифровых сервисов и приглашаем на мероприятия Markswebb

В среднем путь клиента, заказывающего дебетовую карту, проходит через несколько типовых этапов: заполнение заявки на сайте, подписание договора, получение и активация карты, установка приложения, пополнение счета и первая транзакция. Этот путь у большинства банков реализован одинаково, этапы строго следуют друг за другом, клиент не может получить продукт раньше, чем будут выполнены все формальности. Из-за ограничений процесса нет возможности качественно улучшить конверсию, и чтобы повысить продажи, банку приходится увеличивать расходы на маркетинг.

Найти возможности для оптимизации процесса и повышения его конверсии поможет хорошо проработанная CJM: анализ каждого этапа дает цельное понимание текущего состояния клиентского пути, а также какие задачи, барьеры, желания и мотивы необходимо учитывать, чтобы дать лучший опыт. Лидеры рынка показывают, как можно сократить продолжительность цикла продаж с помощью выпуска цифровых карт, использования онбординга в мобильном банке и продуманных цифровых коммуникаций. В этой статье мы рассмотрим несколько лидерских практик, оптимизирующих цикл продажи одного из ключевых банковских продуктов — дебетовой карты.

Доступ к платежным функциям до полной идентификации помогает быстрее удовлетворить запрос клиента

Считается, что финансовые продукты достаточно сложные, и их выбор — длительный и взвешенный процесс. Но их приобретение вполне может быть импульсивным, связанным с ситуацией, когда клиентам остро захотелось что-то купить или же сработало яркое рекламное сообщение. Здесь важно не только быстро провести клиента через процесс покупки, но и быстро доставить ему продукт, чтобы он мог получить от него пользу как можно раньше.

Подавляющее большинство банков не могут закрыть потребность здесь и сейчас, пока у клиента действует импульс. Пользователи современных цифровых сервисов привыкли к тому, что их покупки привозят быстро — онлайн-магазины и доставка еды сформировали представление об удобной логистике. Клиенты хотели бы видеть такую же скорость доставки и у банковских продуктов.

Лучший способ сократить время на доставку — переход на цифровые продукты. Но для новых клиентов банков, которые еще не прошли процедуры идентификации и подписания договоров, еще долгое время будет оставаться необходимость очной встречи с сотрудником банка. Для создания лучшего опыт имеет смысл предусмотреть ранний доступ к платежам в приложении — пока курьер с картой и договором в пути, клиент уже получает возможность проводить транзакции.

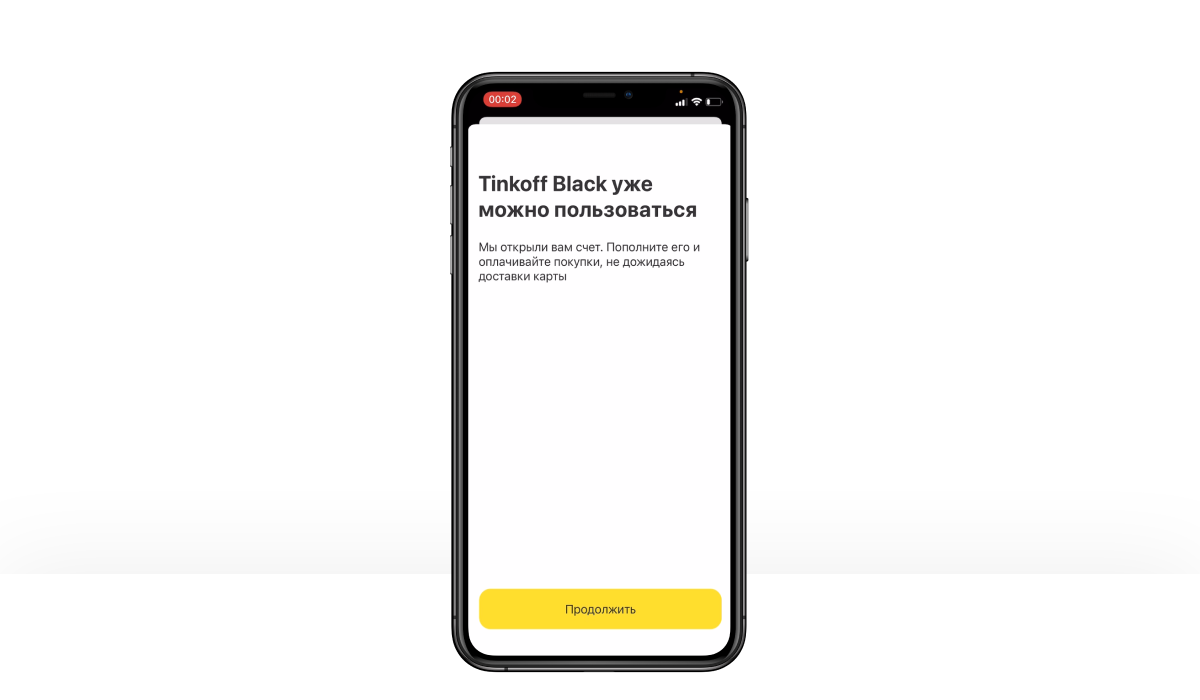

Тинькофф Банк позволяет оплачивать покупки с помощью приложения уже до того, как будет доставлена карта.

Полезно и доставку самой физической карты сделать более удобной для пользователя. Это важная часть клиентского опыта, которая должна соответствовать общему уровню сервиса.Для клиента быстрее и удобнее встретиться с представителем банка, а не приходить в отделение: по нашим измерениям в среднем оформление карты во время встречи с курьером занимает 10,5 минут, тот же процесс в отделении длится более 21 минуты. Но не все банки способны обеспечить быструю доставку курьером, а самим клиентам не нравится зависеть от интервалов работы менеджеров. Решения для этой проблемы можно найти в отрасли e-commerce, которая развивает механики самостоятельного получения товаров из пункта выдачи, постамата или магазина — популярность такого формата стремительно растет, так как позволяет органично вписать доставку товара в привычный образ жизни покупателя.

В случае с банком придется пересмотреть подход к процессу: он должен быть выстроен так, чтобы клиент пришел в офис и забрал конверт с картой в удобный момент, но не тратил время на дополнительные коммуникации на месте. Именно из-за этого сегодня получение карты в отделении — наименее предпочтительный вариант для клиента.

Перевод рутинных коммуникаций в интерфейсы сэкономит время клиента и менеджера банка

Большая часть вопросов, которые решаются в момент общения сотрудника банка с новым клиентом, направлена на решение довольно рутинных задач. Это помощь в установке мобильного банка, активация карты, инструктаж по ее пополнению, обязательным платежам и условиям обслуживания, погружение в программу лояльности, а иногда и установка для нее отдельного приложения. Вместо того, чтобы быстро забрать карту, подписать договор и уйти, клиент тратит лишнее время, а менеджер увеличивает очередь посетителей с другими вопросами.

Кажется, что клиенту от этого только лучше — менеджер понятным языком объясняет, как пользоваться сервисом. Фактически же большую часть рассказа клиент не запоминает и все равно позже осваивает услугу самостоятельно. Эту коммуникацию лучше реализовать в формате онбординга, что может заменить общение с менеджером и сэкономить время клиента и банка.

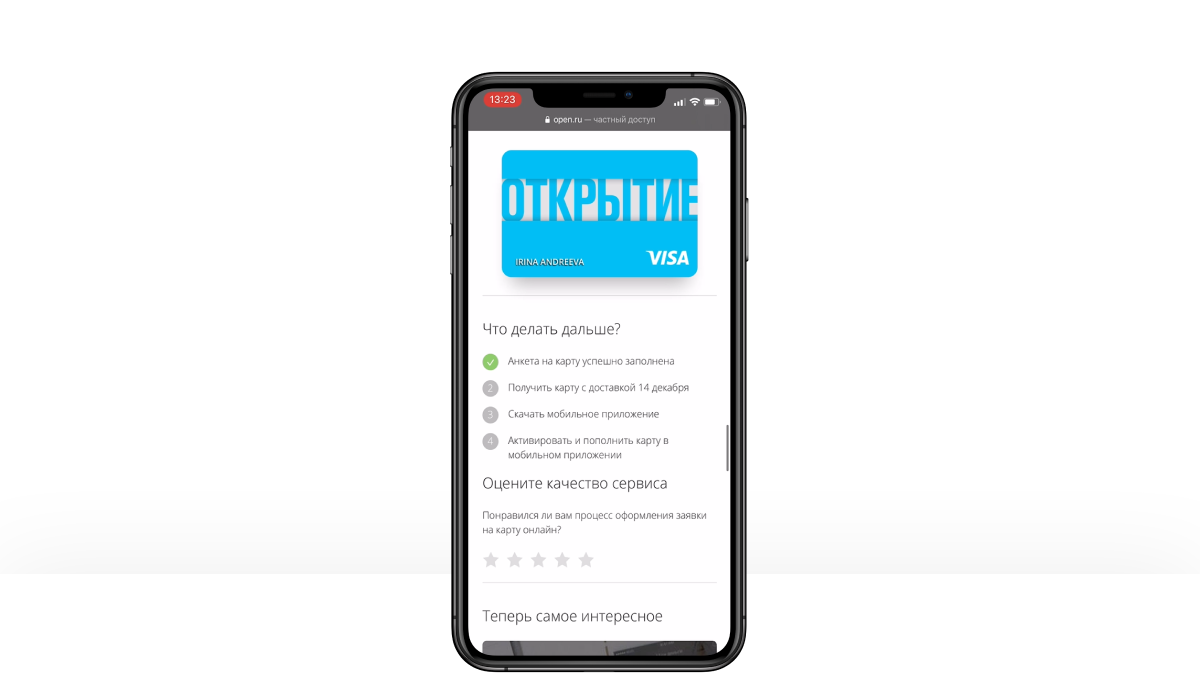

Банк Открытие показывает удобную и понятную инструкцию в процессе приобретения карты, в которой можно разобраться самостоятельно.

CJM нового клиента может начинаться с установки приложения

Многие коммуникации, связанные с онбордингом в сервис, можно начинать еще до того, как клиент решает отправить заявку на продукт. Это помогает распределить коммуникации и привести к продукту уже подготовленного пользователя, которому не надо рассказывать о базовых функциях.

В отличие от многих других приложений, большинство мобильных банков недоступны пользователям до подписания договора — только два банка из десяти исследованных предоставляют виртуальную карту и доступ к приложению до открытия счета.. Требовательные пользователи уже обращают внимание на реализацию мобильного сервиса и часто выбирают тот, который соответствует их представлению об удобстве. И когда у них нет возможности увидеть приложение заранее, то это становится новым барьером — если сервис не понравится, нужно будет потратить еще немало усилий, чтобы отказаться от услуг банка и закрыть карту.

Банк мог бы дать пользователю доступ к приложению без заключения договора. Так можно заранее показать, как управлять расходами или оплатить штраф, какие есть кэшбэк-предложения для клиентов. Это дает возможность полноценно начать коммуникацию с клиентом не с рекламного сообщения, а с демонстрации конкретных преимуществ сервиса.

Проблема в том, что в парадигме большинства банков мобильное приложение — это не продукт, а канал, удобное дополнение к банку. На практике же приложение стало куда более значимым и полезным продуктом, чем карта, которая выступает только ключом к управлению деньгами.

Среднее время доставки банковских продуктов: от отправки заявки до активации карты и первой транзакции.

Сейчас рынок предлагает очень разный опыт для новых клиентов: в некоторых банках время от заявки до возможности использовать продукт все еще занимает несколько суток, а лидеры смогли сократить этот срок до минут — они нашли способы сделать клиентский путь более легким и современным, подходящим для цифровых мобильных пользователей. В рамках стартовавших исследований продаж дебетовых карт и потребительских кредитов мы узнаем, как лидеры достигли этого и будут ли их практики масштабироваться на весь рынок.

В ближайшее время проработка и оптимизация CJM новых клиентов будет важнейшим полем работы клиентских служб банков. Банки будут работать над возможностью максимально сократить время доставки продукта клиентам, больше использовать цифровые коммуникации и давать легкий доступ к продукту через приложение. Насколько успешно — скоро выясним.

Марина Каменева, директор по продуктам Markswebb,

для Банковского Обозрения.

Cash Credit Acquisition Rank 2021. Как оцифровать выдачу кредита и повысить эффективность продаж с помощью онлайн-каналов? Познакомиться с методикой и предзаказать результаты — можно на странице исследования.

Debit Card Acquisition Rank 2021. Как построить эффективный клиентский путь открытия дебетовой карты для цифровых пользователей? Узнать об участниках, методике и предзаказать полный отчет можно по ссылке.

Продать банковскую карту с выгодой: как не стать дроппером

РАЗДАЕМ КНИГИ нашим подписчикам каждую неделю в Телеграм-канале. Подпишитесь, чтобы стать участником раздачи.

В соцсетях, особенно российских «ВКонтакте» и «Одноклассниках», можно наткнуться на предложения продать банковскую карточку. А еще лучше — несколько банковских карточек, взятых на ваше имя. Покупатели предлагают от 500 рублей до 10 000 за штуку! Казалось бы, выгодное дело — ведь многие банки раздают карты бесплатно. Однако подвох даже серьезнее, чем кажется. Финтолк объясняет, какой.

Что будет, если попытаться продать карту банка

Предложение о продаже платежной дебетовой карты выглядит примерно так: «Вы на самом деле ничем не рискуете, а мы вам платим деньги». И рядом контакты. Чаще e-mail или ник в Telegram, но иногда даже телефон.

Подсознательно вы чувствуете, что связываться с подобным можно только в очень отчаянном положении. Ведь в здравом уме вам не придет в голову садиться на рынке на табуреточку, раскладывать перед собой на черно-белой газетке свои яркие разноцветные банковские карточки и зазывать: «А вот кому дебетовки!»

Или вывешивать объявления на «Авито»: «Продам банковскую карту, недорого». Хотяяяя. Такие реально можно встретить.

Продать кредитку?? Это надо быть совсем отмороженным. На такой карте лежат не ваши средства, а деньги банка. Вам хочется отдавать этот долг за чужого дядю.

Ольга Удовенко, юрист с 12-летним стажем, Москва

— Договор на любую банковскую карту включает пункт, согласно которому клиенту банка запрещается передавать платежную карточку другим людям. Если это правило нарушилось, то банк вправе заблокировать карточку.

Как не попасть в преступную схему с картой

Кто готов с удовольствием купить у вас карту? Кто скупает карточки пачками? Обнальщики. Существуют целые группы людей, которые зарабатывают на помощи предпринимателям, крупному бизнесу или госконторам в уходе от налогов или оплате коррупционных сделок.

Как работает самая простая схема обналички:

- Предприниматель/юрлицо/чиновник заключает фиктивный договор с компанией обнальщиков на оказание услуг. Например, «на информационное сопровождение».

- Заказчик обнала оплачивает счет и подписывает акты о том, что все услуги выполнены.

- Заказчик перечисляет деньги компании обнальщиков.

- Обнальщики переводят деньги на те самые купленные банковские карточки.

- Посредник снимает деньги с карточек и передает назад заказчику в виде наличных.

- Обнальщики получают процент, который может достигать 25 % и выше.

Схемы бывают и сложнее — когда заказчик или компания обнальщиков пытаются запутать след: вдруг кто-то захочет распутать цепочку.

Например, правоохранительные органы.

Источник https://www.markswebb.ru/blog/debit-card-sale-optimization/

Источник https://fintolk.pro/prodat-bankovskuyu-kartu-s-vygodoj-kak-ne-stat-dropperom/