Какие банки дают кредит на открытие бизнеса с нуля?

Запуск собственного бизнеса – задача не из легких. Еще больше она усложняется в случае недостатка накопленных средств для старта проекта. В таких случаях начинающему предпринимателю приходится прибегать к услугам банков, брать деньги под заем для открытия собственного дела. Однако не каждое финансово-кредитное учреждение готово выдать ссуду новоиспеченному бизнесмену, так как риск «прогореть» в первый год после открытия фирмы чрезвычайно высок. Разберемся, какие банки предоставляют кредиты на открытие бизнеса.

- 1 С чего начать?

- 2 Кредитование собственника бизнеса от Совкомбанка

- 3 Сбербанк для предпринимателей

- 4 Кредитные программы от ВТБ

- 5 Кредитование бизнеса в Альфа-Банке

С чего начать?

Получить кредит на открытие бизнеса с нуля достаточно сложно. Даже при грамотной и тщательной подготовке к визиту в банк, шансы одобрения кредитной заявки будут невелики. Чтобы повысить вероятность выдачи займа, бизнесмену следует подготовить подробный бизнес-план, подумать, какой залог он может предложить ФКУ. Итак, разберем, что стоит предпринять лицу перед визитом в отделение.

- Разработка бизнес-плана. Подробное описание будущего проекта – обязательный документ, который должен подготовить предприниматель. План – начало любого бизнеса, вне зависимости от масштабов деятельности. В бизнес-проекте определяются текущие и стратегические направления развития создаваемой компании. Описывается процесс производства, маркетинговый план, анализируется рыночная конъюнктура, штат будущих сотрудников. Производится анализ финансово-хозяйственной деятельности фирмы, рассчитываются все возможные издержки, выручка, показатели эффективности. Бизнес-план составит четкое представление о планируемом бизнесе, покажет потенциальным инвесторам, насколько прибыльным будет дело. Банк, ориентируясь на документ, также вынесет решение, опасно ли выдавать кредит под такой проект.

- Выбор франшизы. Если будущий бизнесмен посетит банк и попросит определенную сумму на открытие никому не известной фирмы, шансы получить одобрение такой заявки будут минимальны. Планируя бизнес по франшизе, оформить кредит будет проще. Вы приобретаете давно проверенную модель ведения бизнеса у известного бренда. К примеру, франшизой является сеть «KFC», «Макдональдс». Конечно, начинающему бизнесмену будет не по средствам приобретение таких франшиз, но выбрать варианты поскромнее вполне возможно.

Идеально, если франчайзинговая компания будет ассоциированным партнером ФКУ, где планируется получение займа.

- Подготовка залога. Не стоит идти в банки, дающие кредиты новичкам, «голяком». Наличие имущества, которое будет передано под залог ФКУ на время действия кредитного договора, значительно повысит шансы начинающего предпринимателя на получение займа. Банки очень редко одобряют кредиты клиентам, у которых нет ничего, кроме огромного желания начать собственное дело. В качестве залога можно оформить автомобиль, квартиру. Финансово-кредитные учреждения будут знать, что при провале бизнеса деньги вернутся к ним после реализации имущества заемщика.

- Если за душой начинающего бизнесмена нет никакой собственности, придется приложить усилия и собрать средства для первоначального взноса. Чем большей будет сумма накопленных средств и меньшим размер кредита, тем вероятнее получить недостающий капитал на открытие дела за счет кредитных средств.

- Где взять кредит начинающим бизнесменам, предлагают ли российские банки такие услуги на сегодняшний день, разберемся далее.

Кредитование собственника бизнеса от Совкомбанка

В финансово-кредитном учреждении можно получить кредит для бизнеса суммой до 30 миллионов рублей. Банк требует от предпринимателя минимальный пакет документов и не выезжает на место ведения бизнеса.

Кредит можно получить без открытия расчетного счета в Совкомбанке.

Банковская организация предлагает предпринимателям получить деньги в рамках одной из трех программ:

- Кредит наличными «Супер плюс». Допускается оформить от 200 тысяч до 1 млн. руб. на срок 1, 2, 3 года или 5 лет.

- Заем под залог автотранспорта. Максимальная сумма к выдаче – 1000000 рублей, период кредитования может составлять от 3 до 60 месяцев.

- Кредит под залог недвижимости. Позволяет получить до 30 миллионов рублей на 5 или 10 лет.

Процентная ставка определяется индивидуально для каждого клиента. Что касается требований, то оформить заем могут начинающие бизнесмены старше 20 лет, проживающие не далее 70 км от офиса Совкомбанка. Помимо этого, лицо должно иметь постоянную прописку не меньше 4 месяцев в одном населенном пункте и совокупный доход более 30000 руб.

Банк осуществляет именно кредитование собственника бизнеса как физического лица, поэтому требует предоставить стандартный пакет документации. Паспорт, второй документ, удостоверяющий личность, справку о месячных доходах, бумаги на собственность, передаваемую в залог.

Сбербанк для предпринимателей

Какие условия для малого и среднего бизнеса предлагает крупнейший банк России? Кредит допускается получить на любые цели: покупку коммерческой недвижимости, машин, оборудования, пополнение оборотных средств, расширение деятельности, модернизацию мощностей.

Сбербанк предлагает предпринимателям 13 видов кредитных продуктов с возможностью оформления онлайн-заявки.

Оформив кредит для бизнеса можно рассчитывать на:

- сумму займа от 150 тысяч до 600 миллионов рублей (лимит будет различаться в зависимости от выбранной программы кредитования);

- срок действия соглашения от года до 10 лет;

- ставку от 11% годовых.

Оптимальная программа кредитования определяется в зависимости от целей расходования средств и желаний клиента. Оформив продукт «Бизнес-Инвест», можно направить деньги на покупку и строительство недвижимости, рефинансирование долга перед сторонними банками. Программа «Бизнес-Проект» позволит получить средства на развитие бизнеса, начало деятельности в другой сфере, модернизацию производственных мощностей.

К сожалению, предпринимателям, только открывающим собственное дело, оформить бизнес-кредит не удастся. Сбербанк устанавливает минимальный срок ведения хоз. деятельности компании-заемщика, который различается в зависимости от выбранной программы.

Кредитные программы от ВТБ

Можно ли получить кредит на открытие бизнеса с нуля в ВТБ? Банк осуществляет кредитование малого бизнеса, однако предполагает, что компания-заемщик уже ведет свою деятельность на протяжении определенного времени. В список документов, обязательных для предоставления в ВТБ при оформлении займов на бизнес-цели, входят:

- учредительные и регистрационные документы;

- официальная отчетность;

- бумаги, подтверждающие управленческую выручку;

- договора между фирмой-заемщиком и контрагентами/поставщиками и пр.

ВТБ предлагает бизнесменам оформить кредит на различные цели:

- покрытие кассовых разрывов (заем в форме Овердрафт);

- рефинансирование имеющихся ссуд;

- пополнение оборотных средств;

- развитие дела;

- приобретение недвижимости и пр.

В зависимости от выбранной программы кредитования заемщик может получить до 150 млн. руб., на срок до 12 лет.

Оформить предварительную заявку на кредит допускается на сайте банка. Таким образом, программы, позволяющей получить деньги именно на открытие собственного дела, ВТБ сегодня не предлагает. Банк выдает займы уже действующему бизнесу.

Кредитование бизнеса в Альфа-Банке

ФКУ предлагает клиентам оформить следующие программы: «Кредит на бизнес-цели», «Овердрафт», «Возобновляемую кредитную линию», «Гарантию для участников госзакупок», «Авто и спецтехнику в лизинг». Если рассмотреть «Заем на бизнес цели», его условия таковы:

- сумма от 300 тыс. до 10 млн. руб.;

- ставка от 14 до 17%.

Возможно оформить кредит без предоставления залога. Альфа-Банк выдает средства физическим лицам, зарегистрированным как ИП более 9 месяцев на дату формирования заявки. Или лицам, являющихся учредителями, доля которых в уставном капитале от 25% со сроком владения более полугода. Если заемщиком является юридическое лицо, срок ведения бизнеса должен составлять более 9 месяцев.

Банки, дающие кредит начинающим предпринимателям – настоящая редкость. В основном, учреждения кредитуют надежный бизнес, который показывает свою прибыльность на протяжении некоторого времени.

- Главная

- Обзоры кредитов в разных банках

Открываем банк. Пошаговая инструкция

Не будем врать, запустить собственный банк — тяжело. Затраты исчисляются сотнями миллионов и в некоторых случаях даже переваливают за отметку в девять нулей. Но если они окупятся, предприниматель получит один из самых щедрых источников дохода. В этой статье разбираемся, как открыть свой банк с нуля, какой этому предшествует процесс и сколько это будет стоить.

Особенности бизнеса

Банковская сфера отличается высоким порогом вхождения — в неё практически невозможно попасть, не будучи состоявшимся предпринимателем со связями. Если же человеку удаётся это сделать, он получает в управление одну из наиболее доходных деловых активностей.

Ещё управляющие банком несут повышенную ответственность как перед клиентами, так и перед государством. Если не соблюдать обязательства, последуют жёсткие санкции: отзыв лицензии, штрафы, административная и уголовная ответственность. Более того, сфера жёстко регулируется Центральным банком, который лицензирует новые организации и оставляет за собой право замораживать их деятельность.

Плюсы и минусы открытия своего банка

Главное достоинство банкинга очевидно. Если не считать массовое производство, мало какое дело принесёт своему владельцу столько прибыли. А если у вас есть другой бизнес, то собственный банк может работать на покрытие его финансовых нужд, что довольно удобно.

Из минусов выделим многочисленные риски: невыплаты кредитов должниками банка, колоссальное влияние экономической обстановки, неблагоприятные изменения процентных ставок и серьёзные последствия операционных ошибок.

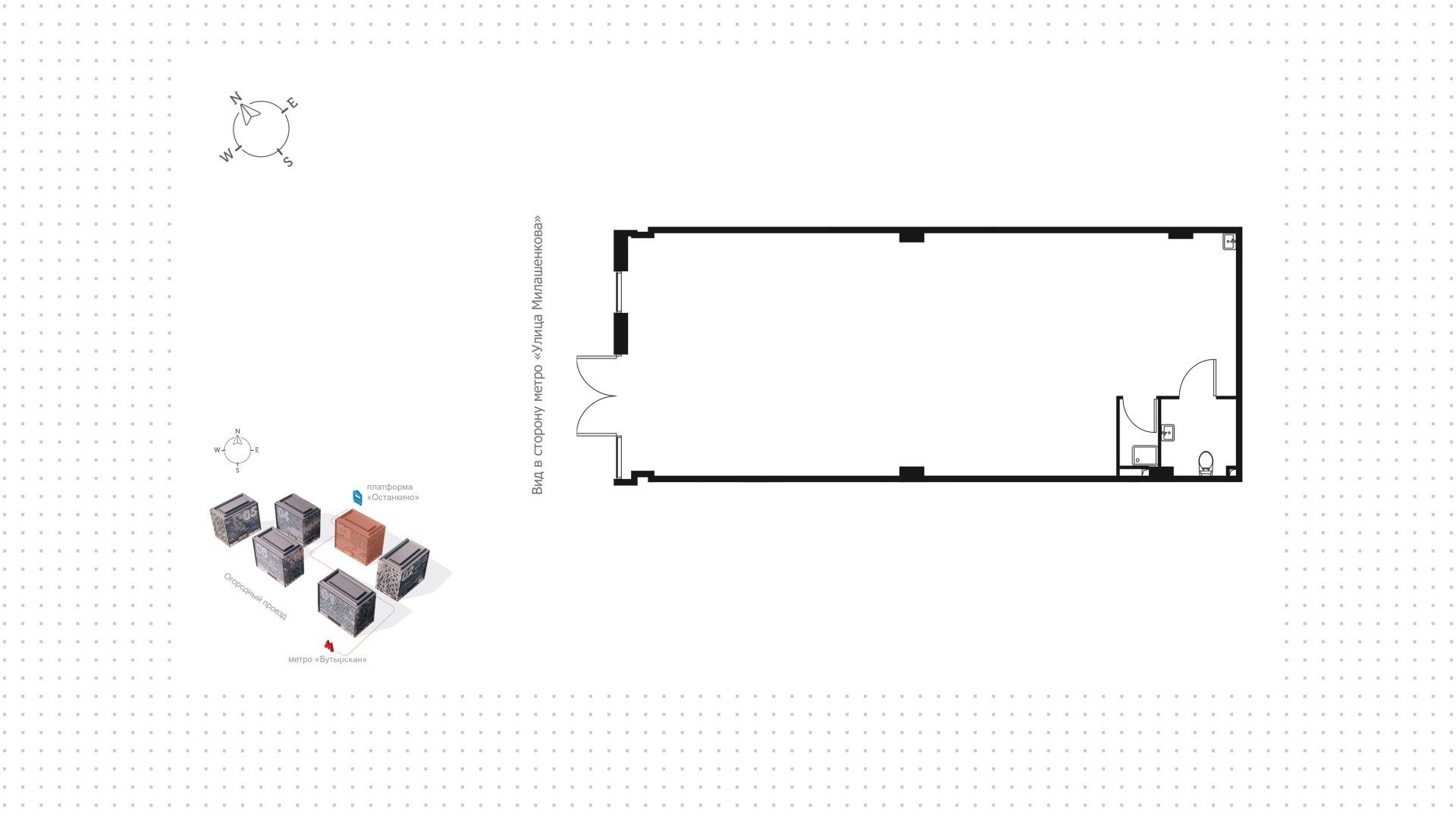

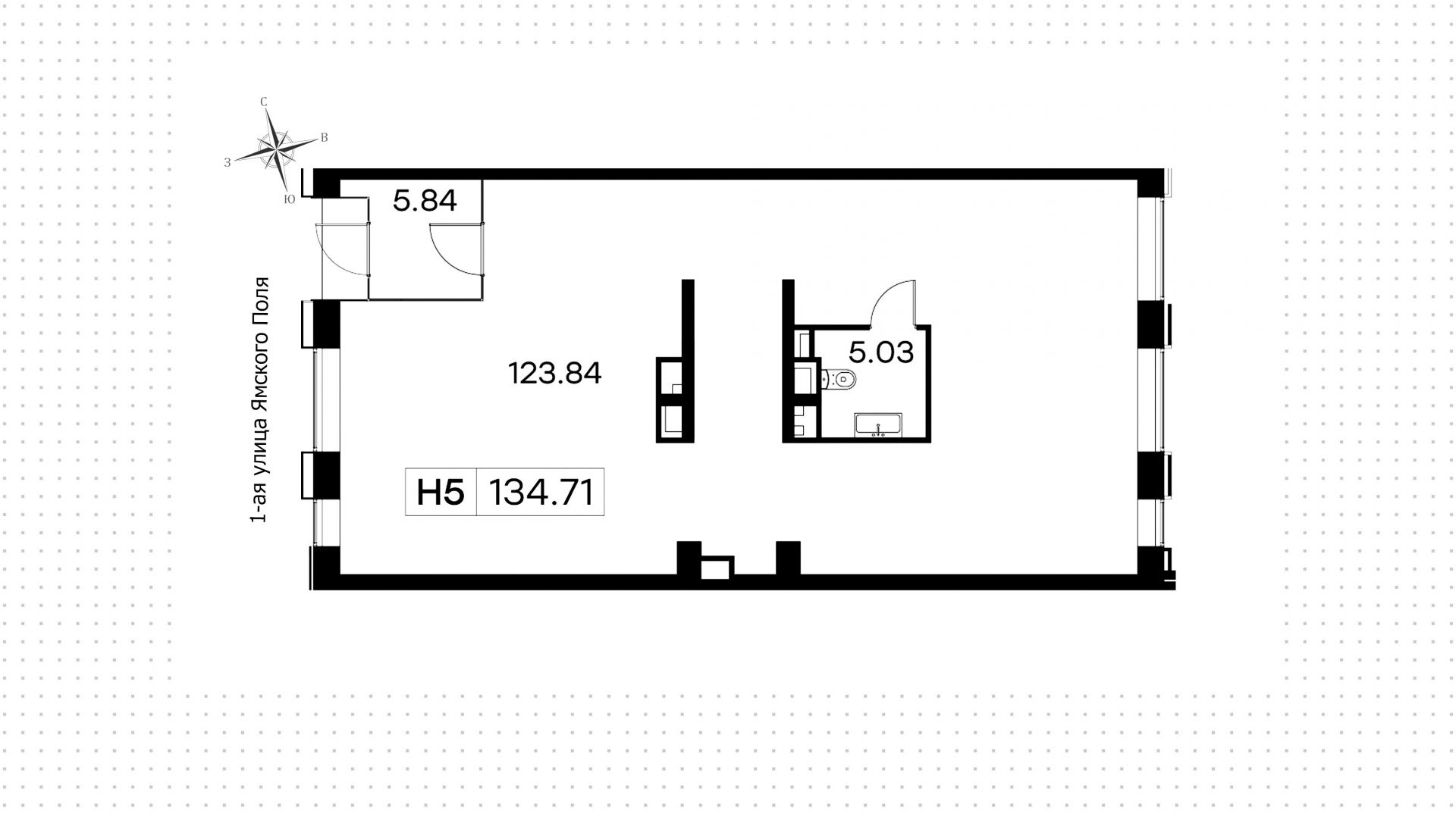

Пример оформления операционного зала

Лучшие помещения для банка:

Смоленская Лот 10 Свободное, магазин, кофейня, банк, производство, салон красоты, фотостудия, алко-маркет

520 000 ₽ / месяц

Смоленская Лот 8 Спортзал, свободное, салон красоты, клиника, магазин, банк

1 080 000 ₽ / месяц

Смоленская Лот 7 Штаб-квартира, офис, магазин, банк, салон красоты, фотостудия

520 000 ₽ / месяц

Динамо Лот 4839 Клиника, ресторан, банк, салон красоты, стоматология, спортзал, кафе

1 100 000 ₽ / месяц

Фонвизинская Лот 5018 Клиника, магазин, свободное, банк, салон красоты, стоматология

430 000 ₽ / месяц

Смоленская Лот 585 Ресторан, магазин, свободное, банк, стоматология, кафе, общепит

750 000 ₽ / месяц

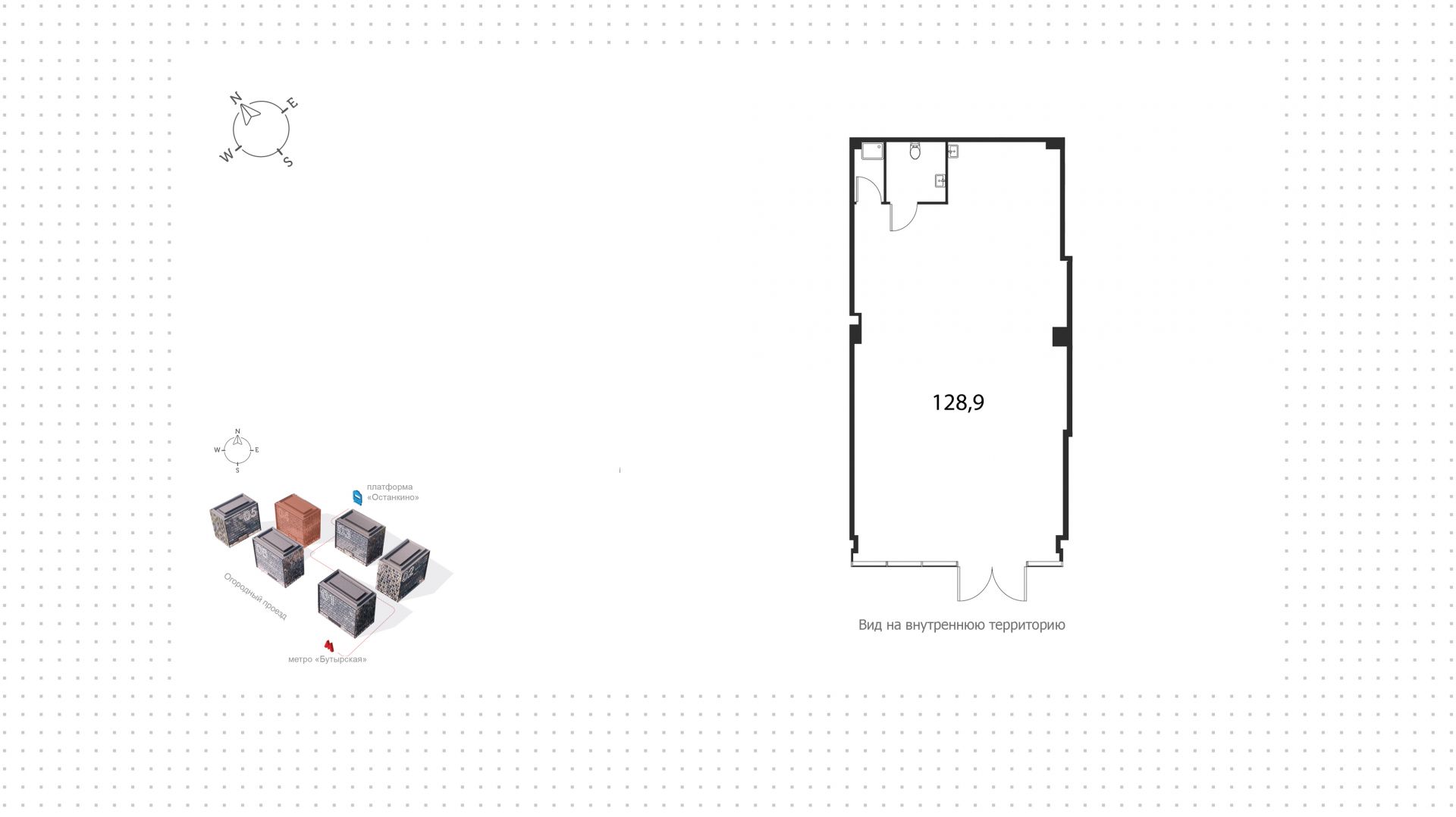

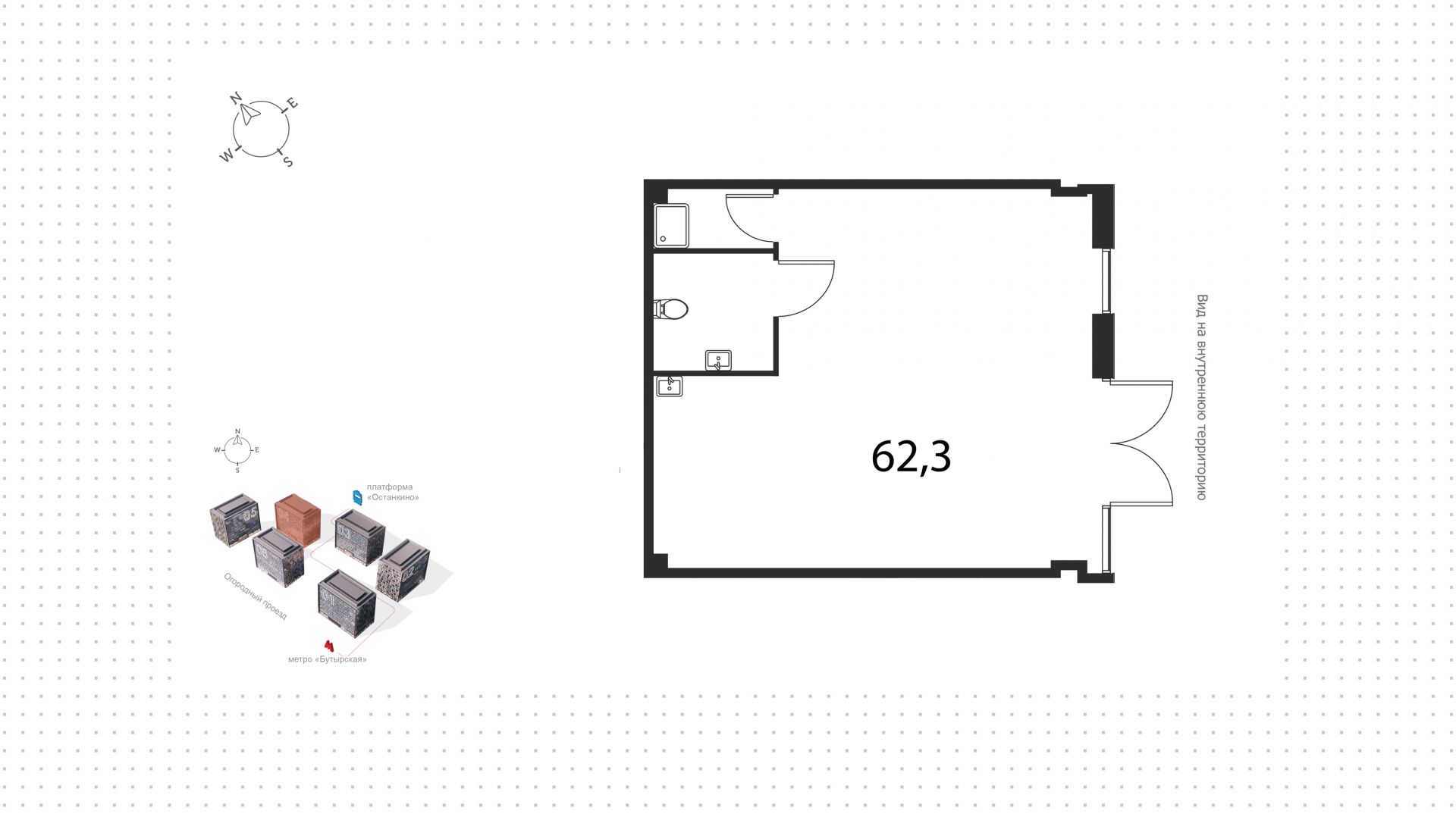

Бутырская Лот 4826 Магазин, свободное, банк, салон красоты

75 696 000 ₽

Бутырская Лот 4719 Магазин, свободное, банк, салон красоты

77 220 000 ₽

Бутырская Лот 4717 Магазин, свободное, банк, салон красоты

81 950 000 ₽

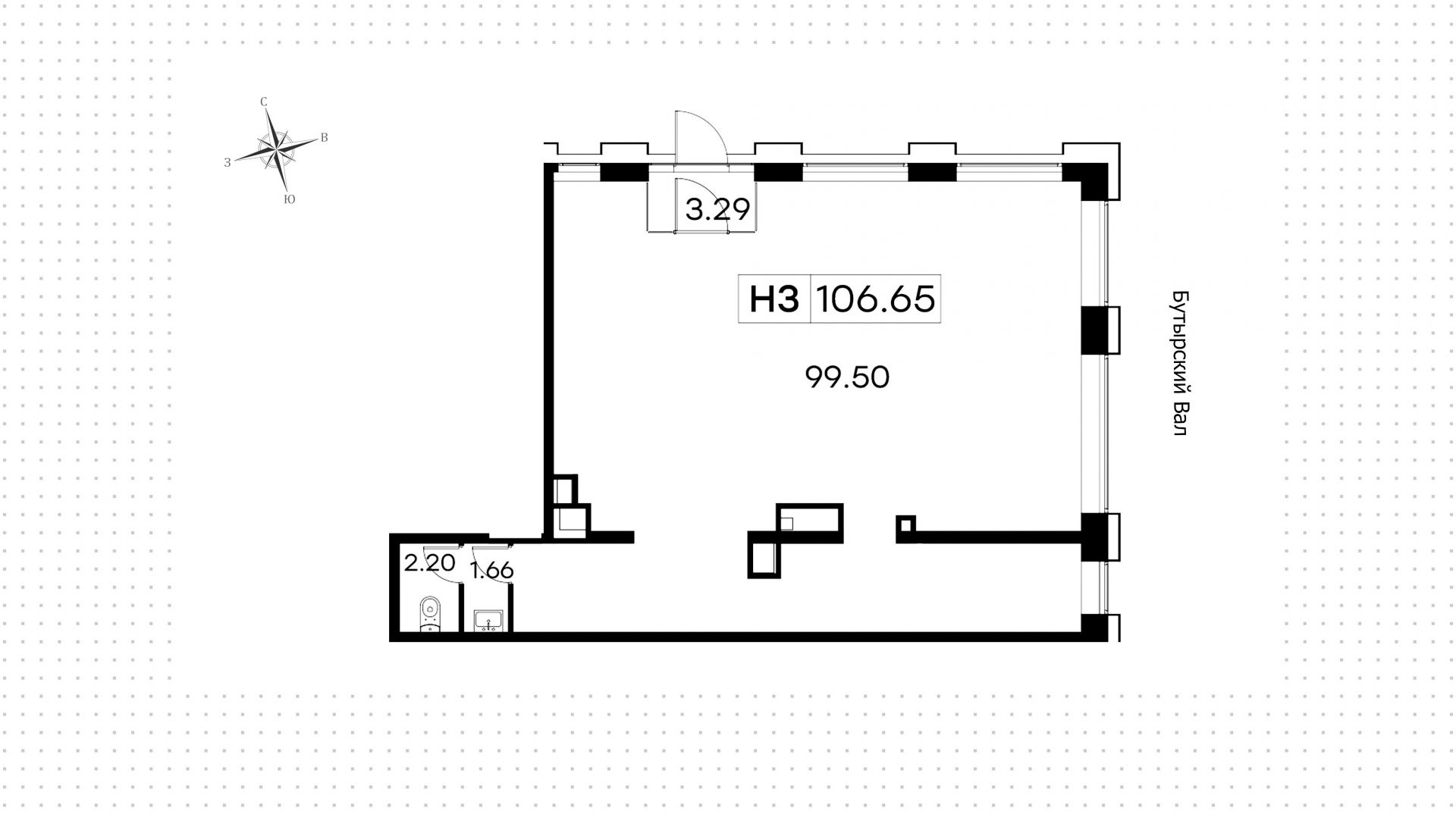

Дмитровская Лот 6098 Магазин, свободное, банк, салон красоты

870 000 ₽ / месяц

Динамо Лот 6156 Магазин, свободное, банк, салон красоты, кафе, фотостудия, продуктовый магазин

750 000 ₽ / месяц

Динамо Лот 6158 Магазин, свободное, банк, салон красоты, кафе, фотостудия, продуктовый магазин

600 000 ₽ / месяц

Белорусская Лот 4834 Магазин, свободное, банк, салон красоты, шоурум

54 106 000 ₽

Белорусская Лот 4835 Магазин, свободное, банк, салон красоты

66 535 000 ₽

Белорусская Лот 4836 Магазин, свободное, банк, производство, салон красоты, шоурум

51 107 000 ₽

Динамо Лот 6937 Магазин, банк

190 000 000 ₽

Смоленская Лот 9 Штаб-квартира, офис, магазин, свободное, банк

450 000 ₽ / месяц

Арбатская Лот 8016 Магазин, свободное, банк, салон красоты, аптека, пункт выдачи

550 000 ₽ / месяц

Дмитровская Лот 8036 Клиника, магазин, свободное, банк, стоматология, супермаркет, спортзал

1 000 000 ₽ / месяц

Анализ рынка и целевая аудитория

На фоне экономического кризиса банковская сфера тоже переживает упадок. Население берёт кредиты и ипотеки в меньших объёмах и стремится обналичивать свои накопления. В этих условиях можно сфокусироваться на работе с бизнесом: российские предприниматели будут стремиться заполнить пробелы после массового ухода иностранных организаций.

Стандартная целевая аудитория банка — мужчины и женщины в возрасте от 30 до 50 лет с доходом выше среднего, в браке и с детьми. Если банк будет работать с малым бизнесом, демографическая выборка особо не поменяется.

Форматы и предоставляемые услуги

Коммерческие банки фокусируются на разных аспектах финансовой деятельности. Их делят на следующие виды:

- Универсальные. Такие банки сотрудничают как с физическими лицами, так и с организациями и предоставляют широкий спектр банковских услуг. Они выдают кредиты, торгуют ценными бумагами, ведут счета, проводят безналичные переводы средств и занимаются прочими операциями, с которыми в первую очередь ассоциируется слово «банк». Это не только самый распространённый вид кредитных организаций, но ещё и самый устойчивый: разнообразие услуг защищает от различных рисков;

- Инвестиционные. Работают исключительно с коммерческими структурами и оказывают посреднические услуги. Банки из этой категории помогают бизнесам выпускать ценные бумаги на первичных рынках, чтобы привлечь инвестиции, и вкладываются в наиболее перспективные проекты;

- Ипотечные. Название говорит само за себя. Эти банки выдают кредиты на приобретение недвижимости физическим и юридическим лицам;

- Сберегательные. Эти банки принимают на хранение депозиты. На привлечённые средства они кредитуют частные лица и коммерческие организации;

- Рыночные. Работают с ценными бумагами.

Сегодня банки редко сосредотачиваются только на одном направлении. Гораздо более популярная практика — совмещать несколько функций и развиваться одновременно в нескольких сферах. Возьмём, к примеру, «Сбербанк», который работает одновременно в парах B2C и B2B, выдаёт кредиты, ипотеки и ведёт депозитные счета. Чем шире функциональное портфолио организации, тем больше клиентская база и выше прибыль.

Выбираем помещение

Географическая структура банка обычно делится на несколько помещений: головной офис и его подразделения. Для головного офиса лучше всего подойдёт локация в центре города рядом с удобными транспортными развязками. Здание должно быть одинаково доступным и для пешеходов, и для автомобилистов, поэтому хорошо, если рядом есть парковка и удобные тротуары.

Площадь пространства зависит от размеров банка, но обычно это 100 квадратных метров и больше. Само помещение лучше купить. На это уйдет примерно 50 000 000 рублей — вот пример лота.

Конкретное количество подразделений зависит от масштабов дела. Как и головной офис, разместите их рядом с объектами с высокой проходимостью — это станции метро, остановки наземного транспорта, торговые центры и прочие места, которые привлекают много людей. Оптимальное расположение — на первом этаже. Желательно оборудовать вход для инвалидов и людей с ограниченной мобильностью.

Площадь нужна поменьше, до 100 квадратных метров. Помещения под банк снять лучше на длительный срок — чем больше, тем лучше. На аренду одного помещения в пределах ТТК будет уходить примерно 300 000 рублей в месяц, а если рассматривать варианты ближе к центру, то получится около 500 000 рублей.

Когда будете выбирать помещения, обратите внимание на доступный объём энергетических мощностей. Банковские операции связаны с потреблением огромного количества электроэнергии. Помимо этого рекомендуем ответственно подойти к вопросу планировки — у всех помещений банка обязательно должна быть удобная клиентская зона и располагающий фронт-офис.

Понадобится не просто сделать ремонт, но и оформить все офисы в соответствии с визуальной айдентикой бренда. Иначе каждый офис будет восприниматься посетителями автономной единицей, оторванной от целого. Помещение бэк-офиса можно разместить на некотором удалении от головного офиса, чтобы меньше тратить на аренду.

Источник https://kreditec.ru/banki-dayut-na-biznes-s-nulya/

Источник https://rosretail.com/blog/kak-otkryt-bank