Потребительский кредит или ипотека: что выгоднее при покупке недвижимости в 2023 году

Средний размер ипотечного кредита в России вырос за год на 500 тыс. рублей, до 3,7 млн, по итогам IV квартала 2022 года, сообщают аналитики Банки.ру. Сумму в 3,7 млн и даже больше можно взять и в виде нецелевого потребительского кредита. Но что и в каком случае будет выгоднее? Разбираемся вместе с экспертами.

Потребительский кредит

- минимальный возраст от 18 лет, максимальный возраст к моменту погашения кредита — не более 65–70 лет;

- есть официальное трудоустройство, стаж работы не менее полугода (3 месяца на последнем месте);

- есть гражданство РФ;

- положительная кредитная история.

Плюсы и минусы потребительского кредита

Плюсы

Минусы

Обеспечение не требуется

Широкий диапазон ставок

Срок рассмотрения — в среднем от 1 до 3 дней

Крупная надбавка при отказе от страхования

Различные способы подтверждения дохода (не только 2-НДФЛ)

Проблематично оформить при подпорченной кредитной истории

Некоторые кредиты доступны для ИП

Какие бывают потребительские кредиты: примеры

Рассмотрим несколько примеров потребительских кредитов, представленных на Банки.ру. Данные по ставкам актуальны на 5 мая 2023 года.

ВТБ

- Ставка: от 4,4 до 24,3% годовых

- Срок: до 7 лет

- Сумма: до 30 млн рублей

- Требуется подтверждение дохода (справка по форме 2-НДФЛ, справка по форме банка / запрос работодателю, справка из Пенсионного фонда или иного органа, начисляющего пенсию, выписка из индивидуального лицевого счета в ПФР)

- Срок рассмотрения — от 1 до 3 дней, обеспечение не требуется

Требования к заемщикам:

- работники по найму, работники бюджетной сферы / госслужащие, военнослужащие, пенсионеры, самозанятые

- возраст — от 23 лет на дату получения кредита до 75 лет на дату погашения кредита

- стаж работы — не менее 1 года

- постоянная регистрация на территории РФ и в регионе присутствия банка

Совкомбанк

- Ставка: от 6,9 до 34,9% годовых

- Срок: до 5 лет

- Сумма: до 5 млн рублей

- Без подтверждения дохода

- Срок рассмотрения — от 1 дня, обеспечение не требуется

Требования к заемщикам:

- работники по найму

- возраст — от 20 лет на дату получения кредита

- стаж работы — не менее 4 месяцев на последнем месте работы

- постоянная регистрация на территории РФ

Альфа-Банк

- Ставка: от 4 до 29,49% годовых

- Срок: до 5 лет

- Сумма: до 7,5 млн рублей

- Требуется подтверждение дохода: справка по форме 2-НДФЛ, справка по форме банка / запрос работодателю. Минимальный среднемесячный доход — 10 тыс. рублей

- Срок рассмотрения — в тот же день, обеспечение не требуется

Требования к заемщикам:

- работники по найму, студенты/молодежь

- возраст — от 21 года на дату получения кредита

- стаж работы — не менее 3 месяцев на последнем месте работы

- постоянная регистрация на территории РФ и в регионе присутствия банка

27.05.2022 13:00

Ипотечный кредит

Ипотечный кредит — это долгосрочный кредит с обеспечением. Залогом может быть недвижимость, имеющаяся у вас в собственности, или приобретаемая недвижимость.

Ипотека может распространяться на вторичный рынок и на новостройки. Кроме того, существуют рыночные, субсидируемые государством (льготная ипотека на новостройки, семейная, для IT-специалистов, военная, дальневосточная) или застройщиком программы ипотечного кредитования.

Уровень ставок по ипотеке зависит от уровня ключевой ставки, а также от того, субсидируется ли ипотека государством или застройщиком. На 5 мая 2023 года ставки колеблются в диапазоне от 0,1 до 22,5% годовых. Максимальный срок кредита обычно — 30–35 лет. Суммы — до 100–120 млн рублей, но это зависит от платежеспособности заемщика и стоимости залога.

От заемщиков требуют:

- достижения возраста 18–20 лет

- официального трудоустройства

- наличия гражданства РФ

- положительной кредитной истории

- наличия первоначального взноса и объекта в качестве залога

- страхования залога

Плюсы и минусы ипотечного кредита

Плюсы

Минусы

Ставки ниже, чем по другим кредитам

Большая сумма кредита

Зачастую одно из условий — ипотечное страхование жизни и здоровья, титульного страхования прав собственности

Необходим первоначальный взнос

Какие бывают ипотечные кредиты: примеры

Рассмотрим, какие предложения на рынке ипотечного кредитования представлены сейчас (данные на 5 мая 2023 года). В качестве примеров мы взяли ипотеку на покупку вторичного жилья, господдержку на покупку новостройки и семейную.

Уралсиб: «Готовое жилье»

- Ставка: от 11,49% годовых

- Срок: до 30 лет

- Сумма: до 50 млн рублей

- Первоначальный взнос: от 20%

- Срок рассмотрения: от 1 до 3 дней

- Страхование: имущественное, личное, титульное

Требования к заемщикам:

- возраст — от 21 до 70 лет

- стаж работы — общий до 1 года

РНКБ: «Господдержка на новостройки»

- Ставка: 7–8% годовых

- Срок: до 25 лет

- Сумма: до 6 млн рублей

- Первоначальный взнос: от 15% (в него можно включить маткапитал)

- Срок рассмотрения — от 2 до 5 дней

- Страхование: имущественное и личное

Требования к заемщикам:

- возраст — от 18 до 75 лет

- стаж работы — общий до 1 года

Росбанк: «Семейная ипотека»

- Ставка: от 5,45% годовых

- Срок: до 35 лет

- Сумма: до 12 млн рублей

- Первоначальный взнос: от 15% (в него можно включить маткапитал)

- Срок рассмотрения — от 1 до 3 дней

- Страхование: имущественное и личное

Требования к заемщикам:

- возраст — от 20 до 75 лет

- стаж работы — общий до 6 мес.

18.05.2023 11:09

Чем потребительский кредит отличается от ипотеки

Ставки и лимиты

Ставки по ипотечным кредитам зачастую ниже, чем по другим банковским продуктам, в том числе потребительским кредитам. Объясняется это тем, что на время выплаты долга в залоге у банка находится недвижимость. Кроме того, требования к будущим заемщикам при оформлении ипотеки выше и по подтверждению доходов, и по стажу работы.

Порядок рассмотрения и сроки выплаты

Банк решает, выдать ли потребительский кредит, обычно за 1–3 дня. Заявку на ипотеку будут рассматривать дольше, так как сам процесс одобрения проходит два этапа: одобрение заемщика и его созаемщиков, а также объекта недвижимости, который останется в обеспечении.

Расходы при оформлении

Дополнительные расходы нужно учесть в случае оформления ипотеки. Банки просят застраховать купленную недвижимость, жизнь и здоровье заемщика. Кроме того, придется потратить деньги на оценку квартиры или дома, и средства не вернут в случае, если банк откажет в кредите. При оформлении потребительского кредита такие расходы не нужны.

Необходимые документы

Для оформления потребительского кредита зачастую требуют паспорт, справку, подтверждающую доход (2-НДФЛ), копию трудовой книжки. Банки могут дополнять этот список.

При оформлении ипотеки нужно будет предоставить как минимум:

- паспорт заемщика

- СНИЛС

- свидетельство о браке/разводе

- свидетельства о рождении детей

- трудовую книжку, документ, подтверждающий доход (2-НДФЛ), или выписку из «Госуслуг»

Критерии

Ипотека

Потребительский кредит

Может достигать 120 млн рублей

В среднем до 7,5 млн рублей, но есть и, например, до 30 млн рублей

0,1–22,5% (в 2023 году)

2–44% (в 2023 году)

Документы, которые могут понадобиться

- заявление-анкета

- паспорта заемщика

- СНИЛС

- свидетельство о браке/разводе

- свидетельства о рождении детей

- трудовая книжка, документ, подтверждающий доход (2-НДФЛ), или выписка из «Госуслуг»

- документы, подтверждающие наличие в собственности недвижимости (если имеющаяся недвижимость остается в залог)

- сертификат на маткапитал (при наличии)

- договор купли-продажи, документы продавца недвижимости (если приобретается вторичка)

- заявление-анкета

- паспорт

- второй документ (СНИЛС, ИНН, загранпаспорт)

- документ, подтверждающий доходы

Может достигать 3 месяцев

Страхование купленной недвижимости, жизни и здоровья заемщика, титульное страхование

Приобретаемая недвижимость или недвижимость в собственности заемщика

Чаще всего нет. Банк может потребовать залог при крупных суммах

Что выгоднее при покупке жилья: кредит или ипотека?

Все зависит от ваших целей и возможностей. Если вам, например, не хватает небольшой суммы, можно взять потребительский кредит и не оставлять недвижимость в залог банку. Если же квартира дорогая, кредита может быть недостаточно. Тогда лучше оформить ипотеку.

«Ипотечный кредит предпочтительнее для покупки жилья, поскольку он является целевым, значит ставки по нему гораздо привлекательнее, — говорит аналитик Банки.ру Инна Солдатенкова. — Кроме того, ипотека отличается и более длительным сроком кредитования, а при покупке жилья у партнеров банка можно получить скидку к ставке, что может помочь сэкономить на переплате».

Отзывы заемщиков

Вот несколько примеров заемщиков, которые использовали потребительский кредит или ипотеку при покупке квартиры.

Михаил, 30 лет, бухгалтер: «Были сложные отношения с супругой, вели к разводу. Еще во время брака я хотел купить квартиру и оформить на маму, чтобы не делить ее потом. Взял потребительский кредит, потому что на него не нужно согласие супруги. Квартиру покупал за наличные».

Лиза, 27 лет, менеджер: «Продала квартиру, которая досталась мне от бабушки, за 5 млн. Пока продавала, искала варианты для покупки новой, хотела уложиться в ту же стоимость. Но все было не то. Потом узнала, что знакомая продает свою крутую двушку ближе к центру за 6,5 млн, но деньги ей нужны наличкой. Взяла потреб на 1,5 млн и купила».

Анна, 35 лет, психолог: «Жили с родителями мужа. Решили наконец найти отдельную квартиру, потому что сын растет, ему скоро понадобится своя комната. Пошли за семейной ипотекой».

Анастасия, 23 года, дизайнер: «Окончила университет год назад. Работаю дизайнером в IT-компании в Екатеринбурге, получаю около 80 тысяч. Решила съехать от мамы, но остаться в том же районе. У нас рядом много новостроек. Подала заявку на льготную ипотеку, мне ее одобрили под однушку. Купила, но сейчас все равно живу с мамой — коплю на ремонт».

25.10.2022 20:00

Когда потребительский кредит лучше ипотеки?

Потребительский кредит можно потратить на покупку квартиры, при этом необязательно передавать ее в залог. Банк вправе потребовать обеспечение для крупных сумм, но это не всегда должна быть приобретаемая недвижимость. При оформлении ипотеки часто нужно предоставить в залог именно ту квартиру, которую вы покупаете.

Кроме того, если вы приобретаете квартиру для дальнейшей перепродажи, лучше взять потребительский кредит. С ним проще в любой момент выйти на новую сделку — не нужно согласовывать ее с банком. Но переплата за тот же срок будет больше из-за разницы в ставке.

Кстати, посчитать переплату по потребительскому кредиту или ипотеке можно с помощью нашего калькулятора:

Ипотека в силу закона и договора: в чём отличия

Чем отличаются ипотека в силу закона и ипотека в силу договора

Документы для получения кредита

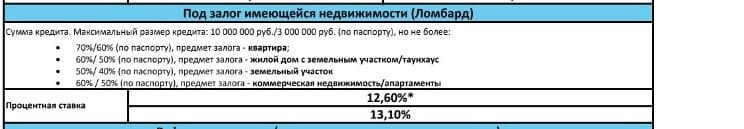

Рис. 1. По ломбардному кредиту банк выдаёт до 60% стоимости квартиры и ещё меньше при залоге других типов недвижимости, если клиент получает заём только по паспорту. Источник: сайт «Банка «Санкт-Петербург»

Рис. 2. При покупке квартиры в ипотеку по паспорту банк предоставляет в кредит уже не до 60%, а до 80% стоимости объекта. Источник: сайт «Банка «Санкт-Петербург»

Сколько банк выдаёт от рыночной стоимости объекта

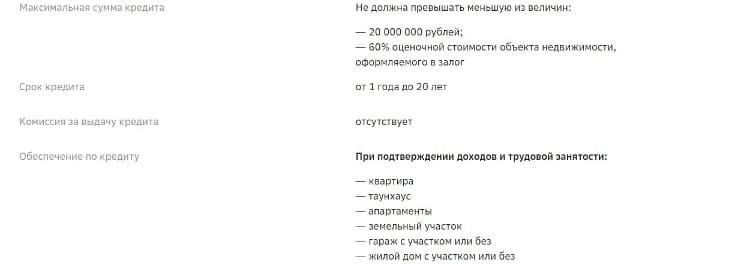

Рис. 3. Банк предлагает до 60% оценочной стоимости по программе под залог недвижимости. Источник: сайт «Сбербанка»

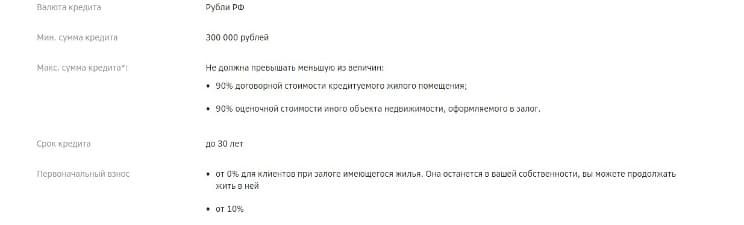

Рис. 4. Банк может выделить до 90% на покупку недвижимости. Источник: сайт «Сбербанка»

Ставка

Срок

Рис. 5. Банк выдаёт кредит под залог только на 15 лет. Источник: сайт «Экспобанка»

Рис. 6. На покупку жилья банк предлагает максимальный срок до 35 лет — почти в три раза больше, чем по кредиту под залог. Источник: сайт «Росбанка»

Максимальная сумма

Кто может быть залогодателем

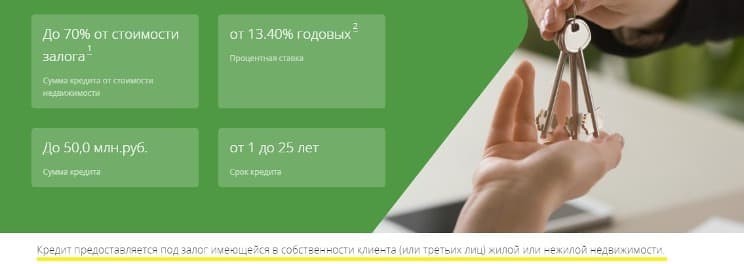

Рис. 7. Банк указывает возможность оставить в залог недвижимость, которая находится в собственности третьего лица. Источник: сайт «ПримСоцБанка»

Рефинансирование

Рис. 8. Банк может рефинансировать ипотеку стороннего банка и выдать дополнительные наличные по запросу заёмщика под залог того же объекта недвижимости на погашение других кредитов или на личные нужды. Источник: сайт банка «Зенит»

Назначение кредита

Стоит ли покупать квартиру для инвестиций?

Какой тип кредита выбрать

Коротко о главном

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Елена Грудинина

Кредитный брокер

Откройте счёт прямо сейчас

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Больше интересных материалов

Для оформления продукта необходим брокерский счёт

Откройте счёт с тарифом «Всё включено» за 5 минут, не посещая офис.

Если у вас есть счёт, войдите в личный кабинет.

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Введите ваш email

Подписаться

Скачайте мобильное приложение «Открытие Инвестиции»:

«Открытый журнал» в один клик:

Правовая информация

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

© «Открытый журнал» 2018 — 2023

Источник https://www.banki.ru/news/daytheme/?id=10968316

Источник https://journal.open-broker.ru/ipoteka-i-kredity/ipoteka-v-silu-zakona-i-dogovora/