Обзор банковской Альфа Карты с преимуществами

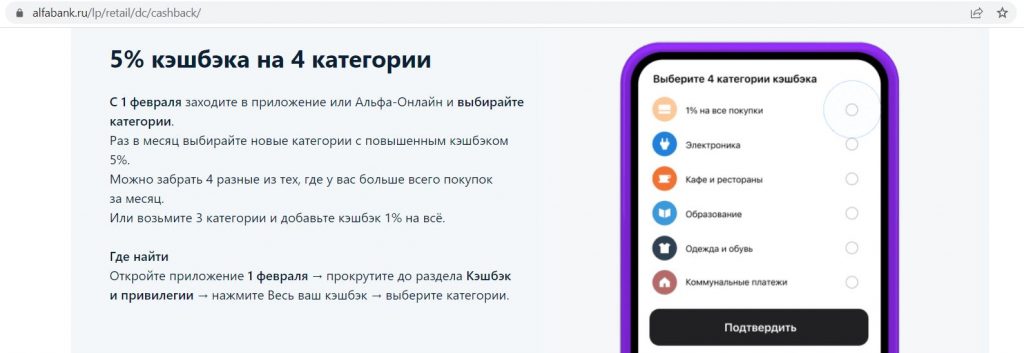

Дополнительно до 100% на случайную категорию в барабане суперкэшбэка.

Максимальное вознаграждение в месяц

5 000 баллов

Категории баллов

- Супермаркеты

- Путешествия и активный отдых

- Авто и заправки

- Транспорт и такси

- Аптеки и медицина

- Игры и хобби

- Дом и ремонт

- Кафе и рестораны

- Кино и развлечения

- Красота и здоровье

- Одежда и обувь

- Детские товары

- Домашние животные

- Спорттовары

- Электроника

ещё 12 cвернуть

Ограничения

За операцию свыше 50 000 ₽ баллы не начисляются.

Дополнительные бонусы от партнеров

Как тратить?

Конвертация баллов

Варианты трат

Баллами можно компенсировать стоимость любых товаров и услуг.

Стоимость выпуска бесплатно

Стоимость обслуживания бесплатно

Стоимость СМС-информирования

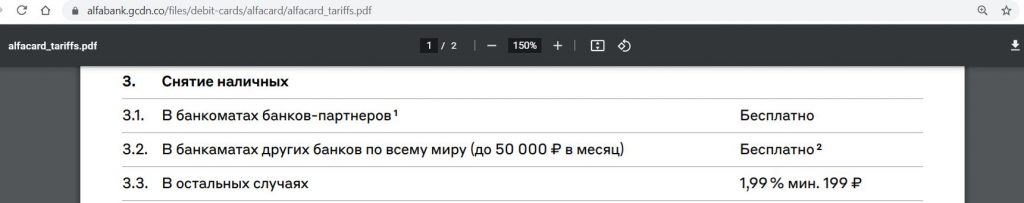

Снятие наличных

в банкоматах банка

- бесплатно до 50 000 ₽/мес. при совершении покупок от 10 000 ₽ или остатке от 30 000 ₽ в течении месяца

- 1,99% от суммы (мин. 199 ₽)

в сторонних банкоматах

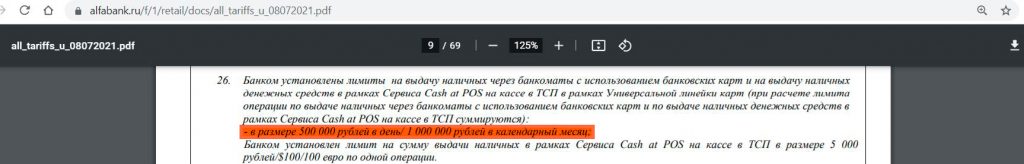

Лимиты на снятие наличных 300 000 ₽ в сутки, 500 000 ₽ в месяц

Возраст от 14 лет

- Паспорт РФ

Плюсы

- банк входит в топ–3 Народного рейтинга (годовой чемпионат);

- бесплатный выпуск и обслуживание карты;

- возможность бесплатного снятия наличных в сторонних банкоматах;

- возможна доставка карты

Дата актуализации: 23.06.2023 09:54

3 причины, по которым вам пригодится дебетовая «Альфа-Карта» от Альфа-Банка

Кэшбэк на все покупки, бесплатное обслуживание и снятие наличных без комиссии в любых банкоматах — сплошные преимущества. Или есть недостатки?

«Альфа-Карта» — флагманская дебетовая карта Альфа-Банка. Сам банк называет пять причин заказать карту:

- бесплатное обслуживание карты;

- бесплатное пополнение и снятие наличных в банкоматах Альфа-Банка и банков-партнеров;

- 10% кэшбэка на все покупки и до 33% на покупки у партнеров;

- бесплатные платежи в приложении банка;

- онлайн-переводы на счета в другие банки.

Достаточно ли это веские причины? Разберем каждый пункт подробно.

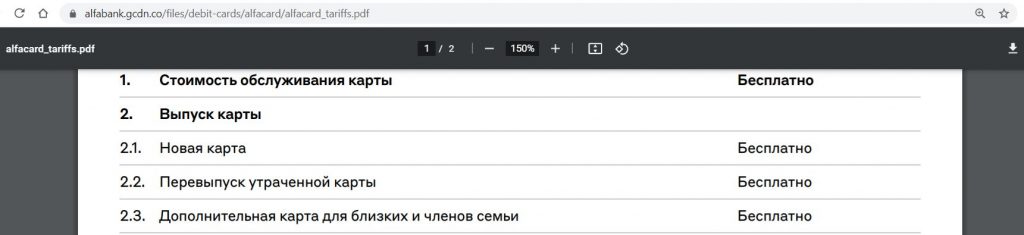

1. Бесплатное обслуживание

С тем, что это серьезное преимущество, трудно не согласиться. Выпуск и обслуживание карты бесплатные без дополнительных условий, что на самом деле не такая уж типичная история. Чаще всего бесплатными бывают зарплатные или пенсионные карты, а другим категориям клиентов банки предлагают «условно бесплатные» карты, комиссия за обслуживание которых не взимается либо при сохранении фиксированного неснижаемого остатка, либо при ежемесячных покупках на определенную сумму. В сравнении с этими продуктами «Альфа-Карта с преимуществами» действительно выигрывает: нет необходимости постоянно отслеживать расходы и поддерживать неснижаемый остаток.

К тому же к основной карте можно бесплатно выпустить дополнительные карты как на собственное имя, так и на других людей.

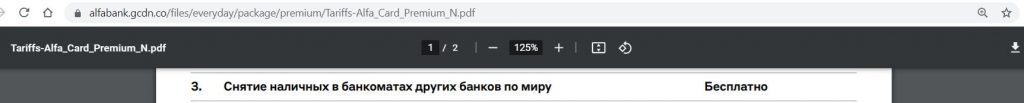

2. Бесплатное снятие наличных

Поскольку на дебетовых картах обычно находятся собственные деньги клиентов, возможность снимать их без комиссии — это не преимущество, а закономерное ожидание от карты. В этом вопросе преимуществом скорее является развитая сеть собственных и партнерских банкоматов.

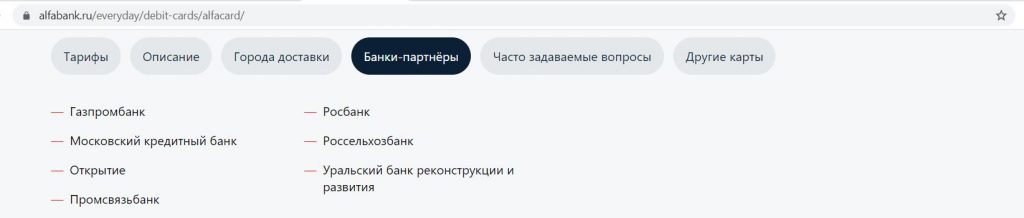

У Альфа-Банка несколько тысяч банкоматов по всей стране. Но даже если банкомата Альфа-Банка поблизости нет, снять или внести наличные без комиссии можно у партнеров — это Газпромбанк, Московский кредитный банк, «Открытие», Промсвязьбанк, Росбанк, Россельхозбанк и Уральский банк реконструкции и развития.

Владельцы карт Альфа-Банка могут бесплатно вносить и снимать деньги в банкоматах разных банков. Разбираемся, где и как совершать эти операции, чтобы не платить комиссию.

В банкоматах других банков бесплатно можно снимать до 50 тыс. рублей в месяц при выполнении критериев бесплатности: покупки по карте на сумму от 10 тыс. рублей в месяц или неснижаемый остаток на всех счетах в банке от 30 тыс. рублей. При соблюдении этих требований комиссия за снятие наличных все равно спишется с карты, но банк вернет ее на счет в следующем месяце.

В других случаях комиссия за снятие наличных составит 1,99%, минимум 199 рублей.

3. Кэшбэк на все покупки

Максимальный кэшбэк 10% на все покупки полагается только новым клиентам банка, которые оформят «Альфа-Карту» до 31 декабря 2022 года. Заказать карту можно онлайн. Максимальный размер повышенного кэшбэка в рамках акции — 2 000 рублей.

Далее за любые покупки по карте будет начисляться базовый кэшбэк:

- 1,5% — при покупках до 100 тыс. рублей в месяц;

- 2% — при покупках от 100 тыс. рублей в месяц.

Вознаграждение выплачивается рублями на карточный счет не позднее 15 числа следующего месяца. Месячный лимит кэшбэка — 5 000 рублей.

Список операций, за которые кэшбэк не начисляется, довольно обширный: помимо снятия наличных и переводов, в него входят оплата коммунальных услуг, сотовой связи, штрафов, налогов и т. д. Также вознаграждение не начисляется за покупку более чем на 50 тыс. рублей.

Одинаковый кэшбэк за покупки во всех категориях — плюс довольно спорный. С одной стороны, это удобно: не нужно разбираться в нюансах бонусной программы. С другой — если существенная часть ежемесячных расходов приходится на покупки из определенных категорий, можно найти карты с кэшбэком и 5–10% по этим категориям.

Также по карте начисляется кэшбэк до 33% за покупки у партнеров. Список актуальных предложений доступен в личном кабинете. У партнерского кэшбэка нет ограничений по сумме выплат в месяц.

Кнопка со ссылкой

4. Бесплатные платежи

С карты можно без комиссии оплатить коммунальные услуги. Для этого нужно в приложении банка зайти в раздел «Платежи» и выбрать «Коммунальные услуги». Далее через поиск нужно найти поставщика услуг и заполнить поля.

Также без комиссии через приложение можно оплатить сотовую связь и штрафы ГИБДД.

Строго говоря, бесплатно оплачивать услуги в личном кабинете разрешают многие банки, поэтому эту опцию нельзя считать уникальным преимуществом карты Альфа-Банка.

5. Онлайн-переводы на счета в другие банки

С «Альфа-Карты» можно бесплатно переводить деньги внутри банка и в другие банки по номеру телефона через Систему быстрых платежей (до 100 тыс. рублей в месяц). Эта опция не только не уникальная, но даже не самая выгодная на рынке. Например, Тинькофф Банк разрешает без комиссии переводить по номеру телефона до 5 млн рублей в месяц.

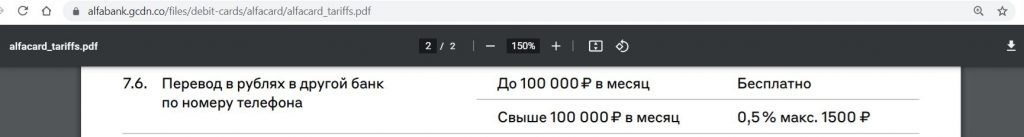

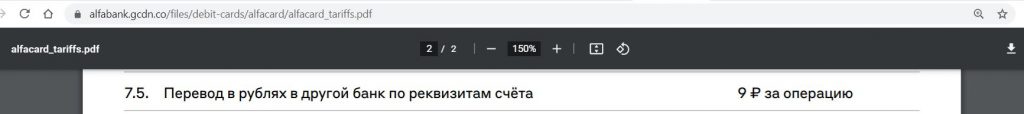

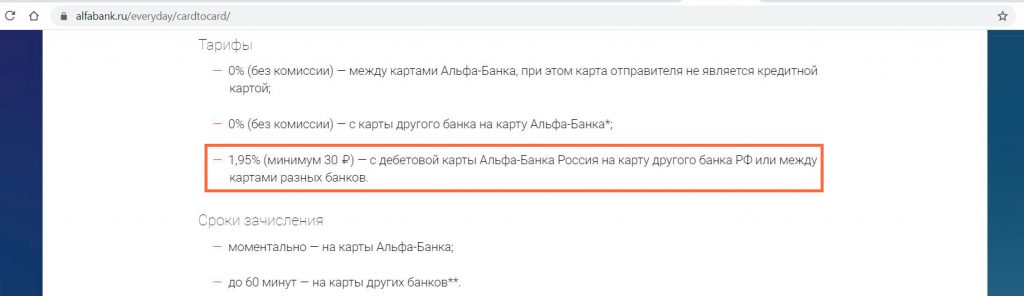

За другие переводы Альфа-Банк берет комиссию:

- по номеру карты на карту стороннего банка — 1,95%, мин. 30 рублей;

- по номеру телефона сверх лимита — 0,5%, макс. 1 500 рублей;

- по реквизитам счета — 9 рублей за операцию.

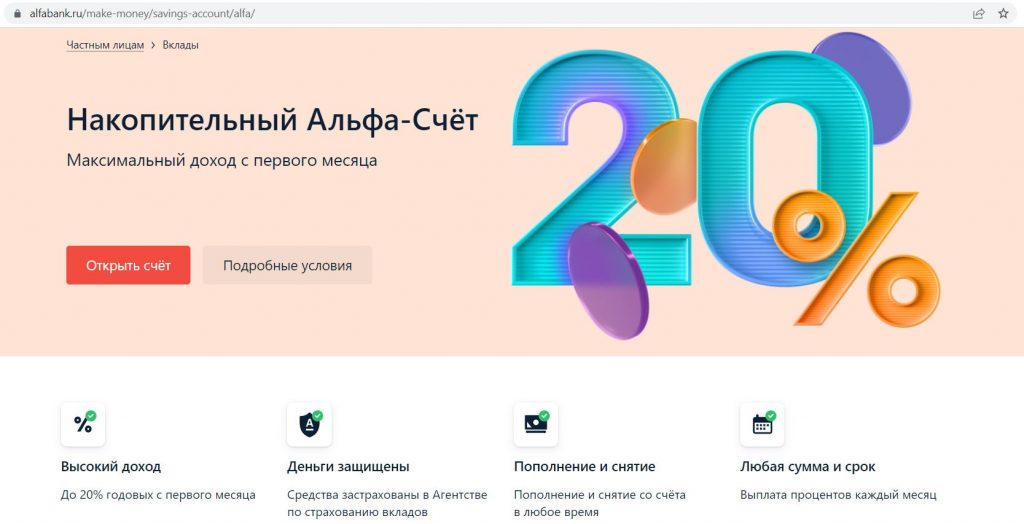

Накопительный счет

Для получения дополнительного дохода Альфа-Банк предлагает через мобильное приложение открыть к карте накопительный «Альфа-Счет». В первые два месяца для новых клиентов по рублевому счету действует ставка 10%, далее 4%, но если совершать покупки по картам на сумму от 10 тыс. рублей в месяц, ставка повысится до 7,5%, а если тратить от 100 тыс. рублей в месяц, ставка составит 8% годовых.

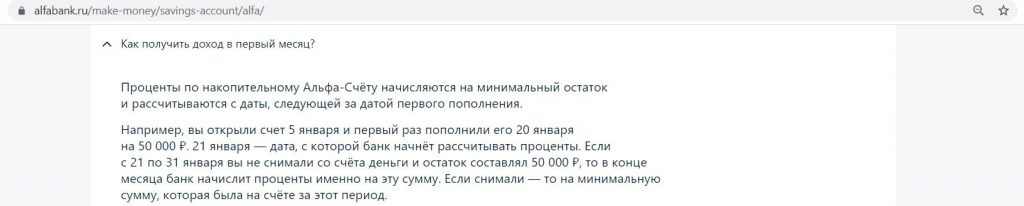

Проценты по накопительному «Альфа-Счету» начисляются не на ежедневный, а на минимальный остаток, поэтому пополнить счет стоит сразу же в день открытия.

«Альфа-Карта Premium»

У классической «Альфа-Карты» есть премиальный вариант, доступный пользователям пакета «Премиум». «Альфа-Карта Premium» обладает всеми достоинствами «Альфа-Карты» и позволяет получать дополнительные бонусы.

Минимальный кэшбэк по премиальной карте составляет 2% и начисляется при сумме покупок от 10 до 150 тыс. рублей в месяц, при покупках на сумму от 150 тыс. рублей действует ставка 3%. Максимальная сумма кэшбэка — 15 тыс. рублей. Также по карте начисляется доход на остаток до 300 тыс. рублей по ставке 3% годовых.

Первые три месяца «Альфа-Карта Premium» обслуживается бесплатно, далее для бесплатного обслуживания нужно будет выполнять любое из условий:

- остатки на счетах от 3 млн рублей;

- остатки на счетах от 1,5 млн рублей + покупки на 100 тыс. рублей в месяц по дебетовым или кредитным картам;

- получение заработной платы от 400 тыс. рублей в месяц через зарплатный проект Альфа-Банка.

Без соблюдения условий за обслуживание карты придется платить 2 990 рублей в месяц.

В рамках премиального пакета держателю карты предлагаются дополнительные бонусы: консьерж-сервис, бесплатные проходы в бизнес-залы аэропортов, страхование всей семьи на время путешествия, трансферы и такси, привилегии в отелях и ресторанах и так далее.

Что в итоге?

В целом «Альфа-Карта» выглядит довольно неплохо. Главные ее достоинства — бесплатное обслуживание, возможность без комиссии снимать наличные в любых банкоматах и кэшбэк за любые покупки. У карты нет существенных подводных камней, поэтому ее вполне можно использовать как основную карту для покупок в категориях, не прикрытых картами с повышенным кэшбэком. Также у Альфа-Банка удобные дистанционные сервисы и широкая сеть собственных и партнерских банкоматов.

Указанные условия и ставки действуют для головного офиса банка либо центрального представительства банка в регионе. Информацию о конкретных подразделениях банка, в которых реализована возможность предоставления данного продукта, можно получить в офисах банка или по телефонам его справочной службы.

Альфа-Карта и Альфа-Карта Premium: свежий обзор

Прошлая статья про «Альфа-Карту с преимуществами» и «Альфа-Карту Premium» от «Альфа-Банка» была написана почти три года назад, с тех пор в ней накопилось много исправлений и ее стало неудобно читать.

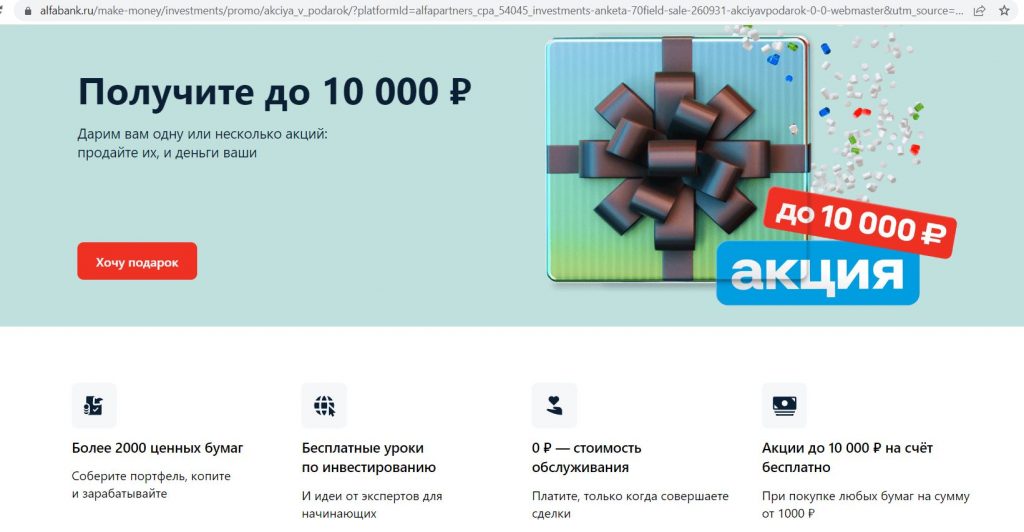

Пришло время написать новую статью, чтобы все достоинства и недостатки «Альфа-Карты» были как на ладони. Итак, вот как выглядит реклама карты на сайте банка:

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов 🙂

Храни Деньги! рекомендует:

Альфа-Карта от Альфа-Банка. Особенности

1 Бесплатный выпуск и обслуживание.

Выпуск и обслуживание дебетовой «Альфа-Карты» бесплатен без каких-либо дополнительных условий, это же касается и допок:

Карта может быть в том числе платежной системы МИР (так что, помимо кэшбэка от банка, можно дополнительно получать еще кэшбэк и от МИРа, например, 20% за путешествия по России).

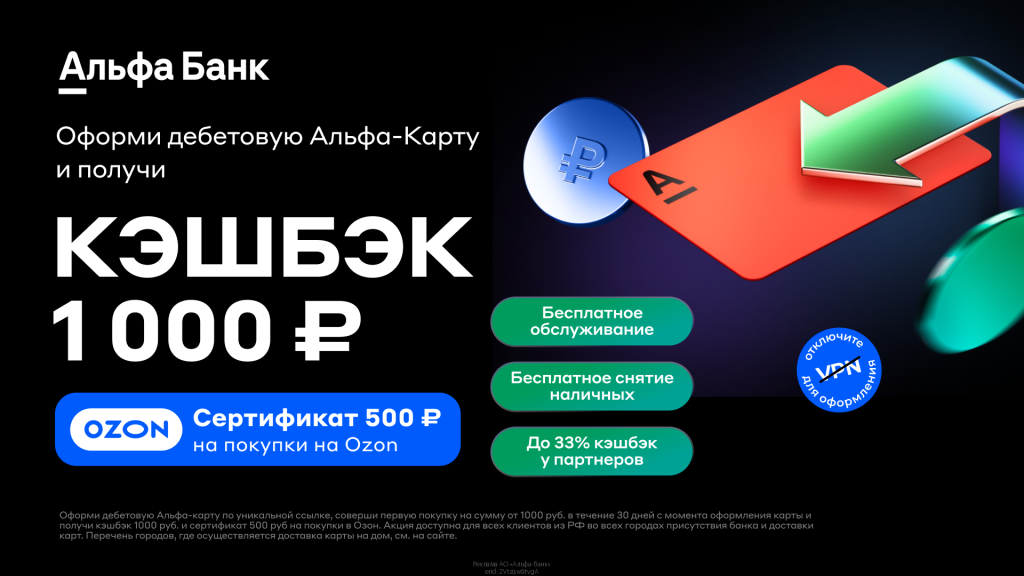

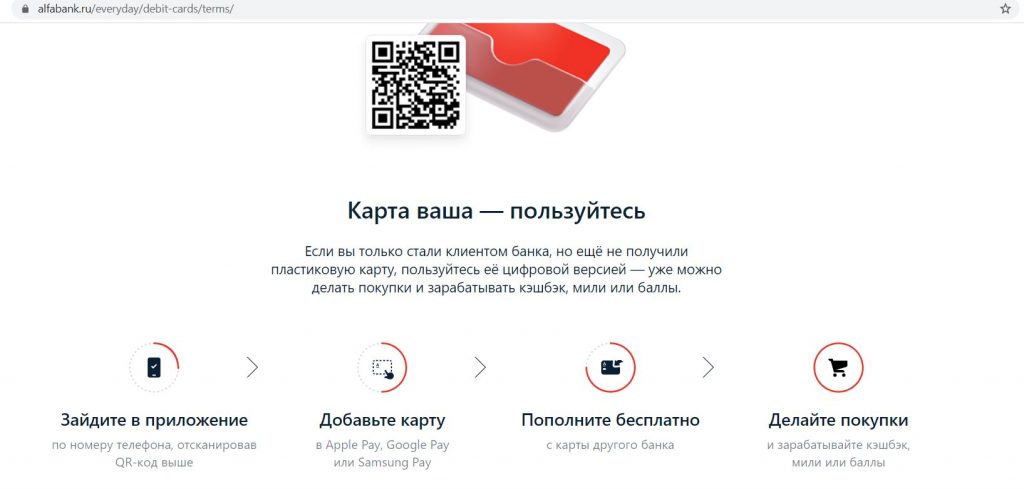

Если заказать бесплатную «Альфа-Карту» по этой ссылке и до 30.06.23 успеть потратить от 1000 руб., то банк подарит 1000 руб. и сертификат на 500 руб. в ОZON. Акция актуальна для клиентов, у которых минимум в течение прошлых 90 дней не было дебетовых карт банка. Для акции обязательно получать пластиковую карту, виртуалка не подойдет. Подробные условия можно почитать тут.

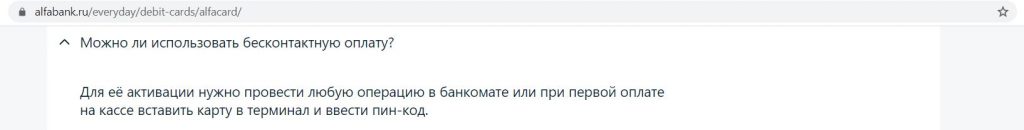

Оплачивать покупки и копить кэшбэк можно сразу после открытия цифровой карты, но вознаграждение выплатят только после получения пластиковой карты.

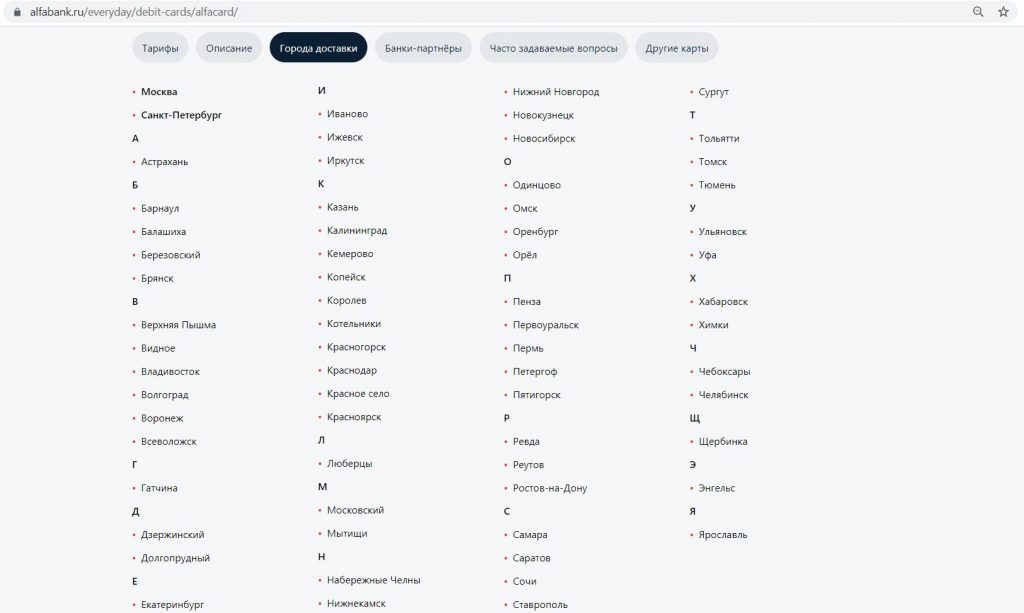

Во многих городах реализована бесплатная доставка, причем она очень оперативная, карту могут доставить уже в день заявки или на следующий день:

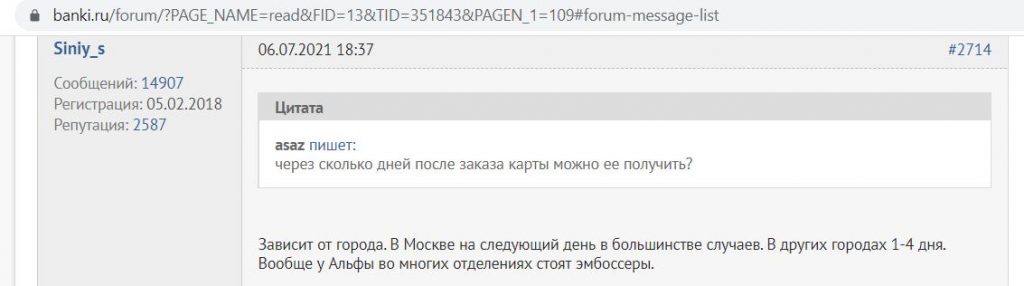

Как и в других банках, для активации бесконтактной оплаты нужно совершить любую операцию в банкомате (например, запросить баланс) или покупку на кассе, вставив карту в терминал:

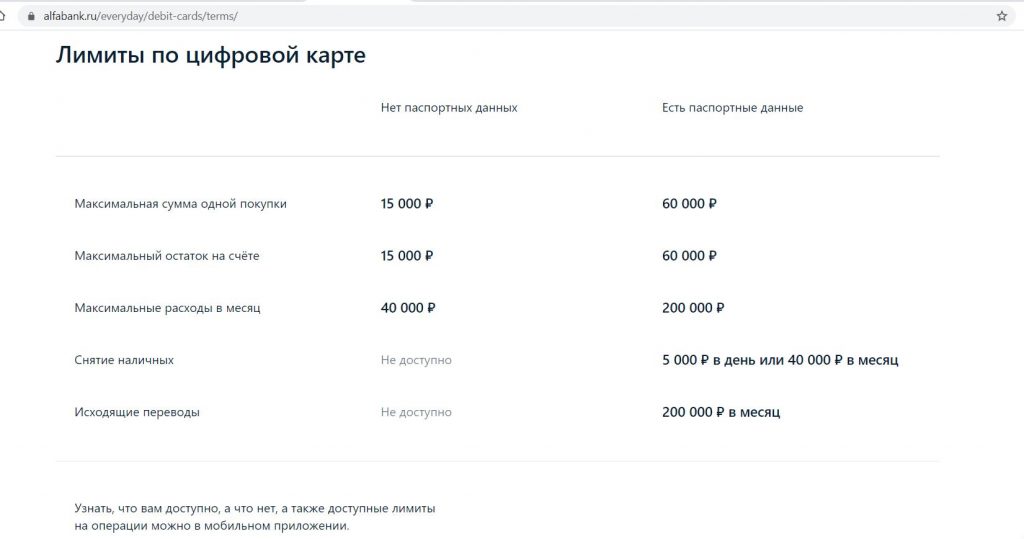

Ещё до получения пластика картой можно начинать пользоваться в цифровом формате и получать кэшбэк за покупки (для этого нужно добавить ее в MIR Pay или Samsung Pay). Правда, до подписания документов лимиты на операции у виртуалки будут заметно меньше:

2 Процент на остаток.

В месяц получения «Альфа-Карты» и в течение всего следующего месяца на ежедневный остаток до 300 000 руб. положено 8% годовых, далее — 3% годовых:

UPD: 04.04.2022

У «Альфа-Карты» в последних тарифах пропал пункт про процент на остаток.

2500 руб. + 2000 руб. на OZON за «120наВсё Плюс» от «Росбанка», 2000 руб. за вечно бесплатную Tinkoff Platinum, вечно бесплатная «2 года без %» от «Ренессанс Банка», 3000 руб. за «180 дней без %» от «Газпромбанка» с бесплатным годом, 1000 руб. за бесплатную My Life от «УБРиР» с кэшбэком 5% на ЖКХ, 1500 руб. за бесплатную «120 дней без %» от «ОТП Банка», 3000 миль за Tinkoff All Airlines с бесплатным годом, 3000 баллов за Opencard или «120 дней без %», 1000 руб. + 500 руб. на OZON за бесплатную «Альфа-Карту», «Год без %» от «Альфа-Банка» с бесплатным годом

Храни Деньги! рекомендует:

3 Кэшбэк 1,5-2% на все.

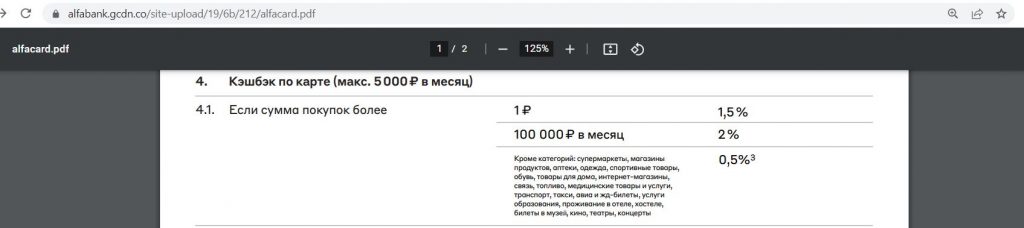

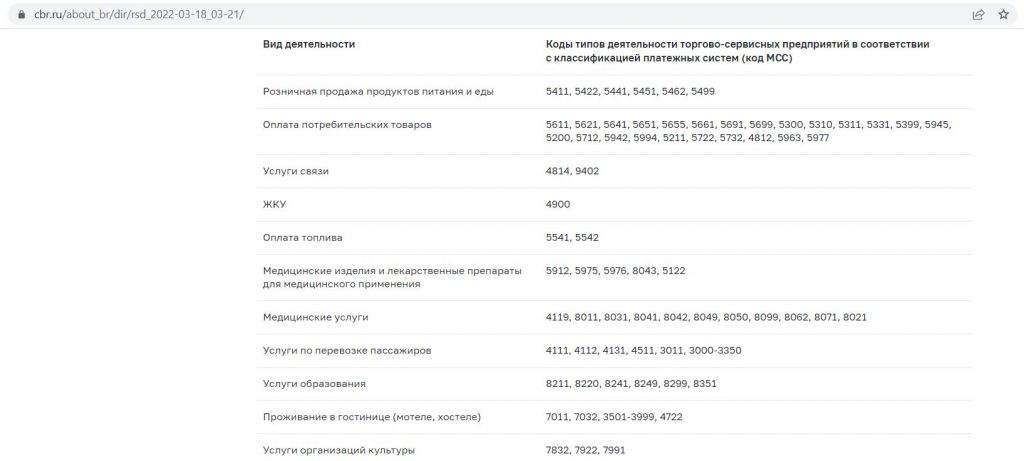

По «Альфа-Карте» положен кэшбэк в 1,5% на все при тратах до 100 000 руб., при большем обороте — 2% на все, месячный лимит — 5000 руб./мес. В социально значимых категориях из списка ЦБ РФ предусмотрено максимум 0,5% кэшбэка (за МСС 4814, 9402, 4900 — 0%).

UPD: 25.08.2022

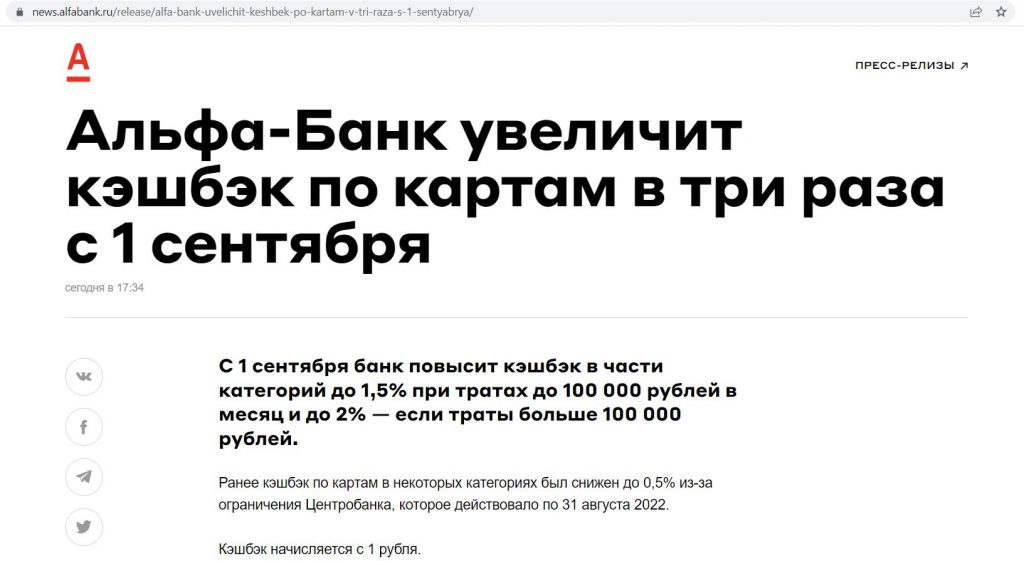

С 01.09.2022 «Альфа-Банк» вернет кэшбэк в социально значимых категориях из списка ЦБ РФ к прежнему значению (с 0,5% до 1,5%). При этом в релизе гордо говорится, что его увеличат в 3 раза 🙂

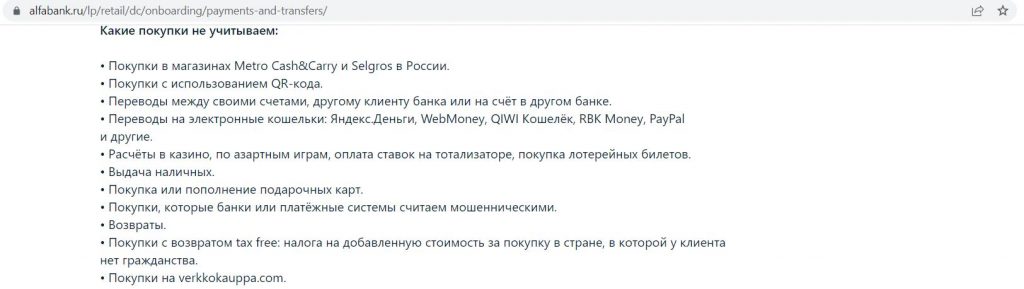

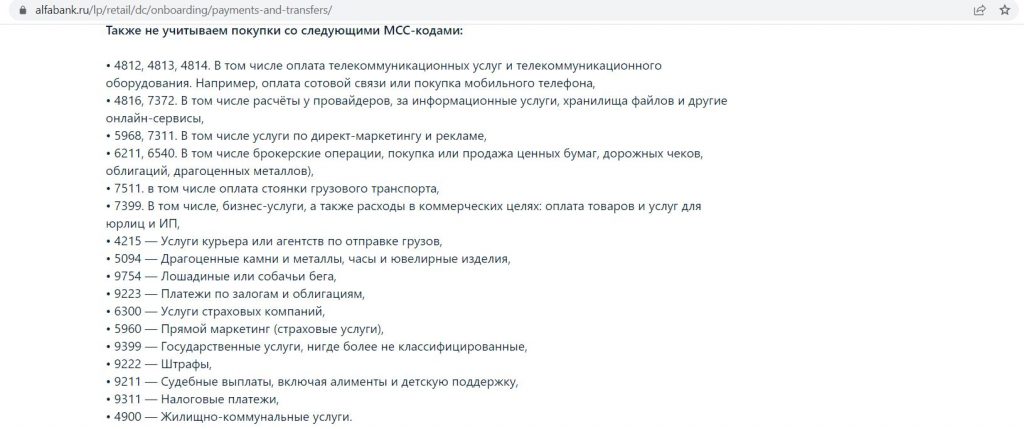

Вот список операций, за которые кэшбэк не начисляется и которые не учитываются в общем обороте трат (мобильная связь в исключениях, а вот коммуналка, налоги, страховки — нет)

Вознаграждение зачисляется на карточный счет не позднее 15 числа следующего месяца (баллы автоматически превращаются в деньги).

При расчете вознаграждения сумма операции округляется в меньшую сторону до ближайшей суммы, кратной 100 руб. (с покупки на 190 руб. баллы начислят только за 100 руб.).

Баллы за покупки за рубежом не начисляются (за покупки в иностранных интернет-магазинах кэшбэк есть):

Максимальная сумма одной покупки, за которую будет положен кэшбэк, не должна превышать 50 000 руб.

UPD: 23.02.2022

У «Альфа-Банка» с 24.02.22 заметно расширяется список исключений для кэшбэка, туда попала и коммуналка, и страховки, и налоги.

Скриншоты ниже из новых правил лояльности по «Альфа-Карте Travel». Однако, учитывая, что у «Альфа-Банка» всегда был единый список исключений, логично предположить, что и на другие карты он тоже распространяется (на «Альфа-Карту», «Яндекс Плюс», «Билайн» и др.).

UPD: 29.01.2023

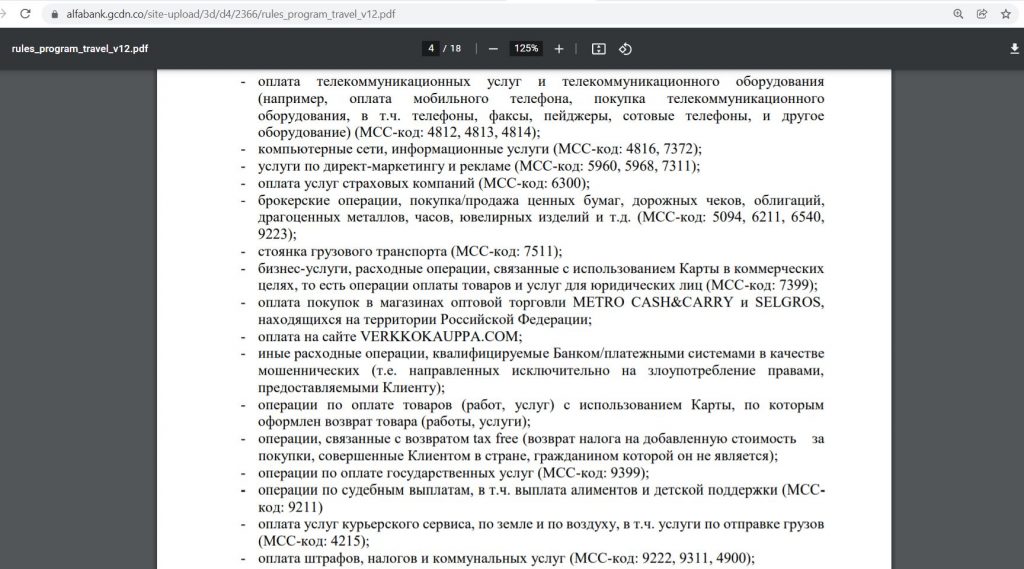

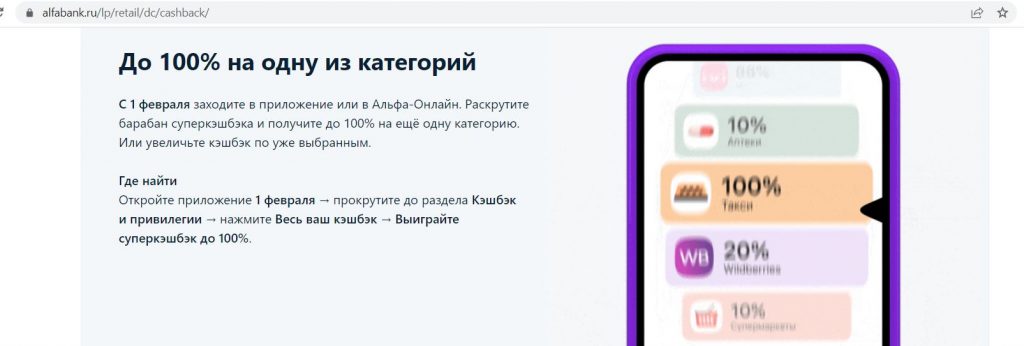

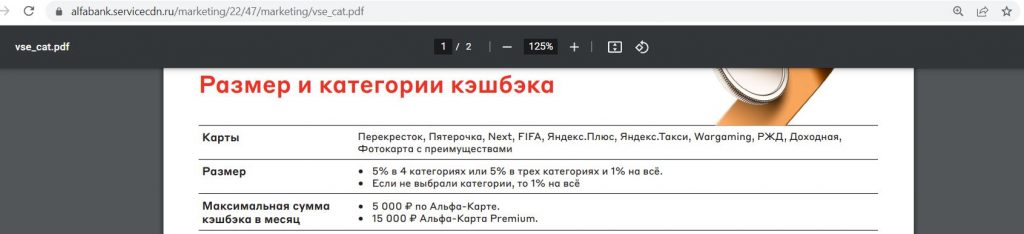

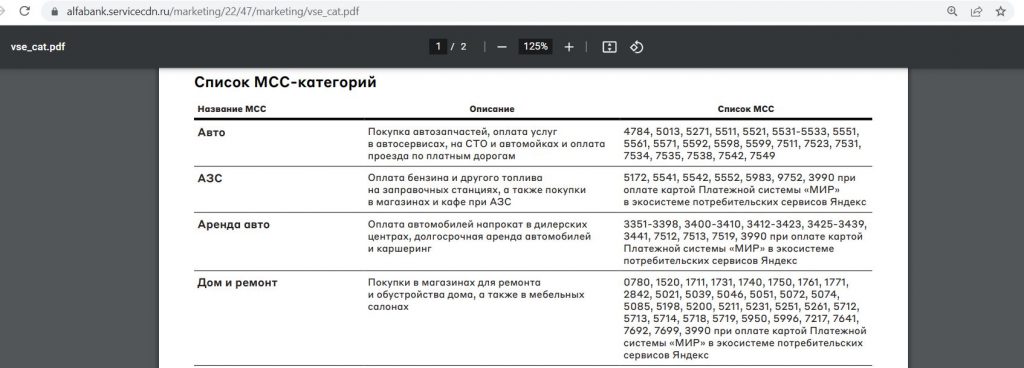

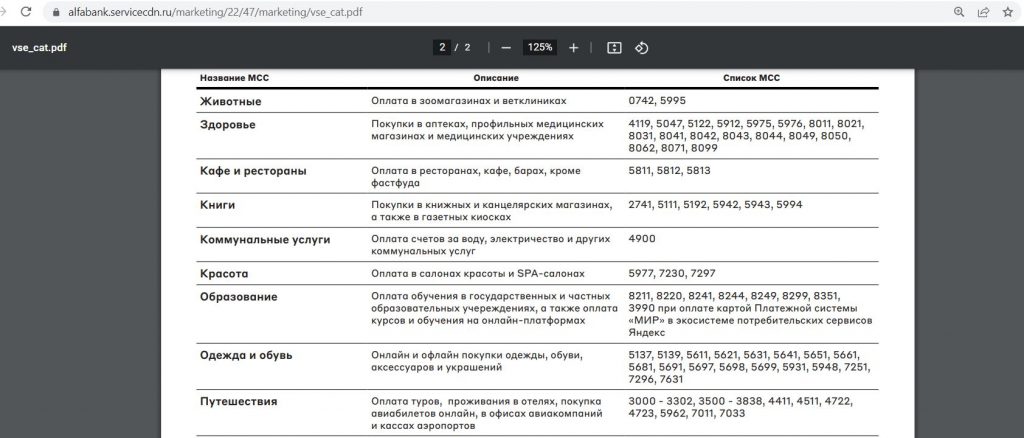

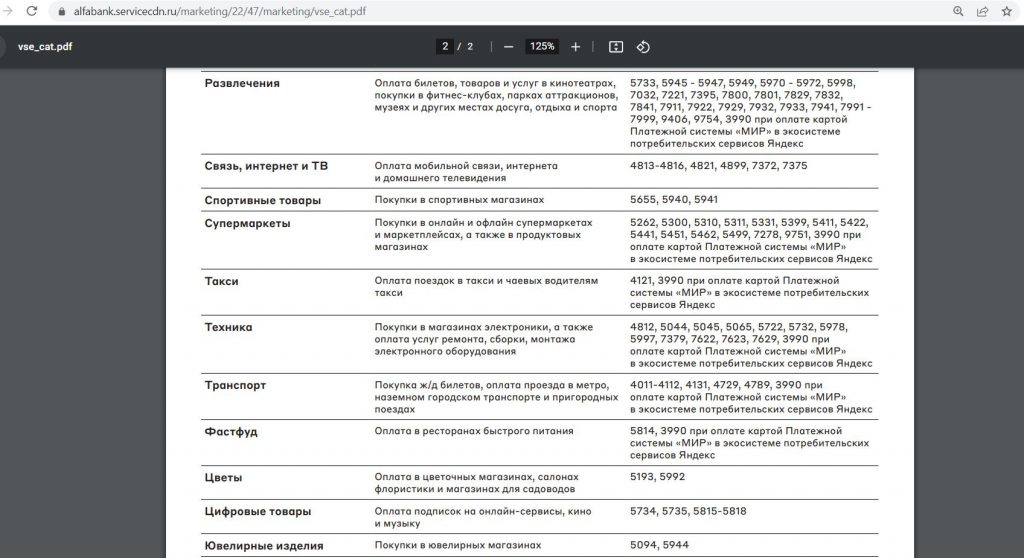

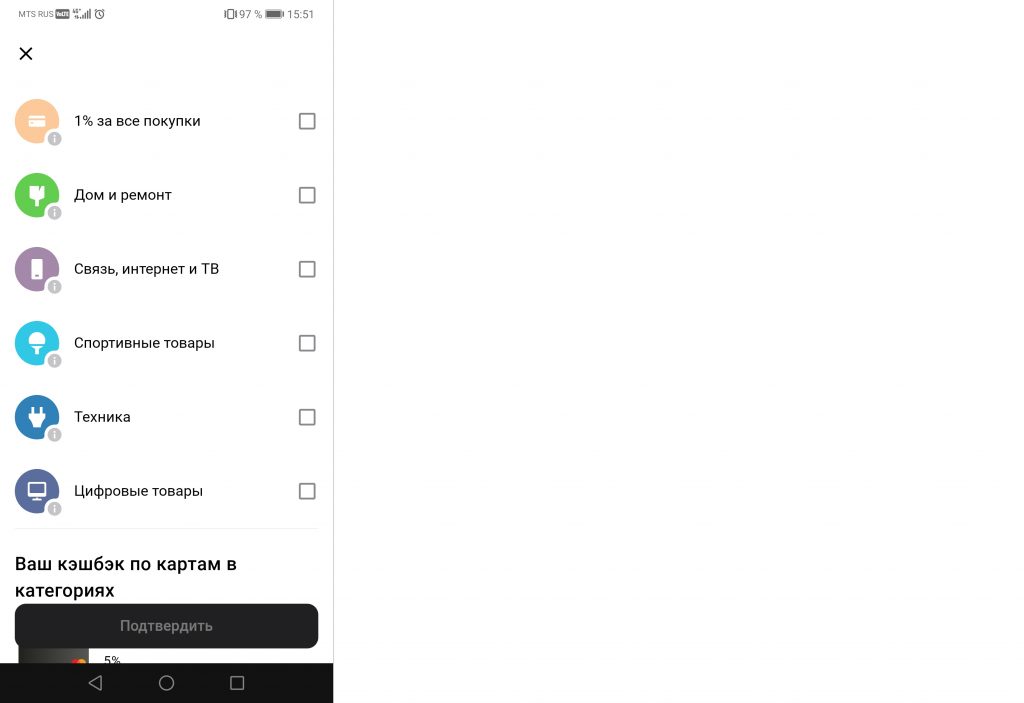

С 01.02.2023 меняется бонусная программа по «Альфа-Карте» для всех клиентов (раньше такой механизм уже был доступен для части клиентов), теперь вместо 1,5-3% кэшбэка на всё, в зависимости от оборота и статуса, можно будет выбрать:

— либо 4 категории с повышенным кэшбэком в 5%,

— либо 3 категории с повышенным кэшбэком в 5% и 1% на всё остальное.

Кроме того будет доступен «барабан суперкэшбэка», который даст дополнительный кэшбэк до 100% на выпавшую категорию.

Такая же бонусная программа будет и на всех других картах «Альфа-Банка», кроме Альфа Travel» и «Аэрофлот» (FIFA, Next, «Доходная», «Фотокарта с преимуществами», «Пятерочка», «Перекресток»,» Яндекс.Плюс», «Яндекс.Такси», Wargaming и «РЖД»).

Лимит кэшбэка для обычной «Альфа-Карты» — 5000 баллов, для «Альфа-Карты Premium» — 15 000 баллов.

Список исключений и методика округлений (кэшбэк за каждые полные 100 руб.) остаются прежними. Лимит разовой покупки для начисления кэшбэка по «Альфа-Карте» составляет 50 000 руб., для «Альфа-Карты Premium» — 500 000 руб.

Стоит отметить, что возможные категории и их наполнение у «Альфа-Банка» довольно приличные, к примеру, там есть супермаркеты и даже мобильная связь (с МСС 4813-4816, 4821, 4899, 7372, 7375). Подробные условия тут.

UPD: 02.02.2023

Мне лично в феврале «Альфа-Банк» предложил весьма интересные повышенные категории, даже мобильную связь:

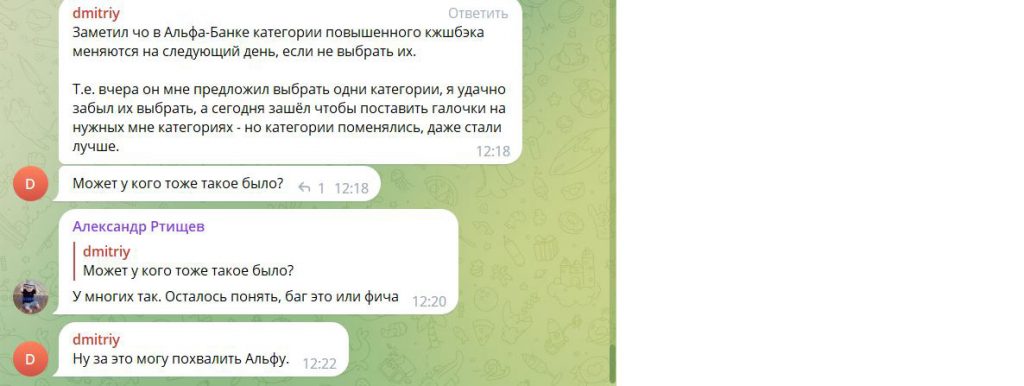

UPD: 10.03.2023

Клиенты «Альфа-Банка» пишут, что если по «Альфа-Карте» не сразу выбрать любимые категории с повышенным кэшбэком из предлагаемого «Альфой» списка на месяц, то они меняются. Правда, могут стать как лучше, так и хуже 🙂

4 Возможность открытия накопительного «Альфа-Счета».

В мобильном приложении клиенты «Альфа-Банка» могут открыть специальный накопительный «Альфа-Счет».

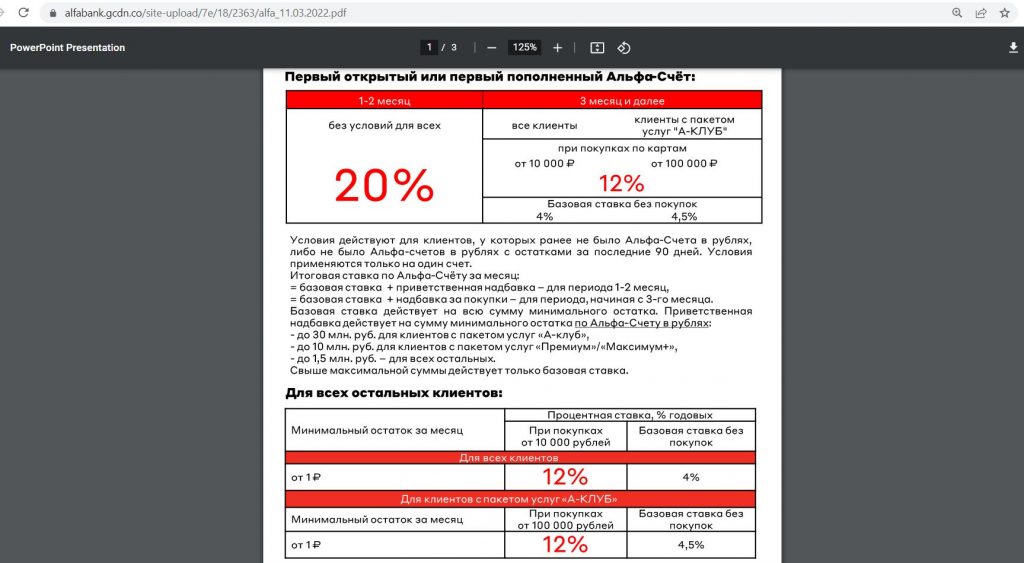

UPD: 13.03.2022

Для клиентов, у которых минимум в течение 90 дней не было «Альфа-Счетов» с остатками в рублях, на минимальный остаток за месяц на «Альфа-Счете» до 1,5 млн руб. (для владельцев премиального пакета до 10 млн руб.) в первые два месяца положены 20% годовых. Далее 12% годовых будут начисляться при покупках от 10 000 руб./мес. Остальным клиентам для получения 12% годовых на минимальный остаток до 1,5 млн руб. (до 10 млн руб. для Премиума) требуются покупки от 10 000 руб./мес. уже с первого месяца (без покупок будет только 4% годовых).

Важно: Пополнить счет нужно сразу на максимальную планируемую сумму, поскольку проценты считаются именно на минимальный остаток за месяц.

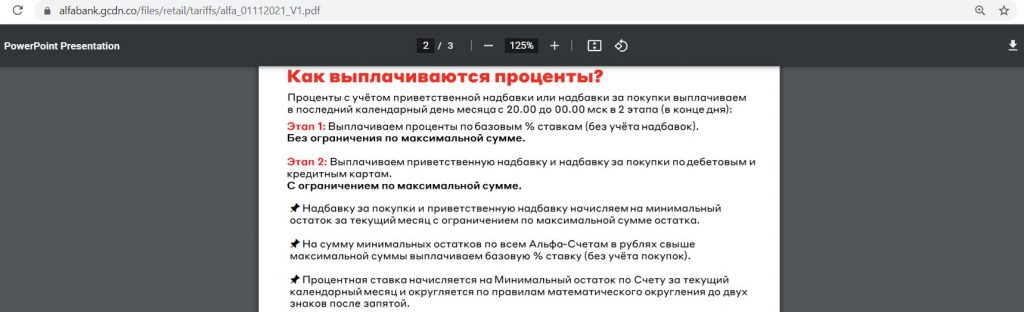

Проценты выплачиваются в последний день месяца в два этапа: сначала базовая ставка (4-20% годовых), потом надбавка за покупки.

Стоит отметить, что условия по накопительному счету, как и процентная ставка, могут быть изменены банком в любой момент.

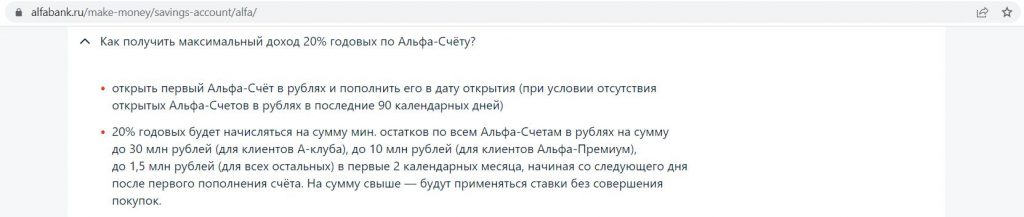

UPD: 01.06.2023

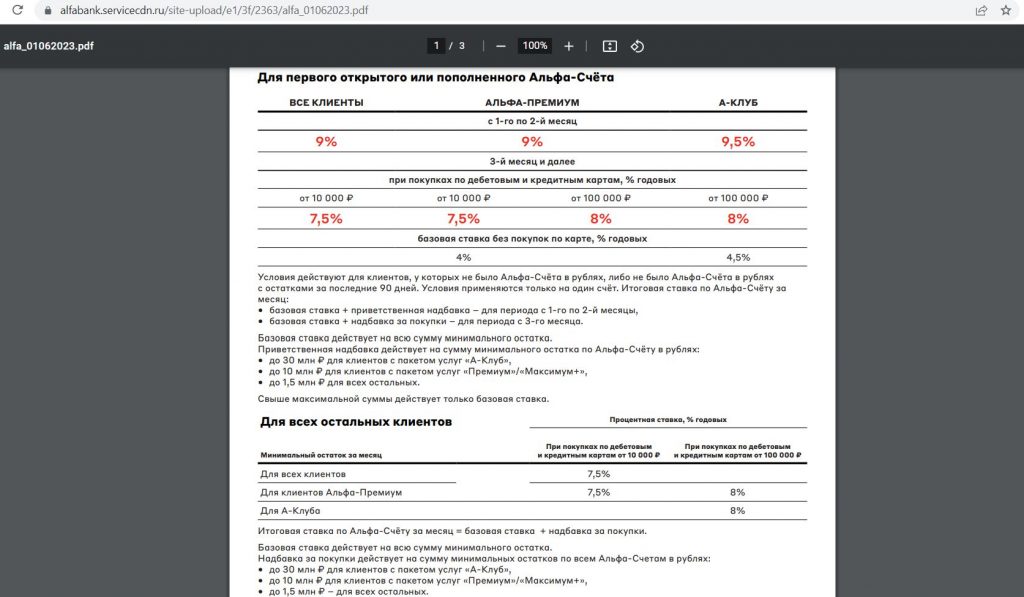

Новичкам на данный момент в первые два месяца положено 9% годовых на минимальный остаток до 1,5 млн руб. и до 10 млн руб. для владельцев пакета «Премиум» (условия действуют для клиентов, у которых не было «Альфа-Счёта» в рублях, либо не было «Альфа-Счёта» в рублях с остатками за последние 90 дней). Всем остальным положено 7,5% годовых при тратах от 10 000 руб./мес. (по дебетовым и кредитным картам банка):

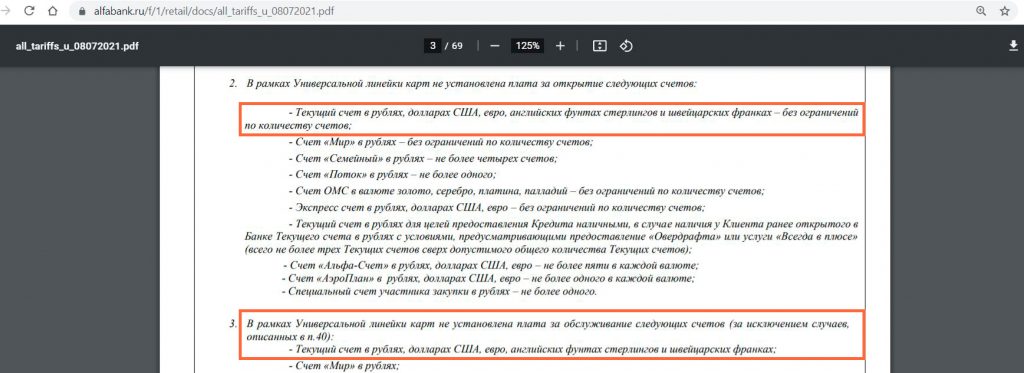

5 Мультивалютность.

«Альфа-Карта» является мультивалютной, в мобильном приложении можно открыть бесплатные счета в долларах, евро, фунтах, швейцарских франках и делать их основными для карты по мере надобности.

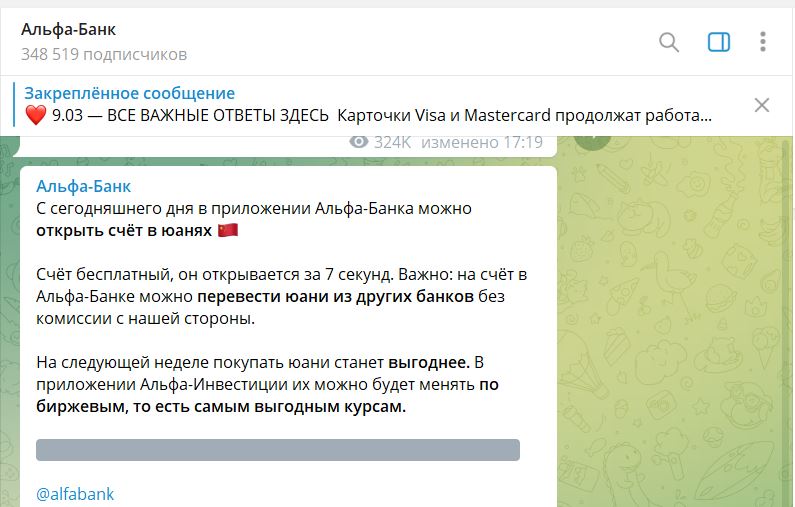

UPD: 13.03.2022

В мобильном приложении теперь можно открывать счета в юанях. Кроме того, в «Альфа-Инвестициях» скоро появится возможность покупать их на бирже по выгодному курсу:

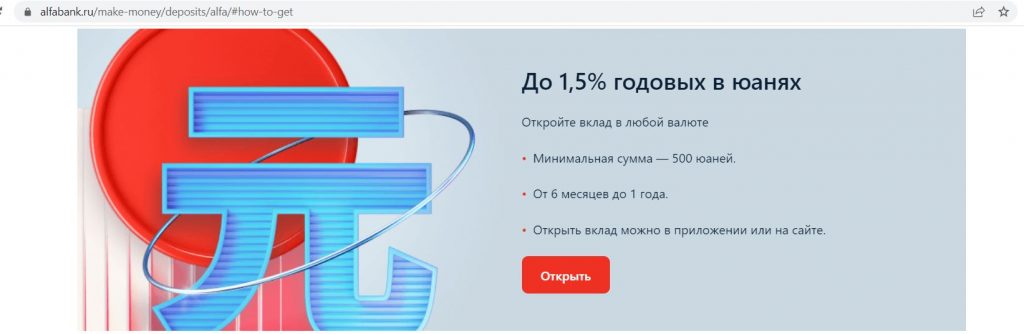

UPD: 13.08.2022

В «Альфа-Банке» теперь можно открыть вклад в юанях под относительно высокие проценты (на данный момент под 1,5% годовых на год).

6 Бесплатное снятие наличных в банкоматах.

У «Альфа-Банка», помимо собственных банкоматов, есть ещё много банкоматов партнеров («Газпромбанк», «МКБ», «УБРиР», «Открытие», «Промсвязьбанк», «Россельхозбанк», «Росбанк»), где также можно снять наличные с «Альфа-Карты» без комиссии.

Кроме того, при наличии покупок на сумму от 10 000 руб./мес. или при поддержании остатка от 30 000 руб. вернут комиссию при обналичке «Альфа-Карты» в любых сторонних банкоматах (месячный лимит 50 000 руб.).

![]()

Дневной лимит на снятие наличных — 500 000 руб., месячный — 1 000 000 руб. (или эквивалент в валюте):

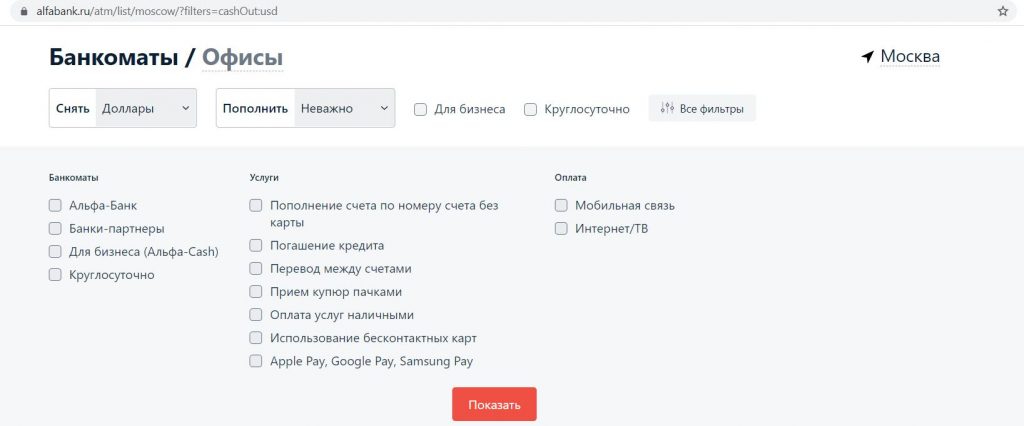

У «Альфа-Банка» довольно много валютных банкоматов, в которых можно снять с «Альфа-Карты» наличные доллары и евро. Валютные банкоматы удобно искать на официальном сайте банка (там можно задать необходимые критерии для поиска):

Для совершения операций в банкоматах «Альфы» по любым счетам необязательно предварительно делать основным для карты тот или иной счет. Нужная валюта и счет выбираются непосредственно в банкомате.

Благодаря наличию собственных валютных банкоматов «Альфа-Карта» будет удобна для пополнения/выведения валюты с брокерского счета. Недавно у «Альфа-Банка» появилось удобное и понятное мобильное приложение «Альфа-Инвестиции».

UPD: 18.03.2023

Если открыть брокерский счёт в «Альфа-Банке» по этой ссылке и купить ценных бумаг на сумму от 1000 руб., то банк подарит акции на сумму до 10 000 руб. Подробные условия акции можно посмотреть тут.

На тарифе «Инвестор» нет платы за обслуживание счета и депозитарки, ввод и вывод денежных средств с брокерского счета бесплатный, есть единственная комиссия в 0,3% за сделки (прям как у «Тинькофф Банка» :))

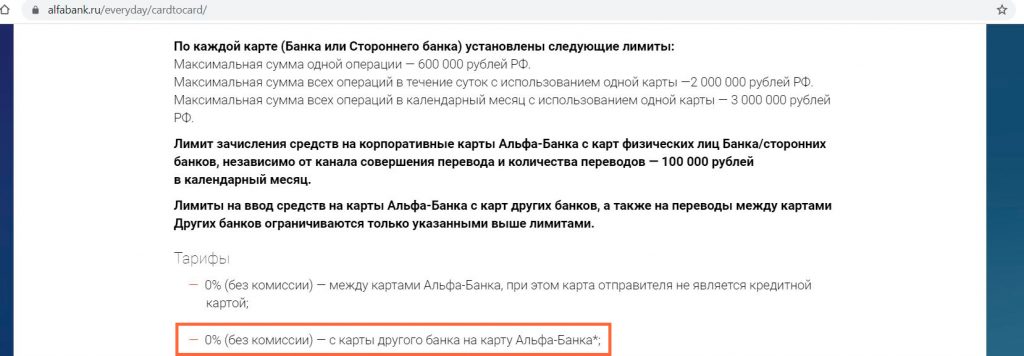

7 Бесплатное С2С-пополнение.

Карты «Альфа-Банка» умеют бесплатно пополняться с дебетовых карт других банков через собственные сервисы (на сайте, в интернет-банке, мобильном приложении). Важно только убедиться, что эмитент карты-донора не берет комиссию за подобные операции (подробно об этом в статье «Card2Card: Как переводить деньги с карты на карту бесплатно»):

Свежестянутые деньги можно сразу же использовать (например, снять в банкомате, либо отправить межбанком), теховера у «Альфы» при С2С-пополнении не возникает.

Наличными пополнить «Альфа-Карту» получится как в собственных банкоматах, так и в устройствах банков-партнеров.

8 Бесплатный донор.

Карты «Альфа-Банка» сами могут быть бесплатными донорами, т.е. с них можно стягивать денежные средства без комиссии через сторонние сервисы. Разовый лимит — 100 000 руб., дневной — 150 000 руб., месячный — 1,5 млн руб.:

Однако тут стоит быть внимательным, при стягивании через сервисы некоторых банков иногда может выдаваться другой МСС (не МСС 6538 или 6012, а, скажем, 4829), который «Альфа» расценит не как перевод, а как операцию квази-кэш, и возьмет комиссию. Такая ситуация, например, наблюдается при стягивании с карты «Альфа-Банка» через сервисы банка «Открытие» и «Промсвязьбанка». Подробнее о квази-кэш операциях в пункте 16.

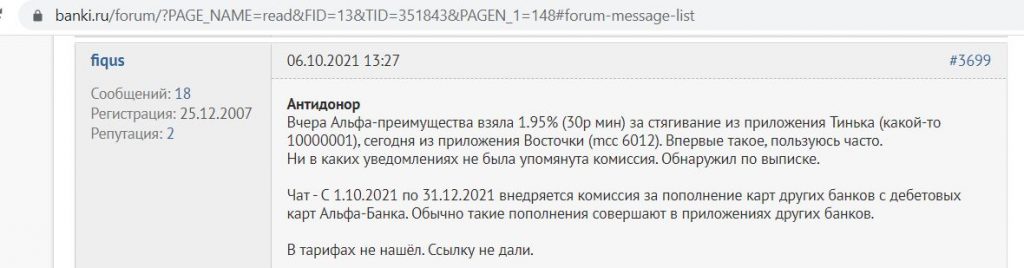

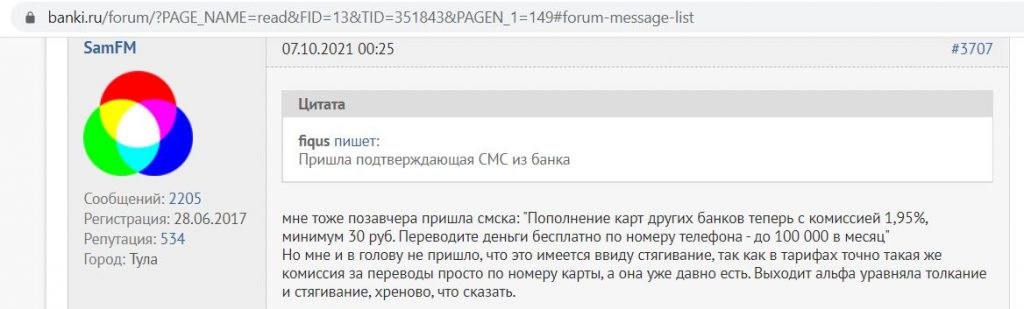

UPD: 10.10.2021

«Альфа-Банк» вводит комиссию за стягивание со своих дебетовых карт (за донорство) в 1,95%, минимум 30 руб., правда, не для всех клиентов сразу, а постепенно, удовольствие планируют растянуть до конца года.

Но в любом случае, такие операции по картам «Альфы» лучше больше не совершать:

UPD: 16.03.2022

Дебетовые карты «Альфа-Банка» официально стали антидонорами. Комиссия за стягивание с них через сторонние сервисы составит 1,95%, минимум 30 руб.

9 Участник Системы быстрых платежей.

С «Альфа-Карты» можно отправить денежные средства в другой банк по номеру телефона через Систему быстрых платежей. Месячный лимит на такие бесплатные переводы составляет 100 000 руб. Входящие переводы через СБП бесплатны.

Важно: «Альфа-Банк» умеет переводить деньги клиентам Сбербанка по номеру телефона НЕ через Систему быстрых платежей, а через собственную систему переводов по номеру телефона от Сбербанка. Такие переводы платные. Они будут использованы в том случае, если адресат перевода в Сбере не подключился к Системе быстрых платежей (как подключиться к СБП в Сбере, можно почитать тут).

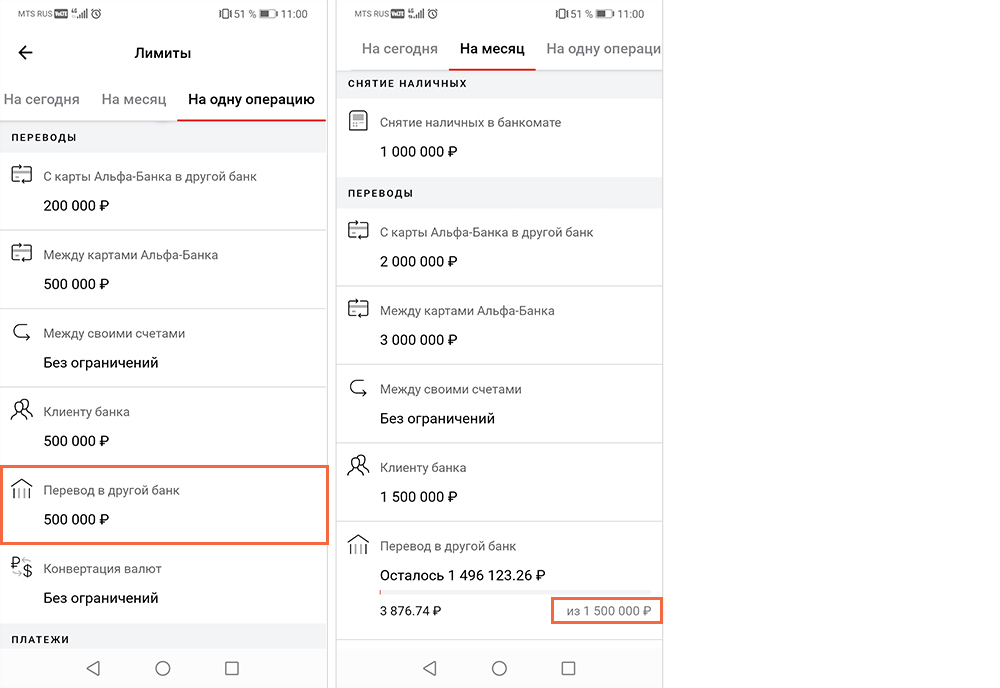

10 Недорогой межбанк.

Стоимость исходящего перевода в другой банк по номеру счета с «Альфа-Карты» стоит 9 руб. Лимит на один перевод (он же дневной) — 500 000 руб., месячный лимит — 1 500 000 руб.:

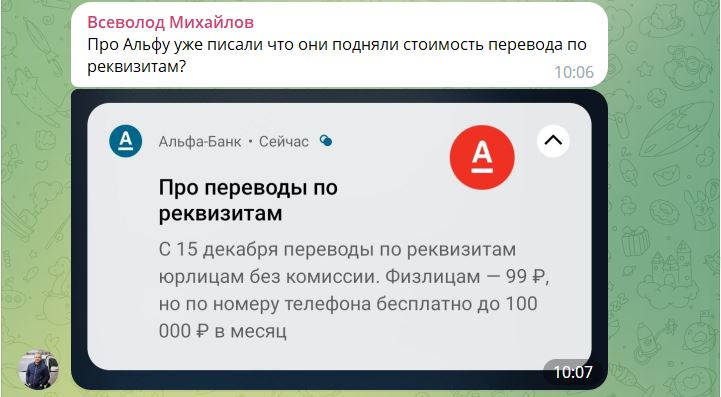

UPD: 09.12.2022

С 15 декабря межбанк физлицам будет стоит 99 руб. за перевод.

11 Можно настроить лимиты.

В мобильном приложении «Альфа-Банка» можно настроить дневные/месячные индивидуальные лимиты на снятие наличных, на расходные операции, на покупки в интернете.

Кроме того, можно дополнительно установить страны их применения, а также продолжительность действия.

12 Бесплатные push-уведомления.

СМС-информирование у «Альфа-Карты» платное, стоит 99 руб./мес.

Однако вместо него можно подключить бесплатные push-уведомления (в мобильном приложении нужно зайти в «Профиль» — «Настройки» и в разделе «Push-уведомления» передвинуть бегунок вправо).

13 Поддержка технологии Pay.

На данный момент «Альфа-Банк» поддерживает технологии МИР Pay и Samsung Pay по картам МИР для устройств на Android.

Владельцы айфонов могут заказать специальный стикер, который можно приклеить к смартфону и использовать для бесконтактной оплаты (прям как Apple Pay). Размер стикера довольно компактный, он вполне поместится рядом с камерой.

Стоимость обслуживания стикера 49 руб./мес. или бесплатно при покупках от 10 000 руб./мес. По факту это та же «Альфа-Карта», только в уменьшенном варианте.

Для удобной работы стикера нужно удалить все привязанные карты из Wallet.

UPD: 24.03.2023

Судя по отзывам, стикеры работают не всегда гладко:

UPD: 22.06.2023

По этой ссылке до конца июня можно заказать платёжный стикер «Альфа-Банка» с вечным бесплатным обслуживанием (обычная цена 49 руб./мес., если не было трат от 10 000 руб./мес.). Акция действует только на первый стикер (если один уже есть, то второй будет со стандартными условиями).

14 Нет бесплатного толкания.

Исходящие переводы по номеру карты (толкание) в «Альфа-Банке» очень дорогие, стоят 1,95%, минимум 30 руб. (при переводах между картами российских банков):

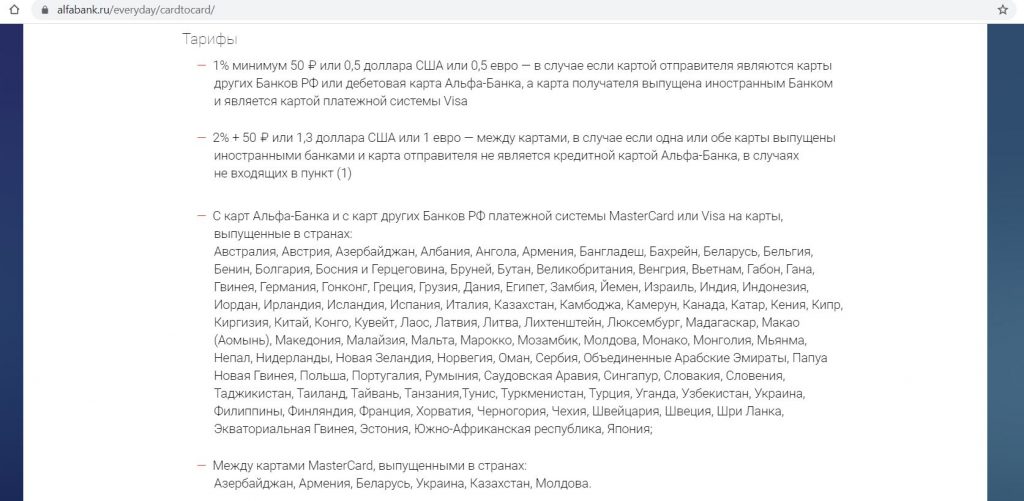

А вот исходящие переводы по номеру карты на карты иностранных банков платежной системы Visa дешевле, стоят 1%, минимум 50 руб./0,5$/0,5 евро.

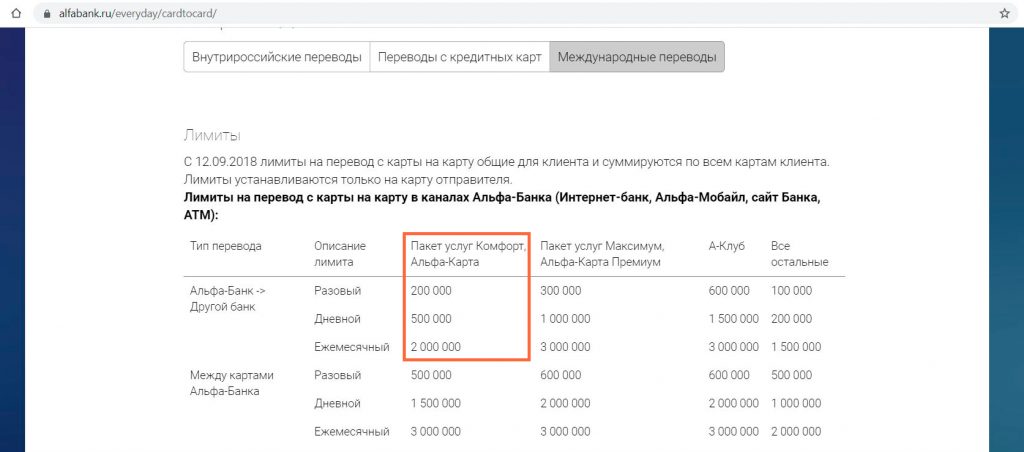

Разовый лимит — 200 000 руб., дневной — 500 000 руб., месячный — 2 000 000 руб. (или эквивалент в валюте).

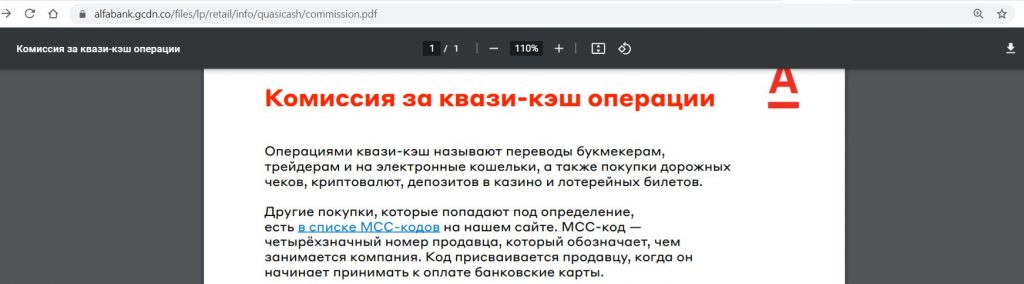

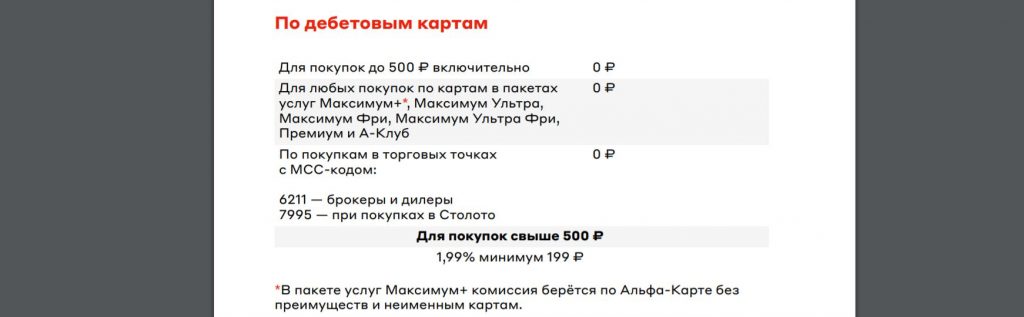

15 Комиссия за квази-кэш.

На всех дебетовых картах «Альфа-Банка» есть комиссия за операции квази-кэш в размере 1,99%, минимум 199 руб. при сумме операции более 500 руб. Под такими операциями обычно понимаются покупки в казино, букмекерских конторах, пополнение электронных кошельков, приобретение лотерейных билетов, покупка криптовалюты и т.д., подробный список можно почитать тут.

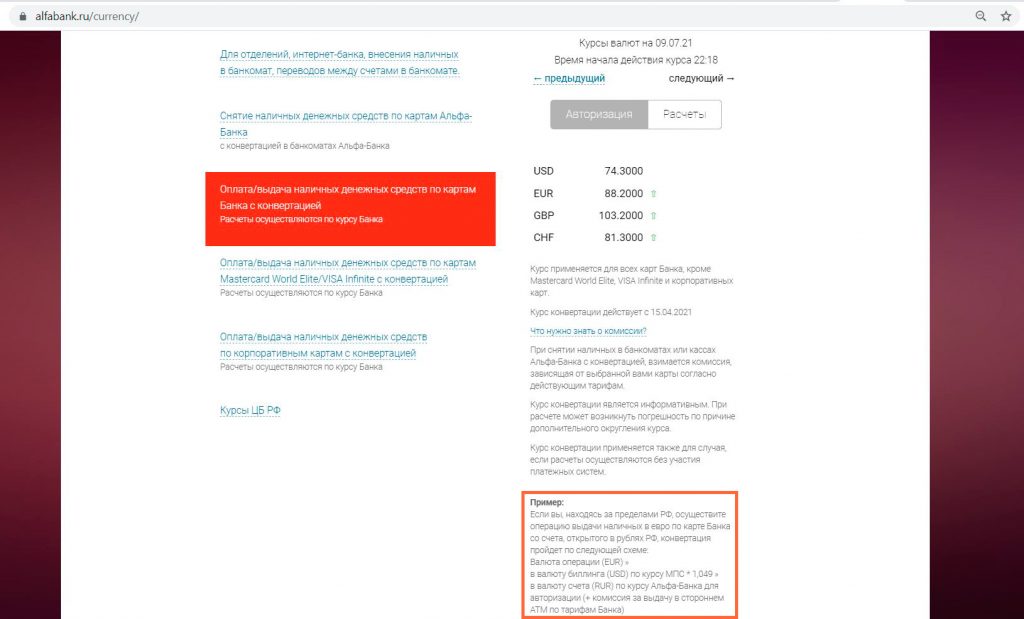

16 Невыгодный курс конвертации по картам.

Совершать покупки по картам «Альфа-Банка» с любой конвертацией невыгодно, «Альфа» накинет 4,9% комиссии к курсу конвертации платежной системы.

А вот при покупках в валюте без конвертации никаких дополнительных комиссий не предусмотрено, т.е. с долларового счета выгодно покупать в долларах, с еврового — в евро и т.д.

UPD: 13.03.2022

Курс конвертации стал не сильно актуальным, так как картами российских банков платежных систем MasterCard и Visa, в том числе и «Альфа-Банка», расплатиться за границей не получится.

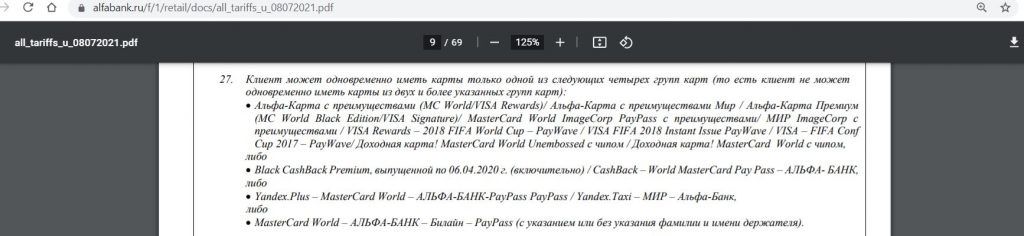

17 Нельзя иметь одновременно с другими картами банка.

Согласно тарифам, «Альфа-Картой» нельзя владеть вместе с другими картами банка: «Яндекс.Плюс», CashBack, «Билайн».

На практике, правда, некоторые клиенты успешно пользуются этими картами одновременно.

18 Запутанные тарифы.

«Альфа-Банк», пожалуй, один из лидеров в номинации «Самые запутанные тарифы и документы». Информация по всем продуктам банка свалена в одну кучу с постоянными отсылками к разным пунктам и разным документам, неподготовленному человеку крайне трудно найти там что-то конкретное. Причем банк еще постоянно правит свои талмуды без указания, что конкретно меняется в новой редакции. Так договор комплексного обслуживания составлен на 199 страницах, тарифы — на 69, условия программы лояльности — на 39.

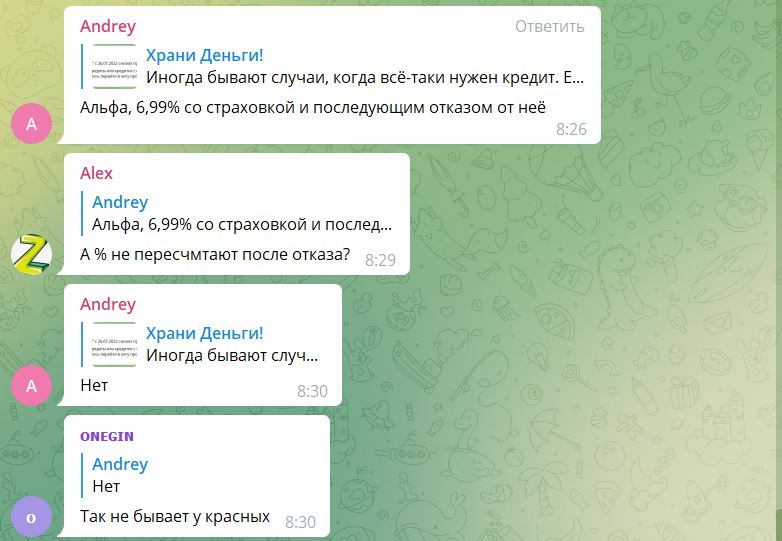

19 Лояльные требования к выдаче кредитов.

«Альфа-Банк» является одним из самых лояльных банков в одобрении кредитов, при этом требует минимум документов.

Процентные ставки, правда, не самые низкие. Однако клиенты пишут, что в «Альфе» можно взять кредит под нормальный процент со страховкой, а потом отказаться от нее, и ставка не изменится.

20 Возможность подключения бесплатных переводов по подписке.

В «Альфа-Банке» для дебетовых карт (кроме карты «Билайн», Х5 и карт на архивных пакетах услуг) теперь можно подключить подписку на бесплатные переводы (толкание, межбанк, переводы через СБП). Стоимость услуги — 149 руб./мес., если не было трат от 10 000 руб./мес.

При первичном подключении оборот трат нужно выполнять со второго месяца (чтобы не списалась комиссия в третьем), при повторном — с первого.

До 17 апреля опция подключается/отключается на горячей линии и в чате, потом это можно будет сделать в мобильном приложении.

Лимиты на бесплатные переводы указаны в профиле в мобильном приложении.

В обороте не учитываются покупки из списка исключений для кэшбэка:

21 Акции для действующих клиентов.

«Альфа-Банк», в отличие от многих других банков, часто проводит дополнительные акции и розыгрыши для действующих клиентов. Причём для получения вознаграждения обычно нужно совершить минимум действий.

Например, за покупки любыми своими картами на «Яндекс.Маркете» (на сайте или в мобильном приложении) до 08.07.2023 «Альфа» обещает кэшбэк 10%, максимум 5000 руб. на клиента за весь период акции. Подробные условия тут.

Исключения:

— покупки в разделе «Продукты»: «Маркет 15», «Из магазинов от 20 минут»;

— покупка Яндекс Станции или Яндекс Модуля по подписке/ в аренду;

— покупки, совершённые с использованием сервиса «Яндекс Сплит»;

— покупки, совершённые в разделе «Аптека – доставка от 15 минут»;

— покупки, совершённые в пункте выдачи заказов или при получении заказа от курьера.

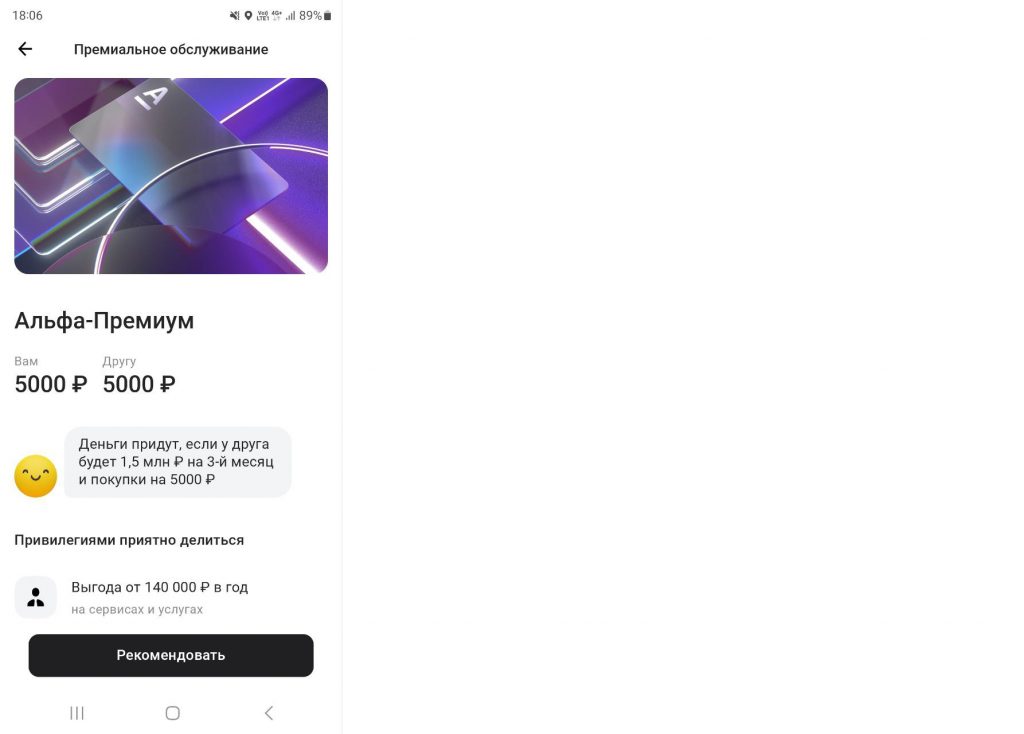

Альфа-Карта Premium. Особенности

Помимо обычной «Альфа-Карты», у «Альфа-Банка» есть более выгодная «Альфа-Карта» в пакете «Премиум».

По ней положен кэшбэк в 3% на все покупки при тратах от 150 000 руб./мес. и 2% при меньшем обороте трат. Месячный лимит — 15 000 руб. (UPD: с 1 февраля у части владельцев «Альфа-Карты Premium», как и у обычной «Альфа Карты», поменяется бонусная программа и можно будет выбирать 4 категории с 7% кэшбэком, месячный лимит 15 000 баллов).

У банка действует акция «Приведи друга»: если оформить пакет «Премиум» по этой ссылке (или по промокоду LQJE6A) и в 3-м календарном месяце с момента оформления иметь среднемесячный остаток на счетах от 1,5 млн руб. (включая активы на брокерском счёте), а также совершить покупки по карте на сумму от 5000 руб., то банк подарит 5000 руб.

В отличие от обычной «Альфа-Карты», максимальная величина покупки для начисления вознаграждения на пакете Premium составляет 500 000 руб., а не 50 000 руб. Кроме того, здесь есть кэшбэк за покупки за границей не только в интернет-магазинах (при условии, что операция идет с конвертацией).

Еще есть бесплатная обналичка в сторонних банкоматах без условий, а также бесплатное смс-информирование:

Стоимость обслуживания пакета услуг «Премиум» с четвертого месяца — 2990 руб./мес., плата не взимается при соблюдении одного из следующих условий:

— поступление заработной платы от 400 000 руб./мес.;

— остатки на счетах от 1,5 млн + покупки по карте от 100 000 руб./мес.;

— среднемесячные остатки на счетах (включая активы на брокерском счете) от 3 млн руб.

При наличии премиального пакета за покупки от 10 000 руб. 7,5% годовых по «Альфа-Счёту» (9,5% годовых для первого счёта в первые два месяца без условий) будет положено не на 1,5 млн руб., а на 10 млн руб.

В качестве дополнительных плюшек в премиальном пакете «Альфы» есть бесплатные проходы в бизнес-залы аэропортов по программе On Pass, консьерж-сервис, бесплатные трансферы и расширенная страховка в путешествиях для владельца пакета и всей семьи при совместной поездке со страховым покрытием до 150 000 евро:

UPD: 29.01.2023

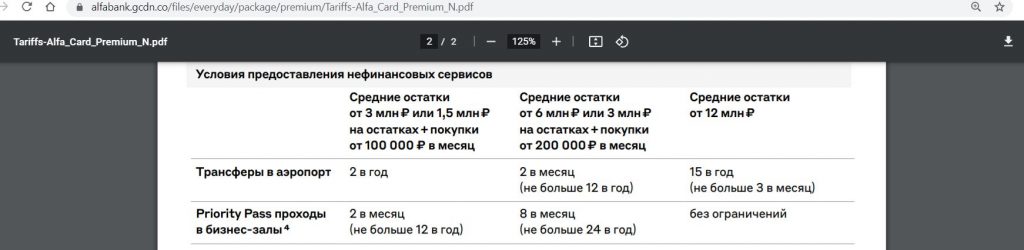

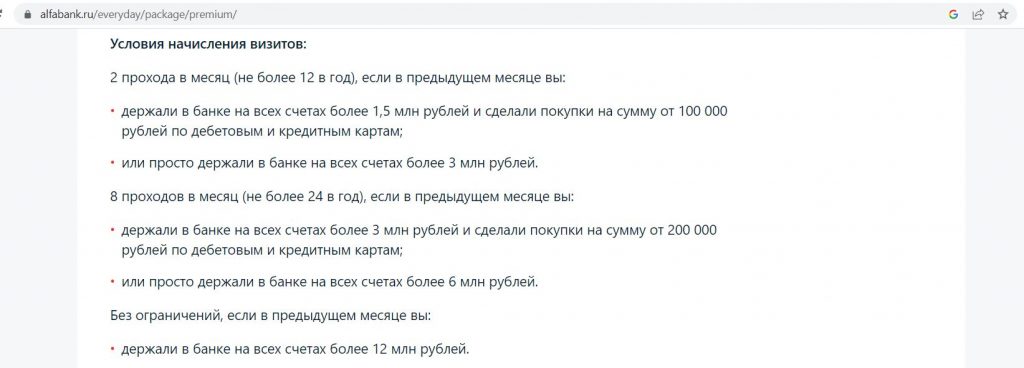

Владельцам «Альфа-Премиум» при наличии остатков в прошлом месяце от 3 млн руб. или при остатках от 1,5 млн руб. и покупках от 100 000 руб./мес. положено 2 бесплатных доступа за месяц; при остатках от 6 млн руб. или остатках от 3 млн руб. и покупках от 200 000 руб./мес. — 6 доступов; при остатках от 12 млн руб. — безлимит:

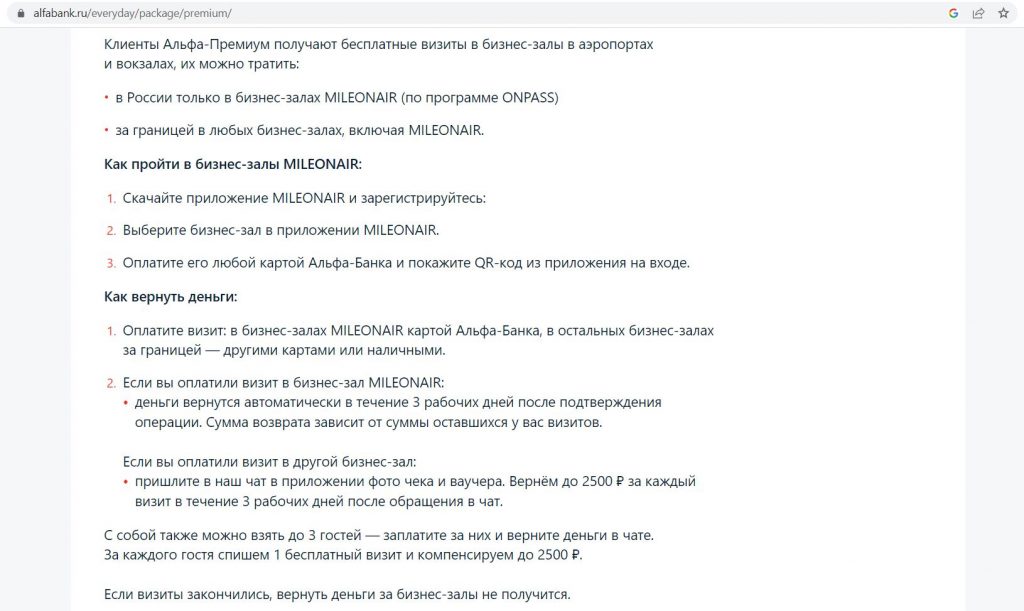

В России бесплатные визиты в бизнес-залы предоставляются через приложение MILEONAIR (по программе ONPASS). Технически доступ нужно будет оплатить картой «Альфа-Банка» в приложении и показать QR-код на входе (возврат придёт в течение 3-х рабочих дней).

За границей можно посетить любой бизнес-зал, для компенсации прохода (до 2500 руб.) потребуется прислать в чат чек и ваучер (оплатить доступ можно как угодно, хоть наличными):

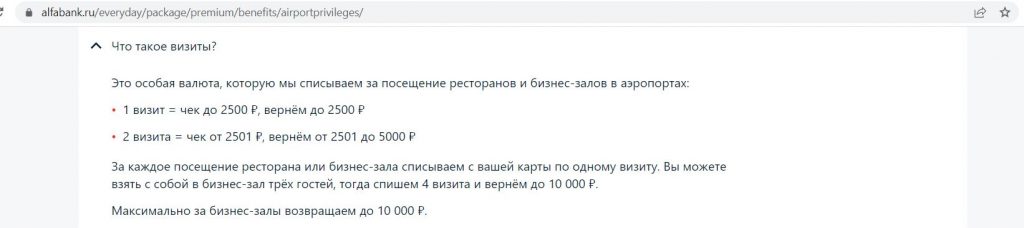

Кроме того, в рамках бесплатных доступов пакет «Альфа-Премиум» позволяет компенсировать покупки вообще в любых ресторанах в аэропортах на территории РФ, а не только в бизнес-залах (делается это в мобильном приложении «Альфа-Банка» в специальном разделе «Рестораны в аэропортах»). 1 визит эквивалентен чеку в 2500 руб., за день можно компенсировать максимум 5000 руб. (т.е. израсходовать 2 визита).

Вывод

Флагманская «Альфа-Карта» от «Альфа-Банка» выглядит вполне неплохо. Основное ее достоинство — отсутствие платы за выпуск и обслуживание, а также кэшбэк практически живыми деньгами в интересных категориях.

Если заказать бесплатную «Альфа-Карту» по этой ссылке и до 30.06.23 успеть потратить от 1000 руб., то банк подарит 1000 руб. и сертификат на 500 руб. в ОZON. Акция актуальна для клиентов, у которых минимум в течение прошлых 90 дней не было дебетовых карт банка. Для акции обязательно получать пластиковую карту, виртуалка не подойдет. Подробные условия можно почитать тут.

Хотелось бы, чтобы на «Альфа-Счете» процент начислялся не на минимальный остаток за месяц, а на ежедневный, ну и комиссию за квази-кэш операции хорошо бы убрать, все-таки «Альфа-Карта» — это обычная дебетовка, а не кредитка.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi. Зеркало канала в ТамТам: tt.me/hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Источник https://www.banki.ru/products/debitcards/card/7454/overview/

Источник https://hranidengi.ru/alfa-karta-i-alfa-karta-premium-svezhij-obzor/