Как получить низкую ставку по кредиту: минимальные ставки в топ-20 банков

Рост необеспеченного потребительского кредитования в январе и феврале был сдержанным — по 0,5% в каждом месяце, по данным Банка России. По мнению регулятора, умеренные (в сравнении с наблюдавшимися в 2019–2021 годах 1,3% в месяц) темпы роста связаны как с сохранением банками жесткой кредитной политики, так и с необходимостью соблюдения макропруденциальных лимитов, которые ограничивают объем выдаваемых высокорискованных кредитов.

В втором квартале 2023 года доля кредитов заемщикам с показателем долговой нагрузки более 80% не должна превышать 25% выдач, а кредитов сроком более пяти лет — 10%. Аналогичные лимиты действовали и в первом квартале 2023 года.

Показатель долговой нагрузки (ПДН) — это соотношение ежемесячных платежей по кредитам к доходам клиента. Этот показатель рассчитывают при выдаче потребкредитов и займов на сумму выше ₽10 тыс., а также по кредитным картам. Российских кредиторов обязали рассчитывать ПДН с 1 октября 2019 года.

Макропруденциальный лимит — это предельная доля ссуд с определенными характеристиками в общем объеме необеспеченных кредитов или займов, которую кредиторы могут выдать за квартал.

В марте число выданных в России потребительских кредитов после трех месяцев снижения выросло до 1,09 млн, увеличившись по сравнению с предыдущим месяцем на 22,4%, по данным Национального бюро кредитных историй (НБКИ). Несмотря на рост показателя, директор по маркетингу НБКИ Алексей Волков отметил, что выдача лишь вернулась на уровень лета прошлого года. «На фоне общей неопределенности заемщики с осторожностью прибегают к новым кредитным обязательствам, многие склоняются к сберегательной модели финансового поведения. Кроме того, стоит отметить и консервативную кредитную политику банков, которые предпочитают предоставлять кредиты клиентам с приемлемым числовым значением персонального кредитного рейтинга», — отметил Алексей Волков.

О вероятном ужесточении условий выдачи кредитов эксперты банковского рынка предупреждали в прогнозах по кредитным ставкам на 2023 год.

Требования банков к заемщикам для получения низкой ставки

Банки конкурируют за качественных заемщиков, поэтому тщательно изучают их (Фото: Shutterstock)

«На ставку по кредиту влияет множество факторов, из ключевых можно выделить возраст, занятость (вид, срок), уровень дохода и возможность документально подтвердить доход, кредитная история (наличие погашенных кредитов, отсутствие просрочек в прошлом)», — рассказал «РБК Инвестициям» управляющий директор проекта «Финуслуги» Московской биржи Игорь Алутин.

По его словам, банки также могут устанавливать специфические требования. Например, банк может потребовать от потенциального заемщика указать не только номер личного мобильного телефона, но и рабочего, а также запросить данные о наличии движимого и недвижимого имущества.

Кроме того, ставка также может зависеть от суммы кредита (чем больше сумма, тем ниже ставка) и способа оформления (как правило, за онлайн-оформление ставка также ниже). Льготная ставка может предоставляться отдельным категориям заемщиков — зарплатным клиентам, бюджетникам и т. п.

«За качественных клиентов у банков идет конкуренция, поэтому такой клиент может рассчитывать на более низкую ставку», — отметил Игорь Алутин.

Среди условий, за выполнение которых банки также предлагают снижение ставки, эксперты назвали и авторизацию через портал «Госуслуги», и оплату дополнительных услуг или страховых продуктов.

Например, клиентам предлагается включить в сумму кредита комиссию, которая списывается в момент выдачи кредита или вносится клиентом отдельно в качестве единовременного платежа в день оформления. Так, у Росбанка подобный единовременный платеж за услугу «Выбери ставку по кредиту» составляет от 4,11% до 16,3% от суммы кредита (в зависимости от размера базовой процентной ставки и срока кредита). Банки объясняют выгодность услуги, снижающей кредитную ставку, тем, что так можно уменьшить переплату и снизить размер ежемесячного платежа. По факту заемщику следует предварительно взвесить реальную выгоду данной услуги конкретно для себя.

Полная стоимость кредита включает в себя платежи по погашению не только основного долга и процентов по нему, но и все дополнительные расходы, например за обслуживание кредитной карты и страховки (Фото: Shutterstock)

Традиционный дополнительный продукт для кредитов — страхование жизни и здоровья. Страховая премия включается в сумму кредита и уплачивается единовременно в день его оформления. Таким образом, фактически заемщик берет у банка в кредит не необходимые, например, ₽2 млн, а ₽2,6 млн, ₽600 тыс. из которых тут же списываются в пользу страховой. Данные страховки зачастую невозвратные, соответственно, при досрочном погашении даже пропорциональную часть страховой премии вернуть не получится, что существенно повысит реальную стоимость кредита.

Выгоднее ли брать кредит без страховки, зато под «честный» процент или по низкой ставке, но со страховкой, зависит от условий конкретного продукта. «Необходимо сравнить полную стоимость кредита (ПСК) в том и другом случае, поскольку банк может, помимо страховки, включать в стоимость кредита и другие расходы», — говорит Игорь Алутин.

Если брать кредит на большую сумму или на длительный срок, то страховка может быть полезна, поскольку она способна покрыть платежи по кредиту, если заемщик окажется не в состоянии выплачивать их из-за непредвиденных обстоятельств. С другой стороны, если сумма кредита небольшая и срок кредита короткий, то страховка может быть лишней, так как риски заемщика невелики. Можно обойтись без страховки и при наличии сбережений, которые можно использовать в виде финансовой подушки безопасности для выплаты кредита в случае непредвиденных обстоятельств, считает Игорь Алутин.

Для оценки и сравнения разных кредитных продуктов оптимально сравнивать значения полной стоимости кредита, а не процентные ставки.

Полная стоимость кредита включает в себя не только основную сумму, которую нужно вернуть банку, но и проценты за пользование кредитом, а также комиссии и другие дополнительные расходы. Это могут быть, например, расходы на оценку предмета залога, услуги нотариуса или застройщика, страхование, комиссии в соответствии с тарифами банка, в том числе за открытие счета, за операционное обслуживание, СМС-оповещение и т. п.

Средние ставки по кредитам в 2023 году

Фото: Shutterstock

По данным ЦБ, с весны 2022 года средневзвешенные ставки по кредитам снижались и в декабре достигли 11,56% для кредитов срочностью более года в целом по России. Но в январе они резко выросли до 13,18%. В феврале этот показатель опустился до 12,45%, что соответствует уровням июля-августа 2022 года.

Средневзвешенные процентные ставки по кредитам, предоставленным кредитными организациями физическим лицам в рублях, в феврале 2023 года в целом по России были на следующих уровнях:

- до одного года — 19,13% (на 40 б.п. ниже, чем в январе);

- от одного года до трех лет — 15,47% (на 26 б.п. ниже, чем в январе):

- свыше трех лет — 12,19% (на 74 б.п. ниже, чем в январе).

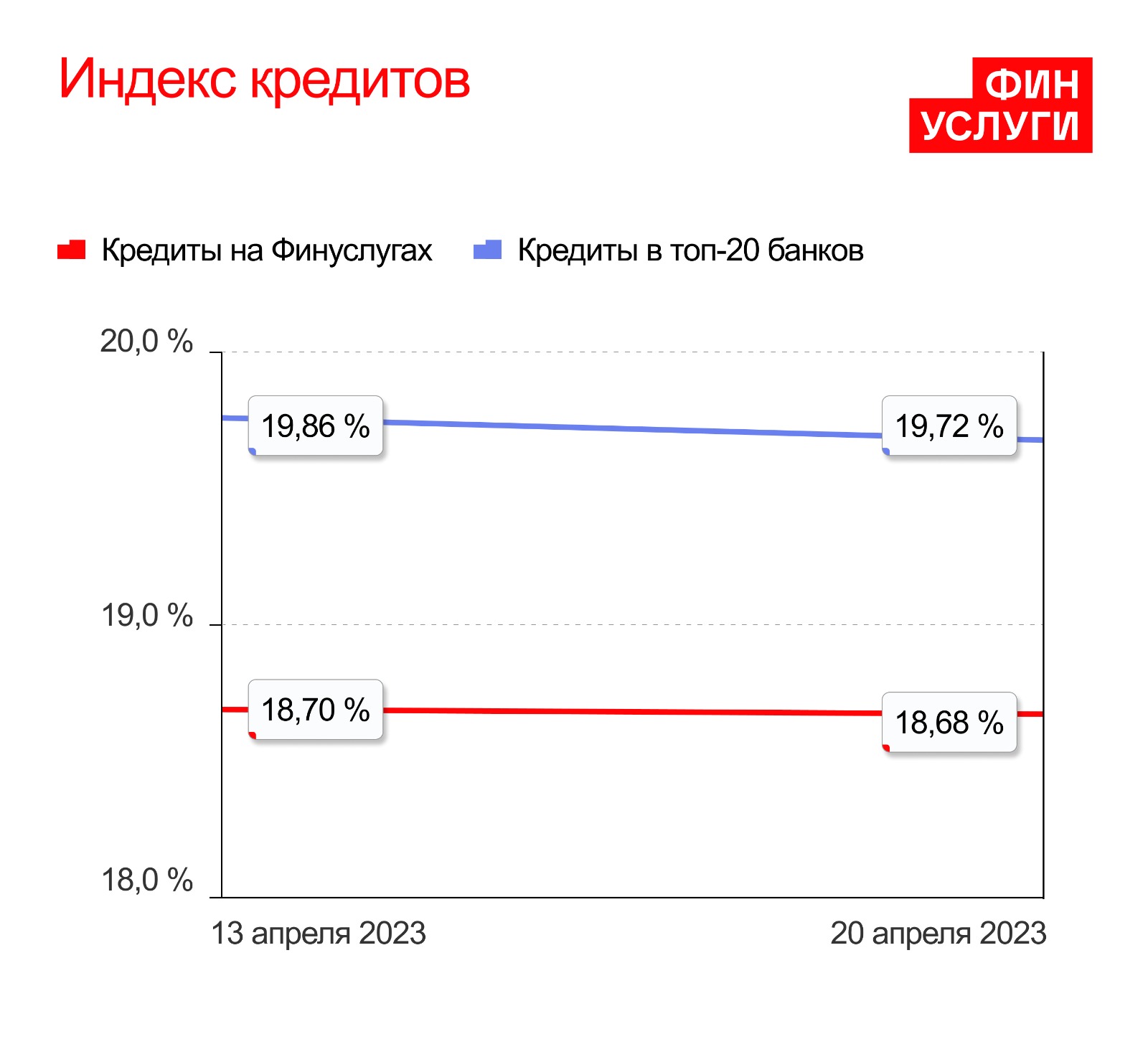

Согласно данным финансовой платформы «Финуслуги» Мосбиржи, средние ставки по потребительским кредитам в крупных российских банках в марте были в диапазоне 19,24–19,37% годовых, снижаясь очень медленно. В начале апреля, с началом нового квартала, банки ужесточили условия кредитования — ставка скакнула на 19,86% и оставалась на данном уровне две недели подряд. По состоянию на 20 апреля ставка снизилась на 0,14 процентного пункта, до 19,72% годовых. Снижение произошло за счет изменения условий по кредитным продуктам в одном банке, поэтому о тренде на понижение ставок говорить пока рано, считают аналитики платформы.

Индекс кредитов «Финуслуг» рассчитывается на основе данных о полной стоимости кредитов (ПСК) для населения в 20 крупнейших по размеру розничного кредитного портфеля банках. Аналитики учитывают процентные ставки, представленные на официальных сайтах и в тарифных планах финансовых организаций. Учитывается ПСК на разные суммы и сроки.

Индекс кредитов 13–20 апреля 2023 года (Фото: «Финуслуги»)

Средняя ставка по необеспеченным кредитам не изменилась и составляет 20,73%, по залоговым кредитам ставка снизилась на 0,2 п.п. и составляет 17,5%. Самую низкую среднюю ставку по кредитам наличными под залог предлагает Альфа-Банк — 12,27%. По кредитам без залога минимальная ставка у банка «Дом.РФ» — 17,35%. Самая высокая средняя ставка по беззалоговым кредитам у банка «Уралсиб» — 25,36%.

Минимальные ставки по кредитам в топ-20 банков весной 2023 года

- Альфа-Банк — 12,27% по кредиту с залогом;

- Ак Барс Банк — 14,25% по кредиту с залогом;

- Газпромбанк — 15,45% по кредиту с залогом;

- МТС Банк — 15,9% по кредиту с залогом;

- Росбанк — 16,19% по кредиту с залогом;

- «Дом.РФ» — 17,35% по кредиту без залога;

- МТС Банк — 17,95% по кредиту без залога;

- Райффайзенбанк — 17,98% по кредиту без залога;

- Альфа-Банк — 18,01% по кредиту без залога;

- Россельхозбанк — 18,09% по кредиту без залога;

- Совкомбанк — 18,25% по кредиту с залогом и без залога;

- Хоум Кредит Банк — 19,34% по кредиту с залогом;

- ЮниКредит Банк — 19,45% по кредиту без залога;

- Росбанк — 19,61% по кредиту без залога;

- Тинькофф Банк — 19,73% по кредиту с залогом;

- Сбербанк — 20,05% по кредиту без залога;

- «Открытие» — 20,18% по кредиту без залога;

- Почта Банк — 20,90% по кредиту без залога;

- Московский кредитный банк — 21,55% по кредиту без залога;

- Газпромбанк — 21,82% по кредиту без залога;

- Хоум Кредит Банк — 22,23% по кредиту без залога;

- Ак Барс Банк — 22,48% по кредиту без залога;

- Тинькофф Банк — 23,95% по кредиту без залога;

- ПСБ — 24% по кредиту без залога;

- ВТБ — 24,15% по кредиту без залога;

- «Уралсиб» — 25,36% по кредиту без залога.

При составлении рэнкинга использованы данные проекта «Финуслуги» Московской биржи на период с 13 по 20 апреля 2023 года. Ставки указаны в соответствии с полной стоимостью кредита (ПСК). Значения носят информационный характер, о точных значениях ПСК банки информируют заемщика при заключении кредитного договора.

Указанные в обзоре условия по кредитам не являются публичной офертой, размещены исключительно для предварительного ознакомления. Перед принятием решения об оформлении займа денежных средств в банковской организации следует уточнить в ней полные условия на дату заключения кредитного договора.

В каком банке лучше взять кредит? Советы, вопросы и ответы

Если вы хоть раз в жизни планировали оформить кредит, то у вас должен был появиться вопрос, где лучше взять наличные? Сейчас можно встретить очень много объявлений, предлагающих получить денежные средства быстро и на выгодных условиях, а вот в каком именно банке лучше их взять описано не везде.

Как выбрать банк для кредита

Чтобы подобрать банковскую компанию и программу, нужно внимательно изучить и проанализировать условия, на которых они выдают деньги. Лучше всего прочитать мнения и отзывы других заемщиков, которые уже кредитовались в той или иной организации, и могут дать дельные замечания.

Лучшие предложения по микрозаймам:

| Банк | % и лимиты | Заявка |

| ЕКапуста самый популярный | до 30 000 руб 0% первый займ | Подать заявку |

| Займер самый лояльный | до 35 000 руб 0% первый займ/0.42% в день | Подать заявку |

| Лайм Займ очень быстро | до 70 000 руб 0% первый займ до 20 000 руб | Подать заявку |

| до 30 000 руб 0% первый займ | Подать заявку | |

| Езаем как вариант | до 30 000 руб 0% первый займ 15 000 руб | Подать заявку |

| Турбозайм выдают всем, но под 1% | до 50 000 руб 1% в день | Подать заявку |

Список всех МФО, выдающих первые займы под 0% →

Нельзя сказать однозначно, какой банк лучше для оформления кредита, ведь у каждого человека свои показатели, на которые он ориентируется. Кому-то важна большая сумма одобряемых средств, другой человек обращает внимание на проценты, третий – на оперативность рассмотрения заявки и её одобрения и т.д.

Если Вас интересует мнение обычных людей, то для начала советуем почитать их комментарии о банках а также небольшую статью о том где самые низкие проценты . На что следует ориентироваться при выборе кредитного предложения:

- Условия договора, требования к клиенту.

- Величина процентной ставки и размер ежемесячного платежа;

- Возможность досрочного погашения.

- Способы погашения и оплаты кредита.

- Регулярность выплат, штрафы за задержки.

- Престижность банковской организации, время его деятельности.

- Наличие программ, которые подходят именно Вам.

- Наличие отделений, терминалов и банкоматов в вашем населенном пункте.

Советы экспертов о том, в каком банке выгодно взять кредит

Если вы хотите оформить кредитование, то нужно тщательно подготовиться к этой процедуре. Мы собрали для вас рекомендации, которые помогут вам выбрать действительно выгодный вариант:

- Если вы получаете зарплату на счет в каком-то банке, то именно в эту компанию и следует обращаться за получением займа. В большинстве организаций есть варианты с пониженными ставками участникам зарплатных проектов. Во-первых и ставка меньше, во-вторых и документы оформляются намного быстрее. Например, в Сбербанке для участников зарплатных проектов, предлагаются самые низкие ставки – от 11,5% годовых для потребительских предложений, прочесть подробнее можно здесь.

- Обратите внимание на наличие акций – очень часто во время акций процент снижается на 1-2%, конечно, при этом добавляются различные дополнительные условия, но всё же! К примеру, сейчас многие банки сотрудничают с определенными застройщиками, и если покупать жилье именно у аккредитованной компании, вы сможете рассчитывать на минимальный процент от 4-5% годовых.

- Автокредит можно оформить со скидкой в 10% от стоимости машины по программе государственного субсидирования, её подробные условия описаны здесь. Очень важным будет являться тот тип ТС, которое вы хотите приобрести: новый или же поддержанный. Есть даже программы без первого взноса, о них рассказано в этом обзоре.

Потребительский кредит: где лучше всего получить?

Потребительским называют те займы, которые выдаются физическим лицам на любые личные цели, например – оплату ремонта или лечения, обучение ребенка, покупка мебели, торговой техники или электроники и т.д. Иными словами, вы можете потратить деньги куда угодно, не отчитываясь при этом банку о покупках.

Куда обращаться? Для начала нужно узнать, какие банки в принципе действуют на территории вашего города или иного населенного пункта, сделать это проще всего через соответствующий запрос в поисковике Яндекс или Гугл.

Получив данную информацию нужно просмотреть те предложения, которые у них есть. Внимательно читайте условия, т.к. банки часто указывают минимальные ставки и максимальные суммы, которые доступны только определенных категориям, например, зарплатным клиентам.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Выбор программы будет зависеть от цели вашего обращения, а также от тех условий, на которые вы рассчитываете:

- Если у вас есть залог в виде недвижимости или автомобиля, вам предложат самые выгодные проценты от 10-12% в год. Такие программы перечислены здесь;

- Если вы приводите поручителя, вам одобрят крупную сумму до 1 млн. рубл. под сниженную ставку от 11-13%, подробнее в этой статье;

- Есть специальные программы для бюджетников, военнослужащих, владельцев ЛПХ и т.д.

- Если вы пенсионер, то для вас будут предложены специальные программы;

В каком банке самые низкие проценты на сегодня

Наши читатели часто спрашивают нас о том, в какой компании можно найти самые низкие процентные ставки, справедливо полагая, что чем ниже %, тем меньше будет переплата. И это действительно так, но при этом следует помнить, что каждая заявка рассматривается индивидуально, и если в рекламе кредита сказано, что ставка составляет от 11%, то это вовсе не значит, что вам одобрят займ под 11%. Могут и под 15% и под 27% в год.

От чего зависит величина процентов по кредиту:

- категория заемщика (зарплатный клиент, пенсионер, новый заемщик и т.д.),

- выбранная программа,

- наличие обеспечение,

- запрошенная сумма и срок,

- количество предоставленных документов.

Иными словами, даже если вы относитесь просто к разным категориям заемщиков, например, один – участник зарплатного проекта, а другой человек обращается на общих оснований, то даже при запросе одной и той же суммы на одинаковый срок вы получите разные тарифы.

Также % будет зависеть от того, соглашаетесь ли вы на личное страхование. Хоть эта услуга и является добровольной, но очень многие банковские учреждения делают надбавку для тех, кто отказывается от полиса.

В каком банке лучше взять кредит: отзывы

Если выбирать кредитора с самыми привлекательными тарифами, то нужно смотреть на величину процентной ставки. Чем ниже процент, тем меньше вам придется переплачивать. Обязательно попросите сотрудника банка сделать вам распечатку с полной стоимостью кредита.

Вы можете оформить кредит наличными прямо сейчас, просто выберите банк:

Семь банков, в которых можно взять кредит наличными на выгодных условиях

| Банк | Сумма, руб. | Процентная ставка |

| Банк «Пойдем!» | До 275.000 | От 7,77% |

| Совкомбанк | До 100.000 | От 8,9% |

| Тинькофф банк | До 1.000.000 | От 9% |

| Азиатско-Тихоокеанский Банк | До 150.000 | От 9% |

| Восточный Банк | До 3.000.000 | От 9,9% |

| Связь-Банк | До 1.000.000 | От 9,9% |

| Банк «ФК Открытие» | До 3.000.000 | От 9,9% |

Важно, что указанные проценты являются минимальными. Чаще всего, они доступны только участникам зарплатного проекта. Если в указанном банке вы не получаете заработную плату, то для вас ставка, скорее всего, будет выше. Также она повышается при отказе от страхования.

Где одобрят кредит с плохой кредитной историей?

В том случае, если у вас испорчена КИ то, к сожалению, путь в крупные банки вам закрыт. У вас будет несколько вариантов для получения необходимой денежной суммы:

- Обратитесь в микрофинансовую организацию за микрокредитом в размере 10-40 тысяч рублей под высокую ставку до 2% в день,

- Найдите частного кредитора, который выдаст вам деньги из своих сбережений,

- Обратитесь в ломбарды, где можно кредитоваться даже с плохой КИ под залог автомобиля (ПТС) или иного имущества,

Ваш браузер не поддерживает плавающие фреймы!

С имеющимися просрочками вы практически нигде не сможете получить деньги, даже при наличии официальной работы, только в МФО. Вам нужно, прежде всего, закрыть все свои долги и улучшить кредитную историю.

Сделать это можно самостоятельно, либо при помощи специальной программы “Кредитный доктор”, подробности вы найдете здесь.

Возможно, эти статьи также будут вам интересны:

Где самая выгодная ипотека?

Если честно, то конечно в Сбербанке. Ипотека – это особый вид кредитования, который предоставляется с целью покупки или строительства того или иного вида недвижимости (дома, квартиры, таунхауса, земельного участка, загородной недвижимости, коммерческой и т.д.). При выборе следует особое внимание обратить на следующие нюансы:

- каков размер первоначального взноса, который нужно обязательно сделать?

- какой максимальный срок действия договора?

- есть ли комиссии за оформление или выдачу ссуды?

- разрешено ли досрочное погашение, на каких условиях?

- принимаются ли государственные и муниципальные субсидии?

- каков размер страховки, которую нужно ежегодно оплачивать?

Если вы хотите оформить ипотечный кредит, то, прежде всего узнайте – не подпадаете ли вы или ваша семья под специальные жилищные программы? К примеру:

- молодая семья,

- для учителей, врачей и работников ЖКХ,

- военная ипотека, кредиты для работников МВД и полиции,

- кредитование для работников РЖД и др.

Для всех этих категорий граждан разработаны специальные целевые государственные программы, которые предусматривают не только льготные условия, но и частичное субсидирование процентной ставки. Также в различных регионах для них действуют денежные субсидии, которые позволяют оплатить часть долга или первый взнос.

Источник https://quote.rbc.ru/news/article/643f29ea9a79476eeaefda07

Источник https://kreditorpro.ru/v-kakom-banke-luchshe-vzyat-kredit-sovety-i-otzyvy/