Что лучше: Альфа банк или ВТБ

Практически каждый человек пользуется банковскими продуктами, пытается сравнить позиции организаций и выбрать лучшую. В этом обзоре станет ясно, что лучше: Альфа банк или ВТБ, с учетом показателей банков на апрель 2021 года. Обе компании предоставляют услугу кредитования, обслуживают физических и юридических лиц, позволяют проводить обширный перечень операций самостоятельно через сервисы. Чтобы выбрать следует проанализировать основные предложения этих финансовых организаций.

Общая информация

Альфа банк появился в 1991 году. Сейчас 99% акций принадлежит компании ОАО «АБ Холдинг». В концерн входят организации, находящиеся на территории Европы, Америки и ближнего зарубежья. В рейтинге банк находится на 25 месте, имеет стабильный показатель надежности и входит в десятку самых популярных кредитных организаций России.

ВТБ банк появился на российском рынке в 1990 году и твердо занимает 4 место в рейтинге финансовых предприятий на протяжении нескольких лет. В состав корпорации входят такие крупные организации, как «Спортмастер», «Детский мир», ОАО, ОАО «Роснефть» и даже «Газпром».

Банковские продукты

Обе корпорации предоставляют широкий спектр финансовых и инвестиционных, как физическим, так и юридическим лицам. В обзоре представлен анализ условий и требований этих двух корпораций на апрель 2021 года. В сравнительной таблице прописаны основные виды операций, которые доступны клиентам:

В ВТБ наблюдается высокий процент обслуживания государственных (корпоративных) клиентов и предпринимателей, в Альфа банке подавляющая доля приходится на частных клиентов и крупные коммерческие холдинги.

Для вклада

Оба банка каждый квартал создает новые инвестиционные продукты на выгодных условиях. Сравнение условий:

| Позиции | ВТБ | Альфа банк |

| Название вклада | Копилка | Альфа-счет |

| Минимальная сумма | От 1 руб. | От 1 руб./доллара или евро |

| Срок | От 1 дня | Бессрочно |

| Процентная ставка | До 5,5% | 6% |

| Пополнение | Есть | Есть |

| Снятие | Есть | Нет |

| Примечание | Капитализация | Закрытие без потери процентов |

Вывод: явный лидер — Альфа банк. Несмотря на то, что по вкладу ВТБ присутствует капитализация, конкурент позволяет открыть накопительный Альфа-Счёт, где максимальный доход гарантирован с первого месяца. Средства застрахованы в Агентстве по страхованию вкладов.

Задайте вопрос эксперту

Еськова Наталья

Эксперт по банковскому делу. Кредитный эксперт. Опыт работы в банковских организациях более 8 лет.

Задать вопрос

Для заработной платы

Банки предлагают пластики для получения заработной платы, без комиссии за выпуск и облуживание дебетового продукта. Сравнение условий:

| Позиции | ВТБ | Альфа банк |

| Название ипотеки | Мультикарта | Альфа-карта |

| Обслуживание, снятие денег, пополнение счета | Без комиссии и дополнительных затрат | |

| Кэшбэк | От 1 до 15% (путешествия, покупки) | 2% на все |

| % на остаток по счету | Отсутствует | До 5% ежемесячно |

Вывод: по всем параметрам лидирует Альфа-карта: наличие кэшбэка без специальных категорий, начисляется процент на остаток по счету. Единственное преимущество Мультикарты: она выгоднее во время путешествий, особенно за границу.

Для ипотеки

Организации позволяют подавать заявку по ипотечному кредитованию и рефинансированию жилищных займов. Важно помнить: ставка выше базовой всегда, минимум на 2-3%. Повышение происходит за счет услуги страхования. Даже если человек отказывается от нее. Сравнение условий:

| Позиции | ВТБ | Альфа банк |

| Название ипотеки | «Вторичное жилье» | «Вторичное жилье» |

| Сумма | От 600000 до 60000000 руб. | От 100000 до 50000000 руб. |

| Срок | До 30 лет | До 30 лет |

| Процентная ставка | 7,4% | 7,89% |

| Первый взнос | 10% | 20% |

Вывод: лидер ВТБ, хотя по ипотечному кредитованию не стоит кому-то из этих компаний отдавать ветвь первенства. У предприятий много акционных продуктов, где условия практически идентичные.

Для кредита наличными

Чтобы взять кредит, достаточно иметь положительную кредитную историю, необходимый перечень документации, официально работать и подать заявку по всем правилам. Сравнение условий:

| Позиции | ВТБ | Альфа банк |

| Название кредита | Потребительский | Потребительский |

| Сумма | От 50000 до 5000000 руб. | От 50000 до 5000000 руб. |

| Срок | От 6 месяцев до 7 лет | От 1 года до 5 лет |

| Процентная ставка | 6% | 5% |

| [button href=»https://ad.admitad.com/g/9q7skj02ft84a979eb7ceb1925566b0ce55263a6/» hide_link=»yes» background_color=»#4deb75″ size=»small» target=»_blank»]Подать заявку[/button] | [button href=»https://ad.admitad.com/g/0by6fwpjop84a979eb7cf7dc54e84e6f2b9264db/» hide_link=»yes» background_color=»#4deb75″ size=»small» target=»_blank»]Подать заявку[/button] |

Процентные показатели — это начальная ставка. Она меняется в зависимости от суммы денежных средств, которые оформляются, срока и содержания анкеты потенциального клиента. Зарплатным клиентам Альфа банка и ВТБ гарантированы более лояльные условия, а также предусмотрены послабления по пакету документов, который необходимо предъявить.

В отличие от Альфа банка, ВТБ предоставляет кредит для юридических лиц. В Альфе эту позицию занимает овердрафт.

Для получения кредитной карты

Чтобы оформить кредитную карту, потребуется заполнить анкету, пройти проверку службы безопасности и подписать кредитный договор. После одобрения получить карточку можно в отделении банка или с помощью курьерской доставки. Сравнение условий:

| Позиции | ВТБ | Альфа банк |

| [button href=»https://ad.admitad.com/g/9q7skj02ft84a979eb7ceb1925566b915446d310/» hide_link=»yes» background_color=»#31d90b» size=»small» target=»_blank»]Подать заявку[/button] | [button href=»https://ad.admitad.com/g/i352cbwpfv84a979eb7c1cb5598fffa4796d88f2/» hide_link=»yes» background_color=»#31d90b» size=»small» target=»_blank»]Подать заявку[/button] | |

| Название кредитки | Карта возможностей | 100 дней без процентов |

| Лимит | До 1000000 руб. | До 1000000 руб. |

| Беспроцентный период | 110 дней | 110 дней |

| Процентная ставка | 14,6% | 11,99% |

| Кэшбэк | От 1,5% до 15% | Нет |

| Комиссия за снятие денег | Присутствует | До 50000 бесплатно |

Вывод: по параметрам кредитных карточек Альфа банк вне конкуренции. Пластик «100 дней без процентов» стал победителем конкурса в номинации «самый лучший банковский продукт». Карты Альфа банка выдаются только в регионах нахождения банка. В течение беспроцентного периода можно снимать денежные средства без комиссионных в рамках лимита в 50000 руб. Единственное предупреждение: если использовать Альфа-карту за границей, то взимаются дополнительные комиссии за операции в отличие от мультикарты ВТБ.

Одобрение кредитных заявок

Альфа банк и ВТБ являются рекордсменами по количеству отказов, особенно, по акционным продуктам. Основные причины отказа, помимо испорченной КИ:

- много открытых кредитных продуктов;

- есть просрочки по текущим долгам;

- запрошена большая сумма;

- отсутствие официального заработка;

- не хватает документов для оформления;

- есть судимость или открытые судебные дела;

- в анкете предоставлены ложные сведения;

- заемщик, в общем, не подходит под требования.

Взять выгодный займ смогут только люди с хорошей кредитной историей или люди, имеющие открытые счета и вклады в финансовом учреждении.

Для РКО

В обеих компаниях доступен эквайринг, который позволяет активировать сразу несколько опций по программам лояльности, получать уведомления, кэшбэк и персональные скидки, совершать прием платежей любых популярных платежных систем, а также доступна бесконтактная оплата – Apple Pay, Android Pay, Samsung Pay и т.д. Клиненты могут выбрать стационарный или переносной кассовый аппарат, а также вид эквайринга, согласно потребностям предприятия. Сравнение тарифов:

2% — до 3 млн. руб.,

Выделить кого-то по бизнес-позиции или общему обзору сложно, но стоит отметить, что ВТБ больше подходит для предпринимателей, владельцев мелкого бизнеса и людей, которые работают в таких организациях. Альфа банк – лидер по кредитным карточкам и вкладам, но сотрудничать с ним мелким бизнесменам сложно по многим аспектам.

Отзывы

Ева, 45 лет, г. Сочи

Взять в Альфе кредит под выгодный процент нереально. Если человек отказывается от страховки – жди отказ в выдаче займа. Если у человека есть пробелы в анкете, то сотрудникам легче отклонить заявку с припиской «некорректные данные». В моем окружении никто не смог оформить карту «100 дней без процентов».

Илья, 33 лет, г. Москва

Выплачиваю ипотеку в ВТБ банке, и не могут пожаловаться на сотрудничество. Грамотный персонал, быстрое оформление. Через полгода после регулярных выплат предложили кредитку «Карта возможностей», которой с удовольствием пользуюсь.

Читайте далее:

Что лучше для ИП: Точка или Альфа банк

Зарплатный проект Альфа Банк

Какой банк лучше: ВТБ или Газпромбанк

Какой банк лучше ВТБ или Сбербанк

Тинькофф или Альфа Банк

Инвестиции в Альфа Банке

- Об авторе

- Недавние публикации

Лучшие дебетовые карты с бесплатным годовым обслуживанием в 2023 году

Дебетовые карты — без банковского кредитного лимита — давно вошли в обиход. На них приходят зарплаты, пенсии или стипендии. Их предлагают практически в любом банке при открытии вклада или одобрении кредита . Как правило, дебетовые карты платные — какая-то комиссия может взиматься за изготовление. А затем каждый год или каждый месяц, в зависимости от условий тарифа, снимается комиссия за использование карты. Однако бесплатных карт становится всё больше — многие банки готовы жертвовать заработком на комиссии, чтобы клиенты шли именно к ним. Лучшие дебетовые карты 2023 года с бесплатным годовым обслуживанием — в нашей подборке.

Сохраните в заметки, чтобы не потерять.

ТОП-10 дебетовых карт с процентом на остаток в 2023 году

Бесплатные дебетовые карты

Рынок банковских услуг — один из самых конкурентных в России. Хотя государству прямо или косвенно принадлежит несколько банков — прежде всего речь о Сбере, ВТБ , Открытии и ряде других крупных организаций — оно никак не препятствует частным банкам. Те же Альфа-Банк и Тинькофф вполне успешно наступают на позиции лидеров, прежде всего благодаря высокой клиентоориентированности и лояльности к каждому клиенту. Чем, увы, не всегда могут похвастаться большие банки, близкие к государству.

Одно из конкурентных преимуществ многих банков — бесплатные дебетовые карты. Ежегодная или ежемесячная комиссия по условиям тарифа не подразумевается. Никакие дополнительные условия, как это порой бывает, при этом выполнять не нужно.

Отдельная прелесть банковской конкуренции — дополнительно к универсальным картам, которые подходят большинству, предлагаются и специальные карты для отдельных категорий клиентов. Некоторые из них могут прийтись кстати именно вам.

Мы выбрали десять лучших дебетовых карт с полностью бесплатным обслуживанием, которые можно получить в 2023 году.

10 лучших дебетовых карт с бесплатным обслуживанием

- Тинькофф Банк “Tinkoff Black”до 6% годовых на остаток по карте

- Альфа-Банк “Альфа-Карта”до 9,5% годовых на остаток по накопительному счету

- ВТБ “Мультикарта” до 8% годовых на остаток по накопительному счету

- Ак Барс Банк “карта “Мир” до 10% годовых на остаток по карте

- Home Credit “Польза”до 11% годовых на остаток по накопительному счету

- Совкомбанк “Халва” до 8,5% годовых на остаток по карте

- Открытие “Opencard” до 7,5% годовых на остаток по накопительному счету

- УБРиР “My Life” до 10% годовых на остаток по накопительному счету

- Газпромбанк “Карта МИР” до 9% годовых на остаток по накопительному счету

- Уралсиб “Прибыль”до 11% годовых на остаток по карте

Тинькофф Банк дарит 1 тысячу бонусных рублей новым держателям дебетовой карты “Tinkoff Black”. Для того чтобы получить вознаграждение, вам нужно оформить карточку и совершить покупки общей стоимостью от 3 тысяч рублей в первые 30 дней с даты активации карты.

Выпуск и обслуживание

Выпуск дебетовой карты Тинькофф Банка всегда бесплатный. Ее обслуживание обойдется вам в 99 рублей в месяц. Но вы можете пользоваться карточкой без абонентской платы, если будет соблюдено хотя бы одно из условий:

- если совокупный остаток на карточном, накопительном, инвестиционном счетах и вкладах будет превышать 50 тысяч рублей;

- если у вас будет оформлен кредит в Тинькофф Банке;

- если тариф вашей карты 6.2.

Дополнительно вы можете подключить уведомления об операциях по карте за 59 рублей в месяц.

Снятие наличных и переводы

Вы можете бесплатно снимать деньги с карты в собственных банкоматах Тинькофф. Также обналичивание без комиссии возможно через устройства сторонних кредитных организаций, если сумма одной операции превышает 3 тысячи рублей, а совокупная сумма снятия в месяц составляет не более 100 тысяч рублей. В ином случае вам придется заплатить комиссию в размере 2%, но не менее 90 рублей.

Бесплатные межбанковские переводы возможны через Систему быстрых платежей, а также по номеру карты, если сумма операций в месяц не будет превышать 20 тысяч рублей. В ином случае вам придется заплатить комиссию в размере 1,5%, но не менее 30 рублей.

Бонусная программа

Начисление кэшбэка в Тинькофф Банке происходит следующим образом:

- от 1% до 15% вы можете получить, совершая покупки в выбранных категориях;

- от 3% до 30% банк начислит за оплату товаров в магазинах-партнерах.

Процент на остаток

Стандартный процент на остаток до 300 тысяч рублей (если тариф вашей карты 6.2, начисления процентов на остаток не будет) составляет 3% годовых. Его вы можете получить, если ваши расходы по карте превысят 3 тысячи рублей в месяц. Вы можете увеличить до 6% годовых, если оформите подписку Tinkoff.

Более подробные условия по дебетовой карте «Tinkoff Black» вы можете прочитать в нашей статье.

Выпуск и обслуживание

Выпуск и обслуживание карты бесплатные в течение всего срока действия договора. Дополнительно вы можете подключить уведомления об операциях за 99 рублей в месяц.

Снятие наличных и переводы

Вы можете бесплатно снимать деньги с карты в банкоматах Альфа-Банка и банков-партнеров, а также через устройства других кредитных организаций на сумму до 50 тысяч рублей в месяц. Комиссия за превышение этого лимита составит 1,99% от операции, но не менее 199 рублей.

Банк спишет и вернет комиссию за обналичивание на сумму до 50 тысяч рублей в месяц при ежемесячных покупках на сумму от 10 тысяч рублей или при остатке на сумму от 30 тысяч рублей.

Бесплатные межбанковские переводы возможны через Систему быстрых платежей на сумму до 100 тысяч рублей в месяц. Комиссия за превышение лимита составляет 0,5% от операции, но не более 1,5 тысяч рублей. За переводы по номеру карты вам придется переплатить 1,95% от суммы, но не менее 30 рублей.

Бонусная программа

Начисление кэшбэка за покупки происходит следующим образом:

- 1,5% бонусов вы получите, если сумма ваших расходов по карте превышает 1 рубль в месяц;

- 2% кэшбэка банк начислит, если вы тратите более 100 тысяч рублей в месяц;

- до 33% вы можете получить за покупки в магазинах-партнерах Альфа-Банка.

Процент на остаток

Условиями банка не предусмотрено начисление процентов на остаток по карте. Однако вы можете открыть накопительный “Альфа-Счет” и получать с него до 9,5% годовых.

Более подробные условия по дебетовой карте «Альфа-Карта» вы можете прочитать в нашей статье.

ВТБ дарит 1 тысячу бонусных рублей новым держателям дебетовой “Мультикарты”. Для получения вознаграждения нужно оформить карточку и совершить первую покупку на любую сумму.

Выпуск и обслуживание

Выпуск и обслуживание карты всегда бесплатные без дополнительных условий. Вы можете подключить уведомления об операциях. Стоимость услуги составляет 79 рублей в месяц.

Снятие наличных и переводы

Бесплатное снятие наличных возможно через банкоматы ВТБ и Группы ВТБ. А бесплатно переводить деньги на карты других банков вы можете через Систему быстрых платежей на сумму до 100 тысяч рублей в месяц.

Бонусная программа

Начисление кэшбэка в ВТБ происходит следующим образом:

- 2% банк начисляет за покупки в категориях “Рестораны, фастфуд и доставка”, “Такси, городской и пригородный транспорт”, “Супермаркеты и доставка продуктов”;

- 2,5% — за покупки в категориях “Рестораны, фастфуд и доставка”, “Такси, городской и пригородный транспорт”, “Супермаркеты и доставка продуктов для зарплатных клиентов;

- до 50% — за покупки у партнеров.

Процент на остаток

Условиями банка не предусмотрено начисление процентов на остаток по карте. Однако вы можете открыть накопительный счет “Сейф” и получать с него до 8% годовых.

Более подробные условия по дебетовой карте «Мультикарта» вы можете прочитать в нашей статье.

Выпуск и обслуживание

Выпуск и обслуживание карты всегда бесплатные без дополнительных условий.

Снятие наличных и переводы

Бесплатное снятие наличных возможно через устройства любых кредитных организаций на сумму до 150 тысяч рублей в сутки и 750 тысяч рублей в месяц.

Бонусная программа

Начисление кэшбэка за покупки в Ак Барс Банке происходит следующим образом:

- 10% от потраченной суммы банк начисляет в течение первых трех месяцев после выпуска карты за покупки, совершенные в период с 1 июля по 31 декабря 2022 года,;

- 1,5% — за покупки при общих расходах от 20 тысяч рублей в месяц;

- 1% — за покупки при общих расходах до 20 тысяч рублей в месяц.

Также можно выбрать другую программу лояльности и получать по 2 мили за каждые потраченные 100 рублей.

Процент на остаток

Начисление процентов на остаток здесь происходит следующим образом:

- 10% годовых банк начисляет при остатке от 30 до 100 тысяч рублей;

- 3% годовых — при остатке ниже 30 тысяч рублей;

- 2% годовых — при остатке выше 100 тысяч рублей.

Выпуск и обслуживание

Выпуск и обслуживание карты всегда бесплатные без дополнительных условий. Дополнительно вы можете подключить уведомления об операциях. В первые два месяца обслуживания услуга будет бесплатной, далее ее стоимость составит 99 рублей в месяц.

Снятие наличных и переводы

Вы можете бесплатно снимать наличные с карты на сумму до 50 тысяч рублей в месяц в банкоматах любых кредитных организаций. За превышение этого лимита вам придется заплатить комиссию в размере 1,99% от операции, но не менее 199 рублей (ограничение не касается обналичивания через устройства Home Credit).

Бесплатные межбанковские переводы возможны через Систему быстрых платежей на сумму до 1 миллиона рублей в день. За отправку денег по номеру карты на сумму свыше 50 тысяч рублей в месяц вам придется заплатить комиссию в размере 1,99% от операции, но не менее 199 рублей.

Бонусная программа

Начисление кэшбэка в Хоум Кредит происходит следующим образом:

- от 1% до 15% бонусов вы можете получить, совершая покупки в категориях повышенного кэшбэка;

- до 30% банк начислит за оплату товаров в магазинах-партнерах Home Credit.

Процент на остаток

Условиями банка не предусмотрено начисление процентов на остаток по карте. Однако вы можете открыть накопительный счет и получать с него до 11% годовых.

Более подробные условия по дебетовой карте «Польза» вы можете прочитать в нашей статье.

“Халва” — карта рассрочки. Но, поскольку вы можете хранить на ней и собственные средства, сегодня мы рассмотрим ее в качестве дебетовой.

Выпуск и обслуживание

Выпуск и обслуживание карты всегда бесплатные без дополнительных условий.

Снятие наличных и переводы

Бесплатное снятие наличных возможно только на сумму до 150 тысяч рублей в месяц. Далее вам придется заплатить комиссию в размере 1,9% от операции. Бесплатно переводить деньги на карты других банков вы можете на сумму до 50 тысяч рублей в месяц при условии наличия подписки “Халва.Десятка”. Комиссия за превышение лимита или отсутствия подписки составит 1%, но не менее 50 рублей.

Бонусная программа

Начисление кэшбэка происходит следующим образом:

- 6% банк начислит вам, если сумма вашей покупки в магазине-партнере будет превышать 10 тысяч рублей;

- 4% — если сумма покупки в магазине-партнере будет составлять от 5 до 10 тысяч рублей;

- 2% — если стоимость вашей покупки в магазине-партнере не будет превышать 5 тысяч рублей;

- 1% вы получите за все остальные покупки общей стоимостью от 1 тысячи рублей.

10% кэшбэка банк начислит вам в случае, если сумма вашей покупки в магазине-партнере будет превышать 50 тысяч рублей и у вас будет оформлена подписка “Халва.Десятка.

Процент на остаток

Начисление процентов на остаток по карте в Совкомбанке происходит следующим образом:

- 8,5% годовых банк начислит, если вы будете совершать не менее пяти покупок в месяц общей стоимостью от 10 тысяч рублей при условии наличия подписки “Халва.Десятка”;

- 6% годовых — если вы будете совершать не менее пяти покупок в месяц общей стоимостью от 10 тысяч рублей без подписки “Халва.Десятка”;

- 5% годовых — если вы будете совершать хотя бы одну покупку в месяц.

Более подробные условия по карте “Халва” вы можете прочитать в нашей статье.

Выпуск и обслуживание

Выпуск и обслуживание карты всегда бесплатные без дополнительных условий. Вы можете подключить уведомление об операциях. В первые 30 дней с момента оформления услуга будет бесплатной, а далее ее стоимость составит 99 рублей в месяц, если речь идет об SMS, или 59 рублей в месяц — если о Push Pro.

Снятие наличных и переводы

Вы можете бесплатно снимать деньги с карты в банкоматах Открытия и банков-партнеров. За обналичивание карточки через устройства сторонних кредитных организаций вам придется заплатить комиссию в размере 1% от суммы операции, но не менее 299 рублей.

Бесплатные межбанковские переводы возможны только по номеру телефона через Систему быстрых платежей на сумму до 100 тысяч рублей в месяц. Комиссия за превышение этого лимита составляет 0,5%, но не более 750 рублей. Плата за переводы по номеру карты равна 1,5%, но не менее 50 рублей.

Бонусная программа

Стандартный кэшбэк составляет 1,5%. Его банк начисляет за все покупки без исключения. Дополнительно вы можете получить еще 0,5% от потраченной суммы, если получите статус “Плюс”. Для этого совокупный неснижаемый остаток на ваших счетах в Открытии должен составлять не менее 500 тысяч рублей. До 30% банк начисляет за покупки в магазинах-партнерах.

Процент на остаток

Условиями банка не предусмотрено начисление процентов на остаток по карте. Однако вы можете открыть накопительный счет “Копилка” и получать с него до 7,5% годовых.

Более подробные условия по дебетовой карте «Opencard» вы можете прочитать в нашей статье.

УБРиР дарит 1 тысячу рублей новым держателям дебетовой карты «My Life», необходимо совершить покупки общей стоимостью от 1 тысячи рублей.

Выпуск и обслуживание

Выпуск и обслуживание карты всегда бесплатные без дополнительных условий. Дополнительно вы можете подключить уведомление об операциях. В первые два месяца услуга будет для вас бесплатной, далее ее стоимость составит 99 рублей в месяц.

Снятие наличных и переводы

Вы можете бесплатно снимать деньги с карты в банкоматах УБРиР и банков-партнеров: Альфа-Банка, ВУЗ-банка, Ак Барса, Райффайзенбанка, Промсвязьбанка и ВТБ. Также вы можете без комиссии обналичивать карту через устройства других кредитных организаций в первые два месяца обслуживания и далее, если сумма ваших расходов будет превышать 5 тысяч рублей. В ином случае вам придется переплатить за операцию 1%, но не менее 120 рублей.

Бесплатные межбанковские переводы возможны через Систему быстрых платежей на сумму до 100 тысяч рублей в месяц. При превышении этого лимита вам придется заплатить комиссию в размере 0,5% от операции, но не менее 100 рублей и не более 1,5 тысяч. Переплата за переводы по номеру карты составит 2,1% от суммы, но не менее 30 рублей.

Бонусная программа

Начисление кэшбэка в УБРиР происходит следующим образом:

- 5% бонусов вы можете получить за покупки в интернете при условии подключенной опции “Больше плюсов”;

- еще 5% банк начислит за оплату жилищно-коммунальных услуг;

- 0,5% — за оплату социально значимых товаров и услуг;

- 1% кэшбэка вы получите за все остальные покупки без исключения.

Обратите внимание на то, что в месяц вы можете получать не более 5 тысяч бонусных рублей: до 5 тысяч за обычные покупки, до 1 тысячи за онлайн-покупки и до 500 рублей за оплату ЖКУ.

В первые два месяца начисление кэшбэка происходит без дополнительных условий. Далее — если сумма ваших ежемесячных расходов будет превышать 5 тысяч рублей.

УБРиР дарит кэшбэк 5% на все при оформлении карты “My Life” и совершения покупок в период с 20 августа по 30 ноября 2022 года.

Процент на остаток

Условиями банка не предусмотрено начисление процентов на остаток по карте. Однако вы можете открыть накопительный счет и получать с него до 10% годовых.

Более подробные условия по дебетовой карте «My Life» вы можете прочитать в нашей статье.

Газпромбанк дарит 100% кэшбэк новым держателям дебетовой «Умной карты». Для получения вознаграждения нужно: Оформить карту платежных систем МИР или Visa до 28 февраля 2023 года. Совершить не менее 10 покупок на 10 тысяч рублей. Максимальная сумма кэшбэка составляет 1 тысячу бонусных рублей.

Выпуск и обслуживание

Выпуск и обслуживание карты всегда бесплатные без каких-либо условий. Дополнительно возможно подключить уведомления об операциях. Стоимость услуги составляет 59 рублей в месяц за Push + SMS и 99 рублей в месяц за SMS. В первые два месяца обслуживания уведомления об операциях бесплатные.

Снятие наличных и переводы

Бесплатное снятие наличных возможно в собственных банкоматах Газпромбанка без ограничений. А также в устройствах сторонних организаций не чаще трех раз в месяц на сумму до 100 тысяч рублей. В ином случае комиссия за операцию составляет 1,5%, но не менее 200 рублей.

Бесплатные межбанковские переводы возможны только по номеру телефона через Систему быстрых платежей на сумму до 100 тысяч рублей в месяц. Комиссия за превышение этого лимита составляет 0,5%, но не более 1,5 тысячи рублей. Плата за переводы по номеру карты равна 1,5% от операции, но не менее 50 рублей.

Бонусная программа

Расплачиваясь дебетовой картой, вы можете получать кэшбэк в размере 1,5% от стоимости покупок за все. Обратите внимание на то, что начисление вознаграждения возможно при ежемесячных тратах на сумму от 5 тысяч рублей.

Еще до 50% от потраченной суммы банк начисляет за покупки в магазинах-партнерах.

Процент на остаток

Условия банковского обслуживания не предусматривают начисления процентов на остаток по карте. Дополнительно вы можете открыть накопительный счет “Управляй процентом” и получать с него до 9% годовых.

Более подробные условия по дебетовой карте «Умная карта» вы можете прочитать в нашей статье.

Выпуск и обслуживание

Выпуск карточки всегда бесплатный. Ее обслуживание обойдется вам в 99 рублей в месяц. Но вы можете пользоваться картой бесплатно, если сумма ваших расходов будет превышать 10 тысяч рублей в месяц. Дополнительно вы можете подключить услугу уведомления об операциях. Ее стоимость составляет 99 рублей в месяц.

Снятие наличных и переводы

Бесплатное обналичивание карты возможно в банкоматах Уралсиб и банков-партнеров: ВТБ, Райффайзенбанка, Росбанка, Открытия и ВБРР. Комиссия за снятие наличных через устройства сторонних кредитных организаций составляет 1%, но не менее 199 рублей.

Межбанковские переводы по номеру карты обойдутся вам в 1,5% от суммы операции, но не менее 60 рублей.

Бонусная программа

За покупки по карте вы можете получать кэшбэк в размере до 3% вне зависимости от стоимости товара.

Процент на остаток

Если вы становитесь клиентом Уралсиба впервые, максимальная доходность вашего счета составит до 11% годовых в первые два месяца обслуживания при условии, что ваши траты по карте превышают 10 тысяч рублей. Далее банк будет начислять до 7,5% годовых на неснижаемый остаток по карточному счету на тех же условиях.

Более подробные условия по дебетовой карте «Прибыль» вы можете прочитать в нашей статье.

Выводы

В 2023 году на рынке банковских карт доступно достаточно много вариантов дебетовых карт с полностью бесплатным обслуживанием. В большинстве случаев отсутствие комиссии не связано с какими-то дополнительными требованиями к держателю.

Иногда требования минимальные — например, в банке Уралсиб достаточно потратить с карты 10 000 рублей в месяц, чтобы комиссия не взималась. А в Тинькофф Банке нужно просто написать в поддержку и воспользоваться скрытой возможностью отключить комиссию по карте Black.

Большой выбор бесплатных карт позволяет выбрать тот вариант, который лучше всего подходит конкретному держателю. Кому-то по душе кэшбэк живыми рублями, а не бонусами, и тогда лучшим выбором станут карты Тинькофф. Кому-то понравится уникальное предложение Home Credit с возможностью подписки на повышенный кэшбэк по определенным категориям.

5 месяцев назад

10 лучших дебетовых карт с бесплатным обслуживанием

Ее обслуживание обойдется вам в 99 рублей в месяц.

+ Оповещение обо всех денежных операциях 59 ₽ в месяц

Я почему то думал, что слово «Бесплатный» означает нечто иное.

Таким же образом и Халва вовсе не бесплатна в обслуживании. И, подозреваю, с остальными картами афтора так же был неточен в определении.

раскрыть ветку (0)

5 месяцев назад

Вчера попадался пост, что в альфе бесплатная карта вовсе не бесплатная. Сперва надо было изучить вопрос, почитать мелкие шрифты под звёздочкой, отзывы владельцев (хотя бы тут же, на Пикабу). А не тащить рекламный бред. Минус тебе за это.

раскрыть ветку (0)

5 месяцев назад

Тинькофф вроде прекратил выплачивать процент на остаток по карте.

раскрыть ветку (0)

5 месяцев назад

Как здорово получить скидку Вывод средств без комиссии

5 месяцев назад

Пользуюсь бесплатной картой Тинькофф, отличная карта. Особенно радует повышенный кешбэк. И поддержка здесь всегда на связи. Очень удобно в использовании.

раскрыть ветку (0)

Похожие посты

2 дня назад

Вступление к серии постов по результатам моей стратегии инвестирования для нищих (как я)

Аттэншен! Пост очень масштабный, так как описывает саму схему стратегии, причины её появления и хронологию создания. А писатель я аховый. Поэтому, если вам не интересны инвестиции, то не читайте, пожалуйста. Тут скучно, нудно и вообще.

Потом в серии будут коротенькие помесячные отчёты. Этот пост нужен для ответов на вопрос зачем я творю ту дичь.

Недавно осознал, что мои попытки сделать шаги в инвестициях сложились наконец в некую систему или, как говорят, стратегию и теперь мне остаётся только придерживаться её, с небольшими изменениями по мере переосмысления стратегии. Хотя ещё и запланировано некоторое изменение, в целом же «и так хорошо», пусть будет.

Хочу далее сделать небольшой публичный дневник, для отслеживания результатов.

Почему публичный? Потому что те дневники за которыми я слежу и которые меня мотивируют уже довольно большие и пополняются заметными суммами. Отсюда часто встречаемое мнение что инвестиции это для богатых.

Дискламмер: Все ссылки в этом посте ведут ТОЛЬКО внутри Пикабу. Если я упоминаю внешний сервис или блог которые на Пикабу не представлены, то без ссылки. Если вдруг кому-нибудь, что-нибудь интересно, спрашивайте в комментах. А то за годы на Пикабу, меня уже чьим только работником не называли. Не хочу, что бы прилипла слава ещё и рекламного агента.

К примеру: Вот офигенно крутой Александр | ФинИнди выкладывает пост с анализом своих результатов и что мы видим в топе? Претензию на то что он инвестирует каждый месяц больше чем зарабатывают люди. Так же под его постами регулярно появляются споры о том, что маленькие накопления ничего не дают.

Или: Менее известный пикабушник, но не менее интересный Игорь | Инвестировать просто выкладывает видео результата за месяц. Даже на его портфеле специальном для публичных инвестиций, уже проинвестировано 400 000+. Среди редких комментариев к его постам и видео то же иногда встречается мысль «Вон сколько деньжищь! Это не для простых людей»

И последний пример: Отчёт об эксперименте в инвестициях, и опять же есть комментарий, с семантикой, что средние взносы по 40 тысяч в месяц это очень много, который поддержали читатели.

Поэтому, хочу показать, что будет происходить если откладывать совсем небольшие суммы. Возможно, это покажет правильность тех кто говорит что без большого капитала делать нечего, а возможно, всё же правоту позиции, что время важнее стартовой суммы. Никто не знает будущего, всё будет проходить перед читателями.

Кто я и почему инвестиции «для нищих»

Чуть более 10 (а может уже ближе к 15) лет назад, я совершил ряд ошибочных действий вызванных моей финансовой безграмотностью на тот момент. История тех лет большая, а тут и так пост не маленький, если вдруг кому интересно будет напишу отдельным постом, а пока кратенько. Суть в том, что в результате у меня появились огромные кредиты. В пике доходили почти до 2 миллионов. На сегодня, суммарное тело долга по всем кредитам составляет 1 398 404,98 рублей.

Только после появления долгов и осознания своих проблем я занялся тем, что решил понять как работают деньги и как управлять финансами. Это привело к ряду смен работ и сейчас я завис в некоторой финансовой компании. Все коллеги, все клиенты, даже все за кем слежу в интернете, занимаются инвестициями. В такой ситуации очень неприятно чувствовать себя не таким, даже понимая, что правильнее было бы пускать деньги не на инвестирование, а на выплату кредита.

Отсюда:

- Мои инвестиции это мизер. Основные усилия сосредоточены на выплате кредитов.

- Это не столько попытка заработка, сколько попытка сопротивления инфляции и чувствования себя «в стае».

- Я не хочу и не буду уделять им много времени. Мне лень заниматься ими постоянно. Усилия готов потратить только на старте, что бы выбрать куда и как. А дальше «всё по стратегии». Минут 5 в месяц на всё. Плюс 10 минут на снятие отчёта в конце месяца.

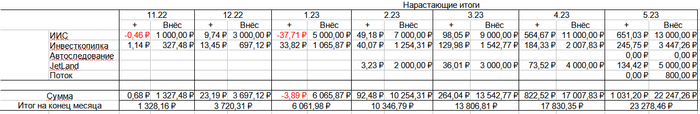

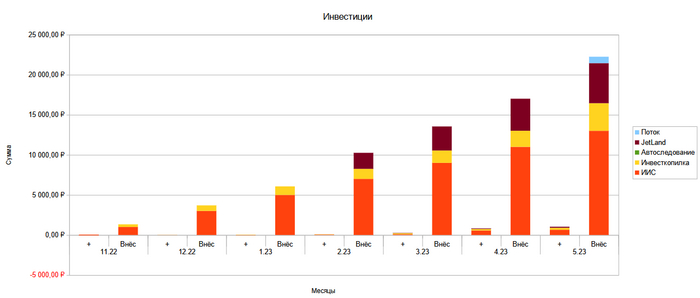

Поэтому, мне действительно интересно, что с ними произойдёт. Можно ли получить заметный результат не упарываясь. В отчётах будет показана общая сумма на всех счетах, пополнения каждого счёта и суммарно и доход по каждому счёту и суммарно.

Я буду счастлив когда общая сумма достигнет тела кредитов и я смогу выйти в 0, что бы начать совсем другую историю.

А победой инвесторов над здравым смыслом будет если сумма дохода превысит сумму пополнений.

Собственно стратегия в хронологии появления

На последней работе, зарплатный проект от Тинькофф, поэтому ЗП приходит туда и я использую их продукты. Никто не мешает воспользоваться аналогами, только мне лень искать их. Плюс не очень люблю плодить счета в куче банков. Если кто-то знает аналоги и считает что они могут быть интереснее и лучше — предлагайте к рассмотрению.

Решение о накоплении в инвестициях принял в ноябре 2022. До этого влетал, делал сделки, набирал что-то, понимал что влез больше чем могу, фиксировал прибыли/убытки забирал деньги. Поэтому «занятие инвестициями» я веду года 4, а с 11.22 начал не «заниматься инвестициями», а «осознанно управлять финансами». Отчёт начинаем с этого момента.

- Инвесткопилка Тинькофф. Это был самый первый пункт который я включил. туда настроен перевод кэшбэка и процентов по карте. Округления операций не включены ибо я не так часто расплачиваюсь картой. Сначала время от времени снимал, с началом решения о накоплении, перестал + начал дополнительно закидывать 100р в месяц. В мае 2023, решил что всё же надо увеличить до 1000 в месяц.

В отчётах, кэшбэк и проценты по карту идут как пополнения, а не доход, потому как они не зависят от инвесткопилки, а я оцениваю её. Инвестирование роисходит автоматически на всю сумму пополнений в фонд TRUR. Изменить это всё равно нельзя. - ИИС в Тинькофф Это лучший и главный инструмент на длительном периоде накоплений. Не только за счёт вычетов, а ещё за счёт того, что налоги по нему удерживаются только при закрытии счёта. Всё время что счёт открыт, налоги по сделкам и по купонам остаются внутри и их можно реинвестировать. На моих суммах этот эффект минимален, тем не менее глупо от него отказываться.

Первый ИИС я открывал в 2020 году в Сбере и мне не понравилось. Поигравшись пару месяцев он был закрыт. Теперь в рамках заявленной осознанности, признаю, его пользу и хочу приспособить к своим целям. С момента открытия, по сегодня там покупаются 3 вида облигаций. Первоначальный план был пополнения в 2022 по 1000р, в 2023 по 2000 и в 2024 по 3000. Сейчас думаю оставить по 2000, что бы схема представленная ниже была ровной.

Задача ИИС, дать доход от вычетов и сохранить мои деньги от меня самого.

Так же начат 11.22 - JetLand

Это сервис краудлендинга. Совместного кредитования компаний. Активно используется блогерами за которыми я слежу среди которых есть весьма уважаемые и умные люди вроде Алексея Маркова (автор Хулиномики). Собственно решил начать по его примеру и примеру блога «Путь в тысячу шагов».

Начат с 2.23 Для начала действия автоматических инвестиций нужен баланс в 2000 рублей. Далее пополняется по 1000 в месяц.

Эти деньги автоматически режутся на небольшие кусочки и выдаются разным компаниям в долг. На сегодня мои скромные средства раскинуты по 51 компании. Задержка платежа была только от 1 и сумма инвестиций в неё в тот момент была меньше чем доход от платформы в целом. И всё же это наглядно показало, что риски тут есть. - Поток

Второй сервис краудлендинга. Всё то же самое, только у второго юр лица. Здесь для автомата нет минимальной суммы, а вот минимальный размер одной доли участия 400 рублей.

Начат в мае с 800р, потом решено усреднить и продолжать по 1000 в месяц. Из за минимального размера доли выше, число компаний где я участвовал в кредитовании ниже. Сейчас это 5. Поэтому с малыми суммами риски тут выше.

Сервис краудлендинга который хотел описывать себя на Пикабу мне нравиться больше, как и ещё один сервис дающий кредиты внутри Озон продавцам. Вот только в них нет автомата, а значит надо сидеть и самому отбирать компании. Лень! Поэтому тут. А там последим за их развитием. Если там введут автомат, то с Потока туда перебазируюсь. - Брокерский счёт с автоследованием в Тинькофф.

Вечноешило в жтяга к исследованию, давно направляло мой взор к стратегиям в сервисе Тинькофф. Закидываешь деньги на счёт и инвестиции как-то сами происходят. Вот только сумма нужна сразу заметная в тех что себе примечал. В июне всё же покапался, нашёл стратегию «Грош цена. На пенсию внукам» По которой всё стартует от 3000 рублей. Далее буду пополнять её по 1000 руб в месяц.

Возможно, в далёком будущем, по мере накопления разделю на два счёта с автоследованием,а пополнять их буду по очереди.

Таким образом, система которая у меня выстроилась выглядит следующим образом:

Часть 1 инструменты с хорошей ликвидностью, на случай если нужно будет вытащить деньги.

Задача: сохранение, а не доходность. Это нечто вроде подушки, хотя под подушку не подходит по её определению.

Инвесткопилка + Автоследование.

Сумма пополнений 2000 рублей в месяц. по 1000 на 2 счёта.

Часть 2 инструменты потенциально более доходные.

Задача — порадовать.

ИИС что бы налоговый вычет раз в год ещё больше радовал.

Сумма пополнений 2000 рублей в месяц.

В задачу уже не попадают облигации, поэтому их надо будет поменять. Хочу перейти на дивидендные акции, что бы подключить функционал их вывода и самостоятельного инвестирования (Они не будут учтены в отчёте как пополнение) ради увеличения вычета. Для этого сейчас изучаю таблицу что сделал sergeyhelper Она не так крута, как труды уже упомянутого sngisback (ФинИнди), или програмной утилиты по их мотивам от norets по индексному инвестированию и всё же даёт немного для «подумать».

Часть 3 инструменты длительного срока выдержки. С очень низкой ликвидностью. Вывод денег осложнён.

Задача: постараться сохранить это на будущие времена, после кредитов, что бы позволить себе то в чём сейчас отказываю.

JetLand + Поток.

Сумма пополнений 2000 в месяц. По 1000 на каждый счёт.

5 лет назад моя ЗП была ~20 000 рублей в месяц на руки.

3 года назад я устроился в текущее место получая 30-40 тысяч на руки в месяц.

В этом году, с выслугой, с доп функционалом, с осложняющими факторами и дополнительными сменами и переработками я начал получать на руки чуть более 60 тысяч.

Итого: Я знаю что такое, когда после оплаты счетов на руках остаётся почти ничего. И уверяю вас, сейчас, оглядываясь на те времена я говорю — и тогда можно было откладывать и инвестировать. Сумма была бы «смешной», это был бы 1 из этих 5 инструментов и всё же возможности есть всегда.

Сейчас, я подотчётно и прозрачно буду инвестировать 10% своих доходов. (Прям как по заветам инфоцыган)

Такое количество, обычно, может выделить каждый (Поэтому такая цифра и любима инфоцыганами). Что будет в будущем мы не знаем. Всё будет отражено. Успехи и неудачи. А там и посмотрим есть ли смысл инвестировать по чуть-чуть.

В заключении, что имею по итогам прошлых месяцев.

PS Никогда не начинайте инвестирование по чужим советам. Особенно всяких ноунэймов, вроде меня, с пикабу. Всё написанное выше и в последующих постах только отражает следствие моего выбора и не является руководством. Ваша жизнь в ваших руках!

Источник https://business-mama.ru/finansy/chto-luchshe-alfa-bank-ili-vtb/

Источник https://pikabu.ru/story/luchshie_debetovyie_kartyi_s_besplatnyim_godovyim_obsluzhivaniem_v_2023_godu_9847871